Уставной капитал в 1С 8.3 — формирование, проводки, пример

Уставный капитал — часть средств общества, вносимых при его создании в размере, установленном законом. В дальнейшем предприятие может их использовать в своей деятельности наряду с другими источниками финансирования.

В данной публикации мы рассмотрим операцию по формированию уставного капитала в 1С 8.3 Бухгалтерия 3.0 и узнаем, какие формируются проводки при внесении уставного капитала:

- на расчетный счет;

- наличными от учредителя.

Уставный капитал в 1С 8.3 пошаговая инструкция

Рассмотрим проводки при взносе в УК в 1С 8.3 на примере.

- 20% — учредитель Дружников Г. П.

- 80% — учредитель ООО «Пегас».

Как внести уставный капитал в 1С

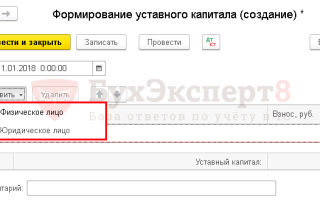

Взнос в уставный капитал в 1С оформите документом Формирование уставного капитала в разделе Операции – Бухгалтерский учет – Формирование уставного капитала .

В документе заполните участников общества и их доли по кнопке Добавить . Для этого выберите тип учредителя:

И подберите из соответствующего справочника учредителя.

Формирование уставного капитала в 1с 8.3 проводки

Документ формирует проводку:

- Дт 75.01 Кт 80.09 — формирование УК.

Как распечатать список участников общества в 1С 8.3

В 1С можно распечатать информацию о бенефициарных владельцах по кнопке Список учредителей . Но по умолчанию форма оплаты в печатном бланке устанавливается как «Денежные средства». При необходимости ее можно отредактировать вручную непосредственно в печатном бланке.

Взнос в УК денежными средствами проводки в 1с 8.3

Оплата доли в УК может осуществляться денежными средствами на расчетный счет или в кассу организации (п. 1 ст. 15 Федерального закона от 08.02.1998 N 14-ФЗ).

Оплата доли вносится учредителями полностью и в срок, указанный в учредительном договоре. Предельный срок не может превышать 4 месяцев с даты государственной регистрации (п. 1 ст. 16 Федерального закона от 08.02.1998 N 14-ФЗ).

В БУ оплата доли учитывается по кредиту счета 75.01 «Расчеты по вкладам в уставный капитал» в корреспонденции со счетами учета денежных средств.

Рассмотрим, какие проводки сформируются при оплате в кассу и на расчетный счет.

Взнос в УК наличными проводки в 1С 8.3

Оплату уставного капитала в кассу в 1С 8.3 оформите документом Поступление наличных вид операции Прочий приход в разделе Банк и касса — Касса — Кассовые документы — кнопка Поступление .

Уставный капитал деньгами в 1С 8.3 проводки

Документ формирует проводку:

- Дт 50.01 Кт 75.01 — оплата доли УК наличными в кассу.

Взнос в УК через расчетный счет проводки в 1С 8.3

Оплату УК на счет в 1С 8.3 оформите документом Поступление на расчетный счет вид операции Прочее поступление в разделе Банк и касса — Банк — Банковские выписки — кнопка Поступление .

Уставной капитал проводки в 1с 8.3

Документ формирует проводку:

- Дт 51 Кт 75.01 — оплата доли УК на счет.

Увеличение уставного капитала проводки в 1с 8.3

Увеличение уставного капитала отражается на дату государственной регистрации изменений в уставе проводкой:

- Дт 75.01 Кт 80.09

Если в 1С 8.3 уже есть документы:

- Ввод остатков (Дт 000 Кт 80.09);

- Формирование уставного капитала (Дт 75.01 Кт 80.09),

то для отражения увеличения УК надо использовать документ Операция, введенная вручную в разделе Операции – Операции, введенные вручную – Создать – Операция.

Мы рассмотрели как провести в 1С уставный капитал, проводки по уставному капиталу в 1с 8.3.

Для доступа к разделу авторизируйтесь на сайте.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- В Письме Минфина РФ от 19.02.2018 N 03-03-06/1/10180 приведено разъяснение.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | 1С Бухгалтерия 8.3 |

| Объекты / Виды начислений: | Счет 75.01 – Расчеты по вкладам в уставный (складочный) капитал, Счет 80.09 – Прочий капитал |

| Последнее изменение: | 20.07.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . ”; > /* * Также вы можете использовать: * $termin->ID – понятное дело, ID элемента * $termin->slug – ярлык элемента * $termin->term_group – значение term group * $termin->term_taxonomy_id – ID самой таксономии * $termin->taxonomy – название таксономии * $termin->description – описание элемента * $termin->parent – ID родительского элемента * $termin->count – количество содержащихся в нем постов */ –>

(7 оценок, среднее: 4,86 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Бухгалтерские проводки по взносам в уставный капитал

Взнос в уставный капитал – проводки по нему представлены в нашей статье – в обязательном порядке происходит в любой коммерческой организации. Рассмотрим этот вопрос с позиций создаваемого юрлица и создающего его учредителя.

Сформирован и объявлен уставный капитал – какая проводка необходима?

Коммерческие юрлица (ПАО, АО, ООО, хозтоварищества, ГУП, МУП) создаются с обязательным формированием в них уставного капитала (УК). Размер УК, доли участия в нём каждого из учредителей, сроки оплаты, форма взносов и оценка неденежных вкладов оговариваются в учредительном договоре.

УК является стартовой суммой средств, с которой юрлицо начинает свою деятельность. После окончания всех мероприятий по внесению взносов в уставный капитал проводки начинаются с соответствующей записи, сделанной на дату его регистрации. Она должна отражать начисление полной суммы УК, предусмотренной уставом, в корреспонденции с задолженностью учредителей по вкладам в него: Дт 75 – Кт 80.

Аналитику на счете 80 (счете учета УК) организуют по:

- учредителям (участникам);

- стадиям формирования (в ПАО, АО и хозтовариществах);

- видам акций (в ПАО и АО).

Счет 75 — это счет расчетов с учредителями. Дебетовый остаток по его субсчету, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного УК.

В каком порядке оплачивается уставный капитал, детально разъяснили эксперты КонсультантПлюс. Если у вас ООО, вам поможет это Готовое решение. Если АО, вам в этот материал. Если у вас нет доступа к справочно-правовой системе К+, получите пробный демо-доступ на время. Это бесплатно.

Вклад в УК другой организации у ее учредителя

Коммерческое юрлицо может быть создано как физлицами, так и организациями. При этом среди тех и других могут присутствовать иностранцы.

Участвуя в создании юрлица, учредитель принимает на себя обязательства по оплате вклада в его УК, взамен приобретая право на часть или всё (в зависимости от доли участия) имущество этого юрлица и на получение доходов от участия в его деятельности. Здесь есть своя особенность: при осуществлении проводки уставный капитал должен быть отражен как у учредителя, так и у компании, получающей взнос.

На дату регистрации вновь созданной организации учредитель — юридическое лицо, зарегистрированный в РФ, в своем учете показывает задолженность по оговоренной в учредительном договоре величине вклада в УК, который для него является финансовым вложением: Дт 58 – Кт 76. Кредитовый остаток по субсчету счета 76, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного учредителем УК.

Законодательство допускает осуществление платежей в УК как деньгами, так и имуществом или имущественными правами. На дату внесения вклада (полной суммы или ее части) и у учредителя, и у учрежденного им юрлица погашается соответствующая часть имеющейся задолженности.

Уставный капитал – внесение средств на расчетный счет и в кассу

Наиболее простым способом внесения вклада является оплата его деньгами: на расчетный счет или в кассу. Для иностранных участников допустим платеж на валютный счет.

Проводки по взносу в уставный капитал денежными средствами будут следующими:

- у получателя платежа: Дт 50 (51, 52) – Кт 75;

- у российского учредителя: Дт 76 – Кт 50 (51).

Как определить размер уставного капитала, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Внесение вклада имуществом

Во вклад могут передаваться любые виды имущества и прав на него: ОС, НМА, МПЗ, ценные бумаги, задолженность по заемным средствам. Имущество, вносимое в УК, стороны передают по согласованной ими в учредительном договоре стоимости. По этой стоимости вклад и учитывается в бухучете. Для формирующегося таким путем взноса в уставный капитал проводки у получателя делаются по той стоимости, которая отражена у учредителя. Учредитель же, формируя величину внесенного в УК вклада, корректирует фактическую стоимость имущества до согласованной за счет прочих доходов и расходов стоимости (счет 91). Вне зависимости от стоимости учет полученного юрлицом имущества ведется в составе того же вида, к которому оно относилось у учредителя.

Если передаваемое имущество при приобретении облагалось НДС, и он был предъявлен бюджету, то учредитель восстанавливает налог либо в полной сумме, либо в пропорции к его остаточной стоимости (по амортизируемому имуществу). Восстановленный НДС входит в сумму вклада и указывается в передаточных документах. Передающая сторона платит его в бюджет, а получающая может принять в вычеты.

Формирующийся имуществом взнос в уставной капитал проводки сопровождают следующего характера:

- У получающей стороны:

Дт 07 (08, 10, 11, 21, 41, 58, 66, 67) – Кт 75 — получено имущество;

Дт 19 – Кт 75 — принят к учету НДС по нему.

Дт 02 (05) – Кт 01 (04) — сформирована остаточная стоимость выбывающего амортизируемого имущества;

Дт 76 – Кт 01 (04, 10, 11, 21, 41, 58) — передано имущество;

Дт 76 – Кт 68 — восстановлен НДС по переданному имуществу;

Дт 76 – Кт 91 (или Дт 91 – Кт 76) — стоимость переданного имущества доведена до согласованной.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили взнос в УК имуществом. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Увеличение УК: взнос денежными средствами или имуществом

Законодательство допускает увеличение УК по решению его учредителей (участников), если соблюдены следующие условия:

- в ПАО или АО зарегистрирована дополнительная эмиссия или конвертация акций в СБРФР и ФНС;

- полностью оплачен не только первоначальный УК, но и та часть, на которую происходит увеличение.

Источниками увеличения УК могут быть:

- нераспределенная прибыль юрлица или его добавочный капитал — в этом случае дополнительных платежей от учредителей (участников) не потребуется;

- средства участников: одного, если его принимают дополнительно, единственного или нескольких, если они увеличивают долю своего участия, или всех, если увеличение доли происходит за счет пропорционального роста существующих долей или номинала акций.

Порядок учета начисления и уплаты дополнительных взносов в УК при его увеличении абсолютно совпадает с тем, который используют при создании юрлица. Суммы, форму и сроки уплаты учредители (участники) определяют в своем решении. Проводки по начислению обязательств делают на дату принятия решения об увеличении УК и на дату регистрации изменений в уставе, а проводки по уплате — на фактическую дату перечисления денежных средств или передачи имущества (имущественных прав).

Итоги

Учет операций по вкладу в УК и его увеличению в целом несложный. Достаточно трудоемким может оказаться оформление процесса передачи имущества во вклад у учредителя, если объем этого имущества будет значительным.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Здравствуйте!

Произошла реорганизация в форме присоединения ООО 1 к ООО 2, по договору присоединения уставный капитал ООО 2 остается без изменений (он не увеличится и не уменьшится на уставный капитал ООО1).

Как мне в программе списать уставный капитал ООО 1?

Здравствуйте! Подскажите пожалуйста как отразить проводками?

Организация, становится учредителем ООО и передает в качестве вклада в уставный капитал денежные средства в размере 300 000 рублей.

Организация продала патент по договорной стоимости 60 000 рублей. Первоначальная стоимость патента 55 000 рублей, начисленная амортизация – 22 000 рублей. Деньги получены.

1) Дт 58 Кт 76 – на сумму вклада, Дт 76 Кт 51 – 300 000 – на сумму платежа. Подробнее читайте здесь

2) Дт 62 Кт 91/1 – 60 000

Дт 05 Кт 04 – 22 000

Дт 91/2 Кт 04 – 33 000

Определяете прибыль/убыток от продажи

Мне нужно сделать Д/З помогите , Объявлен уставный капитал , Дебет ? Кредит? Примичание ? Помогите пж

На дату регистрации вновь созданной организации учредитель — юридическое лицо, зарегистрированный в РФ, в своем учете показывает задолженность по оговоренной в учредительном договоре величине вклада в УК, который для него является финансовым вложением: Дт 58 – Кт 76.

Подскажите, почему счет 76, а не 75?

Потому что счет 75 – это счет расчетов с учредителями. См. План счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н. Этот счет появится в Вашем учете по отношению к Вашему учредителю. А Вы для них учредителем не являетесь, поэтому в их учете по отношению к Вам счет 75 появиться никак не может, а появляется счет 76.

Скажите, пожалуйста, пока ФНС будет регистрировать дополнительный взнос в Уставный Капитал после его взноса на р/сч., как его учитывать в БУ? КОГДА в учете отразить доп. взнос в УК Дт 75 Кт 80 ? Спасибо!

Пока у Вас будет висеть задолженность по кредиту счета 75, поскольку при внесении денежных средств на расчётный счёт Вы должны были сделать проводку дт 51 кт 75. Как только получите выписку, сразу же сформируете проводку дт 75 кт 80

Добрый день! У меня такой вопрос. Учредитель купил фирму с уставным капиталом 30 тыс. руб. Решил увеличить уставный капитал до 700 тыс. руб. Внеся 670 тыс руб. Но по взносу капитал отражается как 670 тыс. Начальный уставный капитал был внесен пять лет назад. Какие можно использовать проводки?

Думаю, через счет 00. Но не забывайте, что новый размер уставного капитала должен быть утвержден уставом

А мне не поможете , содержание хоз,операции

1 Объявлен уставный капитал,

ДЕБЕТ?

Кредить?

Примичание?

Пж помогите

Да через 000, Но как закрыть его? По дебету висит. В уставе утвержден новый размер уставного капитала. Спасибо

У вас должна быть проводка дт 00 кт 80. Вы когда полностью все остатки введете у вас счет 00 должен закрыться.

Какими проводками отразить передачу уставного капитала от учредителя (физического лица) юридическому лицу

ОС было приобретено без НДС. При выбытии ОС (внесении его в УК вновь созданной организации)

надо начислять (восстанавливать) НДС?

Татьяна, деньги ТСЖ, в т.ч. уставный капитал, можно потратить только на нужды этого самого ТСЖ. Решить, куда потратить эти деньги, можно несколькими способами. Первый – это с помощью общего внеочередного собрания собственников с повесткой дня – вопрос о расходовании средств, если есть конкретные предложения, то они я являются повесткой дня. Например, есть предложение купить и установить общедомовые счетчики. Если все приняли единогласное решение, что счетчики действительно можно установить. Проведение собрания оформляется специальным протоколом и считается вопрос закрытым.

В практике управления товариществом собственников возникают такие ситуации, когда собрание невозможно провести, потому что не все собственники и даже не половина их может явиться на собрание. Внеочередные собрания – это всегда неожиданность для жильцов, и не все могут выделить для этого время. Проведение собраний собственников не всегда является единственным выходом. Чтобы их не проводить, можно воспользоваться другим методом. Он подразумевает, что необходимо проведение только одного собрания по вопросу распределения денежных средств, которое собирается в начале или конце года. На этом собрании жильцы должны утвердить и согласовать смету, согласно которой будет производиться расходовании полученных средств. Это годовая смета, в которой предусматриваются все доходы и расходы. Именно она и может позволить избежать необходимости созывать собрание каждый раз, когда возникает вопрос о распределении денежных средств. Учитывая все интересы собственников, выносятся на обсуждение все предложения по поводу того, на что следует потратить свободные суммы. Это может быть не только установка счетчиков, а и проведение капитального ремонта, установка системы видеонаблюдения или сдача дома под охрану, замена стояков или труб в подвале, замена окон или кровли. План расходования денежных средств должен составляться с учетом первоочередности работ, их степени важности для жильцов и их благополучия. Этот способ определения целевых нужд при расходовании денежных средств можно назвать универсальным, поскольку он не требует постоянного созыва собрания. В случае, если возникнут непредвиденные обстоятельства и появятся незапланированные, но крайне важные расходы, то можно будет созывать собрание собственников.

Как отразить в учете увеличение уставного капитала ООО за счет дополнительных вкладов

В бухучете увеличение размера уставного капитала нужно отразить на дату госрегистрации изменений, внесенных в устав. Связано это с тем, что сумма отраженного в бухучете уставного капитала должна соответствовать его размеру, зафиксированному в учредительных документах организации (письмо Минфина России от 21 марта 2007 г. № 07-05-12/03). При сдаче отчетности нужно будет сделать отчет, учитывая порядок заполнения отчета об изменениях капитала.

Для отражения размера уставного капитала используйте счет 80 «Уставный капитал», для учета расчетов с учредителями – специальный субсчет 75-1 «Расчеты по вкладам в уставный (складочный) капитал».

На дату госрегистрации изменений в уставе организации сделайте запись:

Дебет 75-1 Кредит 80

– отражено увеличение уставного капитала за счет дополнительных вкладов участников (вкладов третьих лиц).

Поступление от участников (третьих лиц) денежных вкладов отразите проводкой:

Дебет 50 (51, 52) Кредит 75-1

– получены денежные средства от участников (третьих лиц) в оплату вкладов;

Дебет 76 (60) Кредит 75-1

– дополнительные вклады оплачены зачетом денежных требований к обществу.

Если увеличение уставного капитала признано несостоявшимся, возврат оплаченных дополнительных вкладов участникам (вкладов третьим лицам) отразите проводкой:

Дебет 75-1 Кредит 50 (51,52)

– возвращены участникам (третьим лицам) денежные средства, внесенные в оплату вкладов.

Госпошлину за регистрацию изменений в уставе включите в состав прочих расходов (п. 11 ПБУ 10/99). На сумму уплаченной госпошлины сделайте записи:

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– перечислена госпошлина в бюджет;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– отнесена на прочие расходы госпошлина за регистрацию изменений в уставе.

Пример как отразить в бухучете увеличение уставного капитала ООО за счет дополнительных денежных вкладов участников (учредителей)

Участниками ООО «Торговая фирма “Гермес”» являются АО «Альфа» и А.С. Глебова. Размер уставного капитала «Гермеса» составляет 800 000 руб. и оплачен полностью.

10 сентября протоколом общего собрания участников было принято решение увеличить уставный капитал на 300 000 руб.

На дату принятия решения об увеличении уставного капитала доля «Альфы» составляет 60 процентов номинальной стоимостью 480 000 руб. (800 000 руб. × 60%), доля Глебовой – 40 процентов номинальной стоимостью 320 000 руб. (800 000 руб. × 40%).

В оплату дополнительных вкладов оба участника вносят денежные средства.

Размеры дополнительных вкладов составляют:

- 180 000 руб. (300 000 руб. × 60%) – вклад «Альфы»;

- 120 000 руб. (300 000 руб. × 40%) – вклад Глебовой.

Размер уставного капитала после увеличения равен 1 100 000 руб. (800 000 руб. + 180 000 руб. + 120 000 руб.).

Номинальная стоимость доли каждого участника увеличивается на сумму его дополнительного вклада.

Соотношение между стоимостью дополнительного вклада каждого участника и суммой, на которую увеличивается номинальная стоимость его доли, равно 1/1 и закреплено протоколом общего собрания участников.

Номинальная стоимость долей участников после увеличения уставного капитала составляет:

- «Альфы» – 660 000 руб. (480 000 руб. + 180 000 руб.);

- Глебовой – 440 000 руб. (320 000 руб. + 120 000 руб.).

Величина долей участников после увеличения уставного капитала осталась неизменной:

- «Альфы» – 60 процентов (660 000 руб. : 1 100 000 руб. × 100%);

- Глебовой – 40 процентов (440 000 руб. : 1 100 000 руб. × 100%).

Дополнительные вклады были оплачены участниками в полном размере 10 сентября.

30 сентября протоколом общего собрания участников были утверждены итоги внесения дополнительных вкладов, а 7 октября «Гермес» подал документы на госрегистрацию изменений в уставе в связи с увеличением уставного капитала общества. За подачу заявления о госрегистрации организация уплатила госпошлину в размере 800 руб.

13 октября увеличение уставного капитала было зарегистрировано.

Бухгалтер организации сделал в учете следующие проводки.

Дебет 51 Кредит 75-1

– 180 000 руб. – погашена задолженность «Альфы» по дополнительному вкладу в уставный капитал;

Дебет 50 Кредит 75-1

– 120 000 руб. – погашена задолженность Глебовой по дополнительному вкладу в уставный капитал.

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– 800 руб. – перечислена госпошлина за регистрацию изменений в уставе.

Дебет 75-1 Кредит 80

– 300 000 руб. (180 000 руб. + 120 000 руб.) – отражено увеличение уставного капитала за счет дополнительных вкладов участников;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– 800 руб. – отнесена на прочие расходы госпошлина за регистрацию изменений в уставе.

Поступившие от участников (третьих лиц) неденежные вклады отражаются в бухучете в зависимости от вида полученного имущества:

Пример, как отразить в бухучете увеличение уставного капитала организации за счет дополнительного неденежного вклада участника, внесенного по его заявлению

2 сентября общим собранием участников ООО «Торговая фирма “Гермес”» было принято решение об увеличении уставного капитала. Решение принято на основании заявления участника общества А.С. Глебовой о внесении дополнительного вклада в уставный капитал общества.

В счет дополнительного вклада Глебова передает обществу ноутбук Apple MacBook Pro, который организация предполагает использовать в коммерческой деятельности.

Глебовой принадлежит 20 процентов в уставном капитале «Гермеса», что составляет 60 000 руб. Оценка ноутбука, согласованная участниками, составила 101 000 руб. Именно по этой стоимости имущество отражается в бухучете.

2 сентября ноутбук был передан в бухгалтерию, где его начали эксплуатировать. «Гермес» установил срок полезного использования ноутбука длительностью 25 месяцев. Амортизация начисляется линейным способом.

5 сентября «Гермес» подал документы на госрегистрацию изменений в уставе в связи с увеличением уставного капитала общества. За подачу заявления о госрегистрации организация уплатила госпошлину в размере 800 руб.

12 сентября увеличение уставного капитала было зарегистрировано.

Бухгалтер организации сделал в учете такие проводки.

Дебет 08 Кредит 75-1

– 101 000 руб. – поступил ноутбук в качестве дополнительного вклада в уставный капитал;

Дебет 01 Кредит 08

– 101 000 руб. – введен в эксплуатацию ноутбук.

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– 800 руб. – перечислена госпошлина за регистрацию изменений в уставе.

Дебет 75-1 Кредит 80

– 101 000 руб. – отражено увеличение уставного капитала за счет дополнительного вклада участника;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– 800 руб. – отнесена на прочие расходы госпошлина за регистрацию изменений в уставе.

Ежемесячно начиная с октября до окончания срока полезного использования имущества (25 месяцев) бухгалтер должен делать проводку:

Дебет 26 Кредит 02

– 4040 руб. (101 000 руб. : 25 мес.) – начислена амортизация по ноутбуку за текущий месяц.

Вклады участников (собственников имущества) не являются доходами организации согласно ПБУ 9/99.

Возникает вопрос – как отражать в Бухгалтерском балансе ООО стоимость полученных от участников денег и иного имущества в связи с увеличением размера уставного капитала до регистрации изменений в ЕГРЮЛ? То есть учредители вклады уже внесли, но регистрация соответствующих изменений учредительных документов еще не произошла.

В данном случае инвестиции следует показывать по отдельной статье в разделе III «Капитал и резервы» Бухгалтерского баланса. Соответственно, нужно предусмотреть в типовой форме баланса отдельную строку. Ведь стоимость полученного имущества нельзя учитывать в составе показателя по строке 1310.

Так сказано в рекомендациях из приложения к письму Минфина России от 6 февраля 2015 г. № 07-04-06/5027.

Налог на прибыль

Внесенные участниками (третьими лицами) дополнительные вклады в уставный капитал в денежной или натуральной форме не признаются доходами организации (подп. 3 п. 1 ст. 251 НК РФ). Такой порядок распространяется и на ситуации, когда в счет оплаты уставного капитала зачитывают денежные требования участников (третьих лиц) к обществу (письмо Минфина России от 1 августа 2011 г. № 03-03-06/1/439).

Соответственно, и при возврате вкладов участникам (третьим лицам) в случае признания увеличения уставного капитала несостоявшимся организация не признает расходов.

В то же время стоимость имущества (основного средства или нематериального актива, материалов), внесенного в уставный капитал организации, можно списать на расходы. Для этого имущественный вклад нужно оценить, а само имущество организация должна использовать в коммерческой деятельности.

Порядок определения стоимости имущественного вклада зависит от того, кто внес вклад: гражданин (иностранная организация) или российская организация.

Если имущественный вклад в уставный капитал (основное средство или нематериальный актив, материалы) внес гражданин или иностранная организация, для определения стоимости вклада нужно руководствоваться следующими правилами.

Стоимость имущественного вклада равна сумме документально подтвержденных расходов на приобретение имущества, передаваемого в уставный капитал. Документами, которые подтверждают затраты учредителя (третьего лица), могут быть квитанции к приходно-кассовым ордерам, товарные, кассовые чеки и т. д. Помимо этого, свою оценку имущественному вкладу должен дать независимый специалист.

При расчете налога на прибыль организация сможет включить в расходы наименьшую из этих сумм.

Если стоимость имущественного вклада документально не подтверждена, то в налоговом учете придется признать ее равной нулю.

Это следует из правил, предусмотренных подпунктом 2 пункта 1 статьи 277 Налогового кодекса РФ.

Имущественный вклад (основное средство или нематериальный актив, материалы) российской организации в уставный капитал оценивается по следующим правилам. Его стоимость в налоговом учете будет равна остаточной стоимости объекта в налоговом учете передающей стороны. Остаточную стоимость имущества можно подтвердить выписками (копиями) из регистров налогового учета. Если передающая сторона не может подтвердить остаточную стоимость передаваемого имущества, то в налоговом учете принимайте такое имущество с нулевой первоначальной стоимостью.

Расходы передающей стороны, связанные с передачей имущества, увеличивают первоначальную стоимость основного средства только в том случае, если они указаны в качестве вклада в уставный капитал в учредительных документах.

Это следует из правил, предусмотренных подпунктом 2 пункта 1 статьи 277 Налогового кодекса РФ.

Порядок учета основных средств и нематериальных активов, поступивших от учредителей (третьих лиц), зависит от того, признаются ли они амортизируемым имуществом или нет.

Поступившие от учредителей (третьих лиц) основные средства или нематериальные активы, стоимость которых больше указанной в пункте 1 статьи 256 Налогового кодекса РФ, нужно амортизировать (п. 1 ст. 256 НК РФ, письма Минфина России от 1 апреля 2008 г. № 03-03-06/1/241, от 27 февраля 2007 г. № 03-03-06/1/131).

В данном случае амортизировать основные средства вправе только организации, применяющие метод начисления. Организации, которые рассчитывают налог на прибыль кассовым методом, амортизировать внесенные в качестве вклада в уставный капитал основные средства не могут .

Если стоимость основных средств не превышает стоимостный критерий, установленный пунктом 1 статьи 256 Налогового кодекса РФ, включите ее в материальные расходы по мере их ввода в эксплуатацию (подп. 3 п. 1 ст. 254 НК РФ). Так могут поступить организации, применяющие метод начисления .

Об учете нематериальных активов стоимостью менее предела, установленного пунктом 1 статьи 256 Налогового кодекса РФ, см. Какое имущество в налоговом учете признается амортизируемым .

Стоимость материалов, внесенных в уставный капитал, спишите в расходы по мере отпуска их в производство или эксплуатацию (п. 2 ст. 272, подп. 1 п. 3 ст. 273, подп. 3 п. 1 ст. 254 НК РФ). При поступлении товаров, предназначенных для перепродажи, их стоимость отнесите на расходы после реализации (п. 1 ст. 268 НК РФ). Исключение предусмотрено для организаций, применяющих кассовый метод расчета налога на прибыль. Списать стоимость полученных материалов они не смогут. Поскольку при кассовом методе расходы можно учесть только после их фактической оплаты (п. 3 ст. 273 НК РФ).

Сумму госпошлины, уплаченной за внесение изменений в устав, отнесите на прочие расходы (подп. 1 п. 1 ст. 264 НК РФ, письмо УФНС России по г. Москве от 26 июня 2006 г. № 20-12/56686). При методе начисления сумму госпошлины учтите в момент ее начисления (подп. 1 п. 7 ст. 272 НК РФ). При кассовом методе – по мере ее уплаты в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

Пример, как отразить в бухучете и при налогообложении увеличение уставного капитала организации за счет неденежного вклада участника, внесенного по его заявлению. Организация применяет общую систему налогообложения и рассчитывает налог на прибыль методом начисления

В сентябре общим собранием участников ООО «Торговая фирма “Гермес”» было принято решение об увеличении уставного капитала. Решение принято на основании заявления участника общества А.В. Львова о внесении дополнительного вклада в уставный капитал.

В счет дополнительного вклада Львов передает обществу 5 тонн профильных труб.

Покупная стоимость материалов составляет 50 000 руб., что подтверждено товарным и кассовым чеками. Эта же стоимость оговорена учредителями. А по оценке независимого эксперта рыночная стоимость переданных материалов равна 60 000 руб.

В сентябре увеличение уставного капитала было зарегистрировано. За подачу заявления о госрегистрации организация уплатила госпошлину в размере 800 руб.

В этом же месяце все 5 тонн труб были отпущены в производство и израсходованы.

Бухгалтер организации сделал в учете такие проводки:

Дебет 10 Кредит 75-1

– 50 000 руб. – поступили трубы в качестве вклада в уставный капитал;

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– 800 руб. – перечислена госпошлина за регистрацию изменений в уставе;

Дебет 75-1 Кредит 80

– 50 000 руб. – отражено увеличение уставного капитала за счет дополнительного вклада участника;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– 800 руб. – отнесена на прочие расходы госпошлина за регистрацию изменений в уставе;

Дебет 20 Кредит 10

– 50 000 руб. – отпущены в производство трубы.

Документально подтвержденные расходы на покупку труб меньше их стоимости, установленной оценщиком. Поэтому для целей налогообложения внесенные материалы принимаются по покупной стоимости 50 000 руб.

При расчете налога на прибыль бухгалтер «Мастера» учел:

- 50 000 руб. – в составе материальных расходов;

- 800 руб. – в составе прочих расходов.

НДС

При внесении дополнительного вклада в уставный капитал передающая сторона должна восстановить НДС по передаваемому имуществу, а принимающая сторона может принять сумму восстановленного налога к вычету. При этом сумму принятого к вычету НДС при определении налоговой базы по налогу на прибыль в составе доходов не учитывайте. Об этом сказано в подпункте 3.1 пункта 1 статьи 251 Налогового кодекса РФ.

УСН

Организации, применяющие упрощенку, не включают дополнительные вклады, внесенные в уставный капитал, в состав налогооблагаемых доходов (подп. 1 п. 1.1 ст. 346.15, подп. 3 п. 1 ст. 251 НК РФ).

Организации, которые платят единый налог с разницы между доходами и расходами, включить в состав расходов стоимость внесенного в уставный капитал имущества не могут. Подробнее об этом см. Как на УСН учесть поступление основных средств и нематериальных активов , Как на УСН списать материальные расходы .

Тем не менее, они вправе учесть в расходах сумму уплаченной госпошлины за регистрацию изменений в уставе (подп. 22 п. 1 ст. 346.16 НК РФ). Сумму госпошлины включите в расходы в момент ее уплаты в бюджет (п. 2 ст. 346.17 НК РФ).

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы дополнительные вклады, внесенные участниками (вклады, внесенные третьими лицами) в уставный капитал, и уплаченная госпошлина, не влияют.

ОСНО и ЕНВД

Организация может использовать имущество, полученное от участников общества или третьих лиц в качестве дополнительного вклада в уставный капитал, одновременно в деятельности, облагаемой ЕНВД, и в деятельности, с которой организация платит налоги по общей системе налогообложения. В этом случае при списании в расходы стоимость имущества (сумму амортизации по основным средствам и нематериальным активам) и сумму госпошлины за регистрацию изменений в уставе нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Подробнее о том, как распределить расходы, относящиеся к обоим режимам налогообложения, см. Как по налогу на прибыль учесть расходы при совмещении ОСНО с ЕНВД .

Стоимость имущества и госпошлину, которые относятся только к одному виду деятельности организации, распределять не нужно.

В расходы по налогу на прибыль включите только стоимость имущества и сумму госпошлины, относящиеся к деятельности организации на общей системе налогообложения.

Счет 80 «Уставный капитал»: быстрый справочник

80 счет бухгалтерского учета — это односторонний, пассивный счет, на котором обобщается информация о состоянии и движении уставного капитала предприятия. По данному счету отражаются ключевые сведения для составления бухгалтерской отчетности.

На каком счете учитывается уставный капитал — активном или пассивном?

Уставный капитал хозяйствующего субъекта отражается на счете 80 в бухгалтерском учете. При необходимости к нему открываются субсчета. Счет 80 пассивный или активный? Рассматриваемый счет пассивный, так как уставный капитал — это один из источников формирования активов и одновременно обязательство организации перед учредителями, которое заключается в использовании средств уставного капитала в определенных экономических целях.

- величина начального сальдо (смотрится по кредитовой стороне, так как счет пассивный), которая образуется в момент регистрации компании;

- оборот по кредитовым проводкам (отражающим факт увеличения капитала);

- оборот по дебетовым проводкам (отражающим факт уменьшения капитала);

- величина конечного сальдо (ее также показывает кредит счета 80) по состоянию на конец года.

- сформирован;

- увеличен;

- уменьшен.

Проводки по счету 80: что показывают кредит и дебет?

1. Договоренность учредителей по формированию уставного капитала в определенном размере: Дт 75.1 Кт 80.

2. Фактическую оплату уставного капитала: Дт 51 (с использованием расчетного счета) Кт 75.1. Капитал может быть сформирован и за счет источников, не связанных с денежными средствами, например за счет оцененных в установленном порядке объектов основных средств (Дт 08 Кт 75.1), товаров (Дт 41 Кт 75.1), материалов (Дт 10 Кт 75.1).

3. Увеличение капитала:

- с применением добавочного капитала: Дт 83 Кт 80;

- с применением нераспределенной прибыли: Дт 84 Кт 80;

- за счет дивидендов: Дт 75.2 Кт 80;

- за счет резервного капитала: Дт 82 Кт 80;

- за счет дополнительного выпуска акций: Дт 75.1 Кт 80.

- по причине выхода некоторых собственников из бизнеса: Дт 80 Кт 75.1;

- по причине вывода из оборота акций предприятия: Дт 80 Кт 81;

- по причине необходимости доведения величины капитала до стоимости чистых активов: Дт 80 Кт 84.

- простыми акциями;

- привилегированными акциями.

- объявленным;

- подписным;

- оплаченным;

- изъятым (за счет выкупа собственных акций фирмой).

То, на каком счете учитывается уставный капитал, имеет значение при составлении бухгалтерской отчетности.

Где отражается уставный капитал в отчетности?

- При заполнении бухгалтерского баланса. Строка 1310 баланса соответствует величине уставного капитала.

- Заполнении отчета о движении капитала.

В поле 3100 отражаются данные за год, предшествующий тому, что был до отчетного. Например, если отчет за 2017 год, то показывается кредитовое сальдо на 31.12.2015.

В следующих полях отражаются данные за год, предшествующий отчетному:

1. Кредитовый оборот:

3210-3213 — увеличение капитала (сейчас и далее — только по счету бухгалтерского учета уставного капитала);

3214 — кредитовый оборот в рамках корреспонденций со счетом 75.1 (дополнительный выпуск акций);

3215 — кредитовый оборот со счетами 83 или 84;

3216 — сальдо по кредиту при реорганизации предприятия.

2. Дебетовый оборот:

3220–3223 — уменьшение капитала;

3224 — дебетовый оборот со счетами 75 или 84;

3225 — дебетовый оборот со счетом 81;

3226 — сальдо по кредиту при реорганизации предприятия.

Показатель по строке 3200 — сумма строк 3100 и 3210 минус показатель по строке 3220.

В нижеуказанных полях отражены данные за отчетный год:

1. Кредитовый оборот:

3310–3313 — увеличение капитала;

3314 — кредитовый оборот по счету 75.1;

3315 — кредитовый оборот по счетам 83 или 84;

3316 — сальдо по кредиту на счете присоединенной фирмы.

2. Дебетовый оборот:

3320 — уменьшение капитала;

3324 — дебетовый оборот со счетами 75 или 84;

3325 — дебетовый оборот со счетом 81;

3326 — сальдо по кредиту на счете выделенной фирмы.

Показатель по строке 3300 — сумма строк 3200 и 3310, уменьшенная на величину показателя по строке 3320.

Уставный капитал формируется на счете 80. По кредиту показывается его увеличение, по дебету — уменьшение. Обороты и сальдо по счету учитываются при расчете показателей для бухгалтерской отчетности.

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

Взнос в уставный капитал: проводки

Взнос в уставный капитал — это средства, внесенные учредителями организации для осуществления хозяйственной деятельности. Уставный капитал (УК) может быть внесен в денежной форме, имуществом, правами пользования и представляет собой величину активов, которыми предприятие отвечает перед своими кредиторами, а также показывает долю каждого учредителя в общем имуществе.

При выходе из состава владельцев бизнеса учредитель возвращает долю, внесенную им в качестве инвестиции. Размер первоначальных инвестиций определяется участниками при создании компании и указывается в учредительных документах (договорах).

Учет ведется на счете 80 «Уставный капитал». По кредиту счета начисляется его увеличение, а по дебету — уменьшение. Вклад в уставный капитал проводки формирует по кредиту счета 75.01 и дебету счетов по учету внесенных активов.

Размер уставного капитала

Минимальный размер капитала устанавливается Гражданским кодексом и законами о хозяйственных обществах:

- для ООО — 10 000 рублей (п. 1 ст. 14 ФЗ № 14-ФЗ);

- для организаторов азартных игр через букмекерские конторы или тотализаторы — 600 млн рублей (п. 9 ст. 6 ФЗ № 244-ФЗ);

- для банков и кредитных организаций — от 90 млн до 1 млрд рублей (ст. 11 ФЗ № 395-1).

Минимальный размер уставного капитала ООО должно сохранять на протяжении всей своей деятельности. Если размер чистых активов окажется менее УК в течение более чем 2 налоговых периодов, общество должно либо уменьшить УК, а если это невозможно, то принять решение о ликвидации.

Внесение средств ООО происходит с соблюдением следующих правил:

- 10 000 рублей вносятся денежными средствами;

- все, что свыше минимального размера, можно вводить имуществом;

- имущество должно иметь оценку, если номинальная доля имущественного вклада превышает 20 000 рублей;

- срок внесения вкладов учредителями — не позднее 4 месяцев с даты государственной регистрации.

Формирование уставного капитала: проводки

Каждый учредитель вносит свою долю в срок, установленный в решении при учреждении, но не позднее 4 месяцев с даты регистрации ООО. Если основателей более одного, в бухгалтерском учете отражается задолженность каждого из них в размере его доли.

Пример

Соучредителями ООО с объявленным капиталом в размере 60 000 рублей являются три физических лица. Доли участников распределены так: 50 % УК принадлежит физлицу 1, 20 % — физлицу № 2 и 30 % — физлицу № 3.

В бухгалтерском учете проводки по формированию УК следующие:

- Дт 75.01 «Физлицо№1» Кт 80 в сумме 30 000 руб.;

- Дт 75.01 «Физлицо№2» Кт 80 в сумме 12 000 руб.;

- Дт 75.01 «Физлицо№2» Кт 80 в сумме 18 000 руб.

Таким образом, по кредиту счета 80 сформируется полная стоимость складочного капитала в размере 60 000 руб., а по дебету счета 75.01 будет отражена задолженность каждого из основателей.

Дата проводок должна быть следующим днем после даты регистрации ООО, содержание проводок такое: «Начислена задолженность учредителя в размере его доли».

Взнос в уставной капитал: проводки

В течение 4 месяцев с даты регистрации Общества учредители должны внести свои доли. 10 000 можно внести только деньгами, а суммы, превышающие минимальный размер УК, можно внести имуществом. Денежные средства вносят в кассу или на расчетный счет организации, если он уже открыт.

Взнос уставного капитала в кассу, проводки: Дт 50 Кт 75.01.

Взнос на расчетный счет: Дт 51 Кт 75.01 — при переводе с расчетного счета физлица или при внесении через отделение банка.

Взнос имуществом: Дт 01 (04, 10, 41, 58, 66, 76, 97) Кт 75.01 на сумму оценки имущества.

При формировании проводки «взнос в уставный капитал через кассу» следует учитывать кассовый лимит и денежные средства, превышающие величину лимита, которые можно внести на расчетный счет ООО.

В процессе хозяйственной деятельности величина УК может меняться по решению учредителей в большую или меньшую сторону.

Увеличение УК

Изменение величины складочного капитала в большую сторону может производиться как по решению учредителей, так и по требованиям законодательства.

Общество рассматривает вопрос и принимает решение об увеличении капитала в таких случаях:

- нехватка оборотных средств;

- прием новых участников;

- дополнительный выпуск акций (для акционерных обществ, АО);

- приобретение лицензий на виды деятельности, требующие большей величины УК.

Источником увеличения акционерного капитала будут либо собственное имущество ООО, либо взносы новых учредителей, либо дополнительные взносы уже имеющихся участников общества.

Увеличение уставного капитала, проводки:

За счет чистой прибыли

За счет вкладов новых участников ООО

За счет увеличения вкладов действующих участников О

Уменьшение УК

Изменение размера УК в меньшую сторону производится либо по решению собственников, либо по требованию законодательства. В обоих случаях эта операция оформляется решением общего собрания учредителей с последующим предоставлением документов в регистрирующий орган.

Законодательство требует уменьшения размера УК в случае:

- несвоевременной оплаты учредителями;

- если величина чистых активов ниже уставного капитала, то есть при убыточной деятельности.

При несвоевременной оплате части УК возникает бухгалтерская проводка Дт 80 Кт 81 «Собственные акции (доли)» на часть неоплаченного взноса учредителей. Дата проводки — следующий день после истечения 4-месячного срока с даты регистрации ООО.

При убыточной деятельности часть УК направляется на погашение убытка: Дт 80 Кт 84 «Нераспределенная прибыль». Дата проводки соответствует дате решения об уменьшении капитала до величины чистых активов.

Собственники принимают решение об уменьшении размера УК:

- при выходе участника из ООО и выплате его доли участия — Дт 80 Кт 75 «Расчеты по вкладам в уставный фонд»;

- при выкупе Обществом в собственность части долей капитала — Дт 81 «Собственные акции (доли)» Кт 75.01 «Расчеты по вкладам в уставный фонд» — с последующим аннулированием выкупленных долей — Дт 80 Кт 81 «Собственные акции (доли)»;

- при пропорциональном уменьшении доли участников или номинала акций. Возникшая разница может стать доходом Общества — Дт 80 Кт 91.01 «Прочие доходы» или выплачена участникам — Дт 80 Кт 75.01 «Расчеты по вкладам в уставный фонд».

Даты проводок по уменьшению капитала соответствуют дате записи регистрационных изменений.

Вклад в уставной капитал: проводки при взносе имущества

При создании хозяйствующего субъекта, а также при увеличении размера уставного капитала учредители в качестве вклада могут передавать принадлежащее им имущество. Если стоимость номинальной доли участника ООО, которую он оплачивает имуществом, превышает 20 000 рублей, то для оценки передачи привлекается независимый оценщик.

Учет уставного капитала и расчетов с учредителями

Как работаем и отдыхаем в 2022 году ?

Открытие новой организации, вне зависимости от ее организационно-правовой формы, сопровождается необходимостью формирования уставного капитала — ресурса, необходимого для начала деятельности. Различают уставный капитал АО, ООО (вклады учредителей), складочный капитал хозтовариществ (доли, вклады участников), уставный фонд ГУПов и МУПов (безвозмездно выделенные организации средства), паевой фонд (паевые взносы кооперативов). Для учета уставного капитала и расчетов с учредителями (акционерами) применяют 75 и 80 счета бухучета, в разрезе субсчетов.

Вопрос: Как отразить в учете организации приобретение доли в уставном капитале общества с ограниченной ответственностью (ООО) у физического лица (налогового резидента РФ), не являющегося работником организации, если цена приобретения больше номинальной стоимости доли?

Организация приобрела у физического лица полностью оплаченную им долю в уставном капитале ООО за 380 000 руб. Номинальная стоимость этой доли — 200 000 руб. Денежные средства перечислены на банковский счет физического лица. За нотариальное удостоверение сделки купли-продажи доли в уставном капитале ООО организацией уплачена государственная пошлина в безналичной форме. Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Характеристика 75 и 80 счетов бухучета

На счете по учету уставного капитала (УК) и его разновидностей учитывается источник формирования средств, активов, следовательно, сч. 80 – пассивный, у него постоянное кредитовое сальдо. Его изменение возможно, только если будет принято решение об увеличении величины капитала. Данные по счету 80 соответствуют фактической величине оплаченных денежных средств и вложений имуществом, отраженной в учредительных документах.

Вопрос: Как отражается в бухгалтерском учете увеличение уставного и добавочного капитала ООО при внесении дополнительного вклада в уставный капитал имуществом?

Общее собрание участников ООО приняло решение об увеличении уставного капитала за счет дополнительных вкладов участников. От одного из участников (российской организации) получены комплектующие изделия, стоимость которых равна 50 000 000 руб. (без НДС). Она соответствует стоимости, подтвержденной независимым оценщиком, и стоимости, отраженной в налоговом учете участника. Сумма НДС, восстановленная участником по данному имуществу, указана в документах на его передачу (накладной на отпуск материалов на сторону (N М-15)). Она составляет 10 000 000 руб.

Посмотреть ответ

Счет корреспондирует со сч.75, который является активно-пассивным. На нем бухгалтер отражает все расчеты с участниками (учредителями) компании, в том числе и задолженность по доходам, дивидендам от ее деятельности. Исходя из сказанного, к счету могут открываться субсчета, конкретизирующие отражаемые суммы:

- 75/1 – расчеты по вкладам в УК (складочный капитал);

- 75/2 – расчеты по доходам (дивидендам) и др.

При создании организации по Кт80 и Дт75 отражается задолженность учредителей: по внесению средств, по оплате акций, если речь идет об АО.

Фактическое погашение задолженности отражается по кредиту счета 75. В зависимости от способа погашения, с ним может корреспондировать учет денежных средств, ТМЦ.

Государственные и муниципальные унитарные предприятия (ГУП, МУП) имеют особый характер экономических отношений с госорганами, органами местного самоуправления, под началом которых работают. Имущество может передаваться на баланс при создании предприятия на правах оперативного управления, хозяйственного ведения, может иметь место пополнение средств. Субсчет 1 счета 75 такие предприятия именуют «Расчеты по выделенному имуществу». Доходы учредителей (участников) учитываются с помощью субсчета 2 указанного счета. Доходы отражаются по Дт 84, по учету нераспределенной прибыли, и кредиту 75/2.

Важно! Доходы участников (учредителей), одновременно являющихся работниками фирмы, проходят по счету 70 «Расчеты по оплате труда» – начисление и выплата сумм.

Выплата дохода фиксируется по дебету 75/2 и кредиту счетов по учету денег либо ценностей, ценных бумаг, продукции. Проводки будут зависеть от способа выплаты дохода в натуральной или денежной форме. НДФЛ также учитывается по дебету 75/2 с кредита 68. Аналитика по счету 75 строится по учредителям (участникам), за исключением расчетов в АО с собственниками акций на предъявителя.

Вопрос: Можно ли учесть убыток, который возник при реализации доли в уставном капитале по цене ниже цены ее приобретения (ниже стоимости вклада в уставный капитал) (п. 2 ст. 268 НК РФ)?

Посмотреть ответ

Проводки и примеры

Рассмотрим различные ситуации хозяйственной жизни с использованием счетов 75, 80 и корреспондирующих с ними на условных примерах.

Формирование уставного капитала

Пусть условно капитал величиной 80 тыс. руб. имеет разделение на 4 доли. Две из них у сторонней организации «А», две – у частных лиц Петрова и Иванова. Проводки:

- ДТ 75/1/«А» КТ 80 — 40000,00 руб. — задолженность организации «А» в УК.

- ДТ 75/1/«Петров» КТ 80 — 20000,00 руб. — задолженность Петрова в УК.

- ДТ 75/1 /«Иванов» КТ 80 — 20000,00 руб. — задолженность Иванова в УК.

- ДТ 08 КТ 75/1/«А» — 33333,33 руб. — организацией внесено в УК производственное оборудование.

- ДТ 19 КТ 75/1/«А» — 6666,67 руб. — восстановлен НДС по внесенному оборудованию.

- ДТ 51 КТ 75/1/«Иванов» — 20000,00 руб. — Иванов погасил задолженность по вкладу в УК перечислением на р/счет.

- ДТ 50 КТ 75/1/«Петров» — 20000,00 руб. — Петров погасил задолженность по вкладу в УК внесением наличных.

На заметку! Оценивать имущественные, неденежные вклады в УК участники хозяйственного общества самостоятельно не имеют права. Оценивает такие вклады независимый эксперт-оценщик. Выше определенной им суммы неденежный вклад отражать в учете нельзя (ГК РФ, ст. 66.2-2).

Доходы учредителей

Доходы учредителям ООО выплачивают не позднее 60 дней после принятия решения (ФЗ-14 ст. 28-3), акционерам – в течение 25 дней после даты определения лиц, имеющих право на получение дохода. Для номинальных держателей, доверительных управляющих срок установлен 10 дней (ФЗ-208 ст. 42-6).

При выплате доходов организация приобретает статус налогового агента по НДФЛ: 13% — при выплате резидентам, 15% — нерезидентам. Если выплата юридическому лицу, удерживается налог на прибыль по тем же ставкам в отношении резидентов и нерезидентов – 13 и 15%.

Нулевая ставка применяется, если одна российская фирма получает доход от другой и имеет от 50% в ее капитале. При этом на момент выплаты владение вкладом должно составлять по сроку не менее года (НК РФ, ст. 284-3). Востребовать дивиденды можно в течение 3-х лет, если иное не указано в уставе компании, но и в этом случае срок не может быть свыше 5-ти лет.

Пусть объем чистой прибыли по итогам периода 80 тыс. руб. Она будет распределена между владельцами долей, пропорционально им. Все владельцы – резиденты РФ. Иванов не работает в организации, Петров является сотрудником в ней.

- ДТ 84 КТ 75/2/ «А» — 40000,00 — начисление дохода организации «А».

- 40000*13% = 5200,00. ДТ 75/2/«А» КТ 68 — 5200,00 руб. — удержание налога на прибыль.

- ДТ 68 КТ 51 — 5200,00 руб. — перечисление в бюджет налога на прибыль.

- 40000,00 — 5200,00 = 34800,00. ДТ 75/2/«А» КТ 51 — 34800,00 руб. – перечислен доход организации «А».

- ДТ 84 КТ 75/2/«Иванов» — 20000,00 — начисление дохода Иванову.

- 20000*13% = 2600,00. ДТ 75/2/«Иванов» КТ 68 — 2600,00 руб. – удержание НДФЛ.

- ДТ 68 КТ 51 — 2600,00 руб. – перечисление в бюджет НДФЛ.

- 20000,00 — 2600,00 = 17400,00. ДТ 75/2/«Иванов» КТ — 51 17400,00 руб. — перечислен доход на счет Иванову.

- ДТ 84 КТ 70/«Петров» — 20000,00 руб. — начисление дохода Петрову (сотруднику).

- 20000*13% = 2600,00. ДТ 70/«Петров» КТ 68 — 2600,00 — удержание НДФЛ.

- ДТ 68 КТ 51 — 2600,00 руб. — перечисление в бюджет НДФЛ.

- 20000,00 — 2600,00 = 17400,00. ДТ 70/«Петров» КТ 50 — 17400,00 руб. — выдана сумма дохода Петрову через кассу.

Если Иванов и Петров не получат причитающийся им доход (дивиденды) в течение установленного срока, их возвращают в состав прибыли, соответственно, проводками: ДТ 75/2(70) КТ 84 — 20000,00 руб.