Декларация по НДС для ИП на ОСНО

Декларацию по НДС сдают все налогоплательщики на ОСНО независимо от статуса — организация или ИП. В статье разберем, когда ИП становится плательщиком НДС, дадим пошаговый алгоритм заполнения отчета и приведем образец для скачивания.

- Когда ИП обязан заплатить НДС

- Как и когда ИП сдавать декларацию

- Основные правила заполнения декларации

- Образец заполнения декларации по НДС для ИП на ОСНО

- Что будет, если вовремя не сдавать отчет по НДС

Когда ИП обязан заплатить НДС

Государство обязывает заполнять и сдавать отчетность по НДС, если:

- предприниматель выбрал общую систему налогообложения и платит налог на добавленную стоимость. Об этом говорится в п.1 ст.168 НК РФ;

- бизнесмен стал налоговым агентом. Налоговый агент по НДС — ИП или организация, который приобретает товары(работы, услуги) у иностранных компаний, работающих на территории РФ и не зарегистрированных в ФНС. Или арендует государственное или муниципальное имущество у госорганов, а также продает конфискованное имущество и ценности, которые перешли к государству;

- ИП на спецрежиме, который выставил счет-фактуру с выделенным НДС. Те, кто находится на спецрежиме — УСН, ЕНВД и ПСН, освобождены от уплаты налога и выставления счетов-фактур. Но если спецрежимник все-таки выписал счет-фактуру и выделил в ней НДС, по итогам квартала он должен заплатить эту сумму в бюджет, а также заполнить и сдать декларацию.

Предприниматель может получить освобождение от НДС на 12 месяцев по статье 145 НК РФ, если его выручка за последние три календарных месяца не превысила 2 млн рублей. Для этого ему нужно предоставить подтверждающие документы: выписку из КУДиР, и книги продаж.

Как и когда ИП сдавать декларацию

Индивидуальный предприниматель сдает декларацию по налогу на добавленную стоимость до 25 числа следующего квартала (п. 1 ст. 174, ст. 163 НК). Если дата сдачи попала на выходной или праздничный день, она переносится на первый рабочий день.

Для перечисления налога ИП на ОСНО делит полученную сумму на три части и перечисляет равными долями каждый месяц до 25-го числа. Например, налог за 2 квартал 2019 года следует заплатить так: до 25 июля — ⅓, до 25 августа — следующую часть и остаток 25 сентября. ИП перечисляет налог в инспекцию по месту жительства.

Ведём 100% учёта от 1666 рублей.

Спецрежимники, которые выставили счет-фактуру с НДС, налог не делят и платят всю сумму сразу до 25 числа месяца, следующего после отчетного квартала.

Налоговики принимают декларацию по НДС только в электронном формате. Исключение составляют налоговые агенты, которые не платят налог, но сдают декларацию. Если ИП на ОСНО предоставит отчет на бумаге, инспектор может признать его несданным и начислить штраф минимум 1 000 рублей.

Основные правила заполнения декларации

Порядок заполнения и форма декларации утверждены Приказом ФНС России от 28.12.2018 № СА-7-3/853@. Отчет состоит из титульного листа и 12 разделов. Однако, ИП на ОСНО не нужно заполнять все листы. Обязательно следует заполнить первый лист и Раздел 1. Их заполняют все плательщики на ОСНО, даже те, кто сдает нулевой отчет.

Рассмотрим подробнее как заполнить общие листы — титульный лист и Раздел 1.

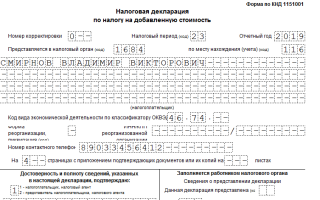

Титульный лист. ИП вписывает ИНН вверху страницы и он автоматически переносится на другие листы. Поскольку у ИП отсутствует КПП, в этой графе ставьте прочерк.

В поле «Номер корректировки» впишите цифру 0, если это первичная декларация. При сдаче уточненных отчетов укажите следующий порядковый номер: 1, 2, 3 и так далее.

Поле «Налоговый период» означает код отчетного квартала. Цифру 21 поставьте в декларации за I квартал, код 22 — в декларации за II квартал, код 23 — в декларации за III квартал, код 24 — в декларации за IV квартал. В нашем примере указываем код 23.

«Отчетный год» — ставим текущий год, например, 2019.

«Налоговый орган». Укажите четырехзначный код ИФНС, куда сдаете отчеты. Примером может быть Межрайонная ИФНС России № 4 по Республике Татарстан, с кодом 1684.

«Код по месту нахождения» — 116. Это значит, что отчет предоставляется по месту учета ИП.

Кроме того, в титульный лист предприниматель на ОСНО вписывает код вида деятельности и номер телефона для связи. В нижнем поле вносит свои ФИО, ставит подпись и дату. Если декларацию сдает представитель ИП, указывают данные представителя и его подпись.

Титульный лист декларации по НДС

Раздел 1. Сумма налога. Здесь отражается сумма налога к уплате или возмещению с указанием ОКТМО и КБК. При регистрации в налоговой инспекции выдают код ОКТМО, который означает принадлежность к городу или населенному пункту. Например, ОКТМО города Казани выглядит так: 92701000001.

Кроме того, нужно ввести КБК по налогу на добавленную стоимость для товаров, работ, услуг, продаваемых на территории России.

Раздел 1 декларации по НДС

В этом разделе указывается итоговое значение налога, которое формируется в других разделах. Если заполнение декларации по налогам на ОСНО или другой системе, ввергает вас в панику, зарегистрируйтесь в сервисе «Моё дело». Персональный налоговый календарь напомнит, когда и какие отчеты нужно сдать и поможет заполнить с помощью электронного мастера. Система сама сформирует декларации с учетом действующих правил, поможет рассчитать налоги и отправить отчеты в электронном виде. Если у налоговиков возникнут вопросы по отчетности, электронной декларацией вы подтвердите, что все отчеты сданы вовремя.

Строка 040 показывает НДС к уплате. Она рассчитывается по формуле:

Формула расчета НДС к уплате

Новая декларация по НДС в 2021 году

Начиная с 4 квартала 2020 года изменились форма и формат декларации по налогу на добавленную стоимость. В первую очередь они актуальны для тех, кто заключил соглашение о защите и поощрении капиталовложений (СЗПК), но есть изменения и для всех — обновленные титульный лист и коды операций. Ознакомьтесь с порядком заполнения формы, а также сроками ее подачи в налоговую инспекцию в 2021 году.

Декларация по НДС: порядок заполнения

Налоговая декларация по НДС, применяемая с 4 квартала 2020 года, состоит из титульного листа и двенадцати разделов. Ниже представлен порядок заполнения декларации по НДС.

Титульный лист

Титульный лист заполняется аналогично другим декларациям. Проставляются все необходимые реквизиты компании или ИП, включая полное наименование или ФИО. Раньше на титульном листе мы также указывали код ОКВЭД, с отчета за 4 квартал 2020 года эту строку убрали. Указываются код периода и год, за который подается документ. Также заполняется часть, где плательщик или его представитель должен подтвердить достоверность и полноту направляемых сведений.

Раздел № 1

В этом разделе показывается итоговая сумма НДС к уплате или возмещению.

В строке 010 укажите ОКТМО, в строке 020 — КБК. В строках 030–040 необходимо указать суммы налога к уплате. Строка 030 включает тот НДС, который должны внести следующие лица при выставлении счета-фактуры с налогом (п. 5 ст. 173 НК РФ):

- неплательщики НДС;

- плательщики налога при реализации тех товаров или услуг, продажа которых не подлежит налогообложению НДС.

В поле 040 указывается налог, уплачиваемый в общем порядке.

В поле 050 отражается налог, который заявляется к возмещению из бюджета.

Строчки 060–080 заполняются, только если речь идет об инвестиционном товариществе.

Раздел № 2

Эта часть заполняется, если вы являетесь налоговым агентом и удерживаете НДС по другим лицам. Страница заполняется по каждому иностранному лицу, не состоящему на учете в российской налоговой, по каждому арендодателю (органы госвласти и управления и органы местного самоуправления), по каждому продавцу имущества, составляющего казну.

В поле 020 нужно указать название лица, за которое вносится налог. В строке 030 укажите ИНН лица из строки 020, если номер есть. В строке 050 указывайте свой ОКТМО.

Сумма, уплачиваемая в бюджет, прописывается в строке 060. Поля 080-100 заполняют посредники иностранных организаций и продавцы конфискованного имущества из п. 4 ст. 161 НК РФ. Если вы должны их заполнять, то сделайте это до заполнения строки 060 и перенесите в нее данные этих строк.

Строка 070 предназначена для проставления кода операции. Код операции в декларации по НДС указывается на основании специальной таблицы из Приложения № 1 к Приказу ФНС РФ от 29.10.2014 № ММВ-7-3/558@.

Раздел № 3

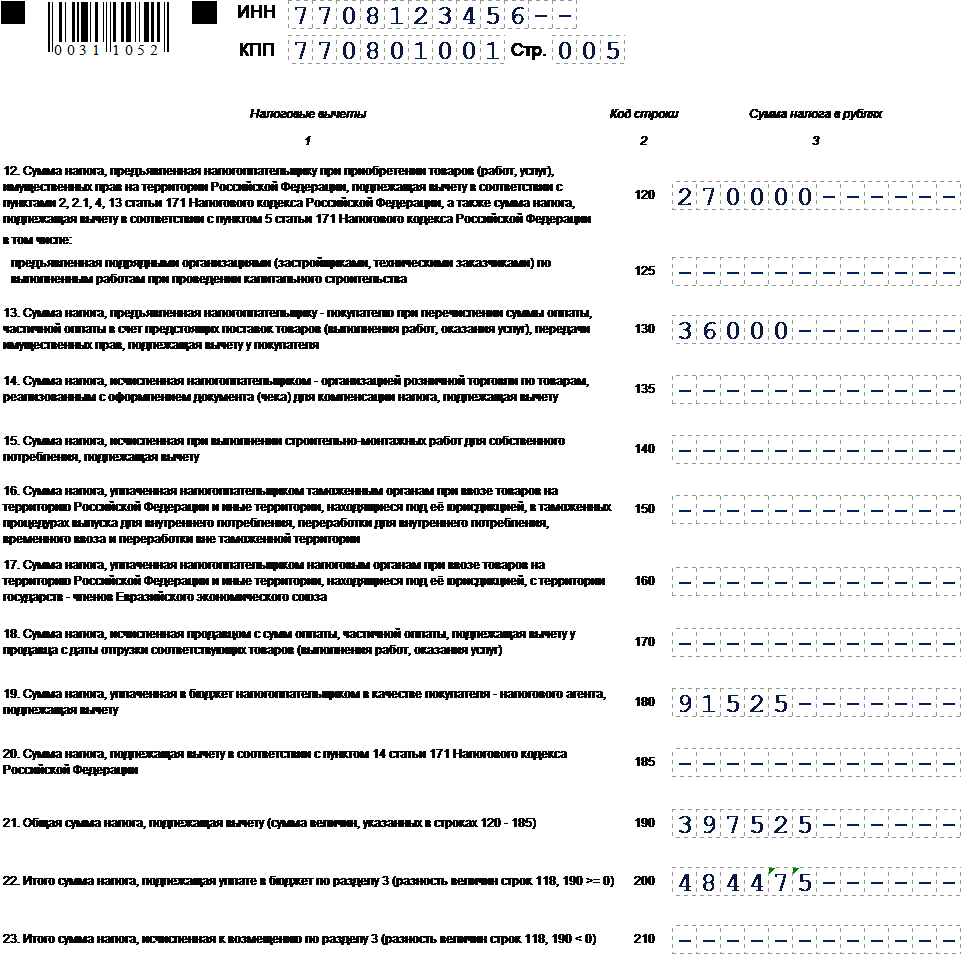

Данный раздел служит для раскрытия процедуры расчета НДС. Сначала определяются суммы налога к уплате (010–118). Далее в полях 120–190 производится расчет НДС к вычету.

В результате получаем разницу между этими двумя величинами. Если налог к уплате больше вычета, эта сумма прописывается в строчке 200. Когда вычет больше налога, в поле 210 указывается сумма к возмещению. Обратите внимание на приложения к разделу 3: возможно, ваша деятельность предполагает их заполнение. В Приложении № 1 нужно отразить данные о восстановлении НДС. Приложение № 2 заполняется, если документ составляется отделением иностранной компании.

Сдайте декларацию НДС без ошибок и расхождений

Контур.Экстерн проверит, что декларация заполнена корректно и отсутствуют расхождения в данных с вашими контрагентами. Вы отчитаетесь по НДС за несколько кликов.

Раздел № 4

В разделе раскрываются сведения по операциям с НДС 0 %. Для каждой из них прописывается код из приложения 1 к Порядку заполнения декларации (строчка 010). Если у вас несколько кодов операций, то для каждого нужно заполнить отдельный блок строк 010-050. Поля 020–050 предназначены для сумм налоговой базы и соответствующих налоговых вычетов. Сначала указываются величины, по которым ставка 0 % была подтверждена комплектом документов (020–030). Далее (040–050) проставляются суммы, которые не были подтверждены ранее.

Строки 060–080 заполняются, если по ранее подтвержденному экспорту вам вернули товар или отказались от него. Строки 090–110 служат для корректировок цены по товарам, проданным на экспорт с подтвержденной ставкой 0 %. Итог расчетов раздела 4 записывается в одном из полей 120–130 (налог к возмещению или налог к уплате соответственно).

Раздел № 5

В разделе отдельно раскрываются сведения об операциях, нулевая ставка по которым не подтверждалась раньше. При этом документы на право ее использования представлены в квартале, за который составляется декларация. Раздел надо заполнить по каждому кварталу, в котором нулевая операция отражалась без вычетов.

Раздел № 6

В текущем периоде у вас может не оказаться документов для подтверждения нулевой ставки. Информация по таким сделкам указывается в разделе 6. При этом производится расчет НДС к уплате по нужной ставке.

Раздел № 7

Раздел 7 декларации по НДС включает информацию по операциям, которые не облагаются НДС, освобождены от НДС по ст. 149 НК РФ или реализованы за пределами территории РФ.

Последовательно заполняются четыре колонки: проставляется код операций, указывается стоимость проданных и купленных товаров/работ/услуг и отмечается сумма налога, не выставляемая к вычету.

Заполнение раздела 7 декларации по НДС предусматривает также раскрытие сумм предоплаты по операциям, срок исполнения которых превышает шесть месяцев (строка 010).

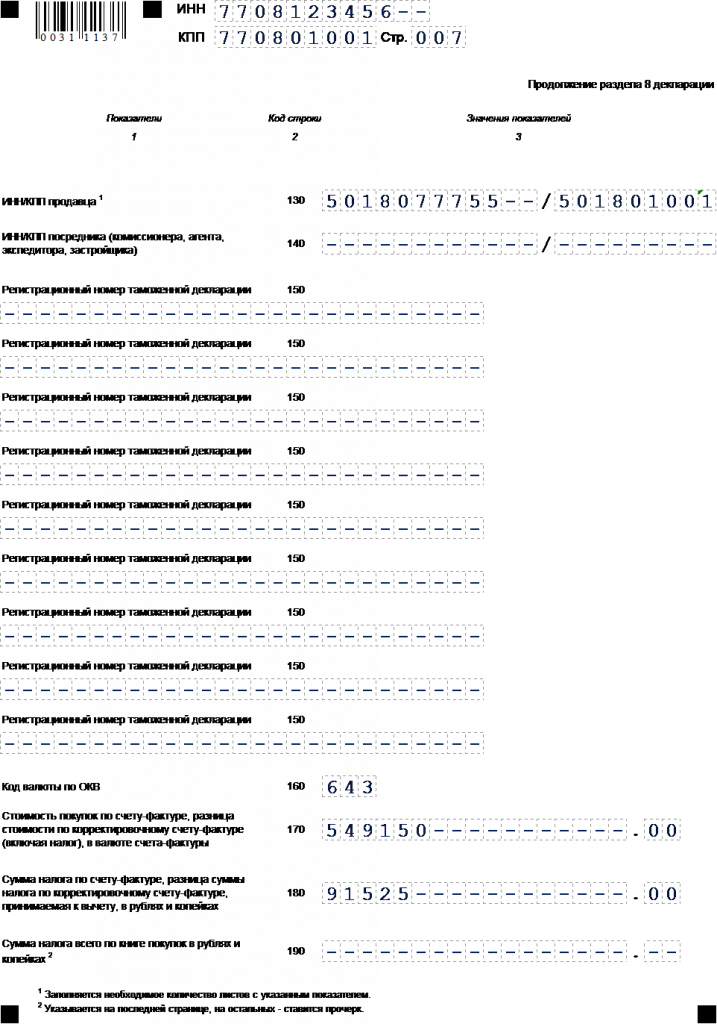

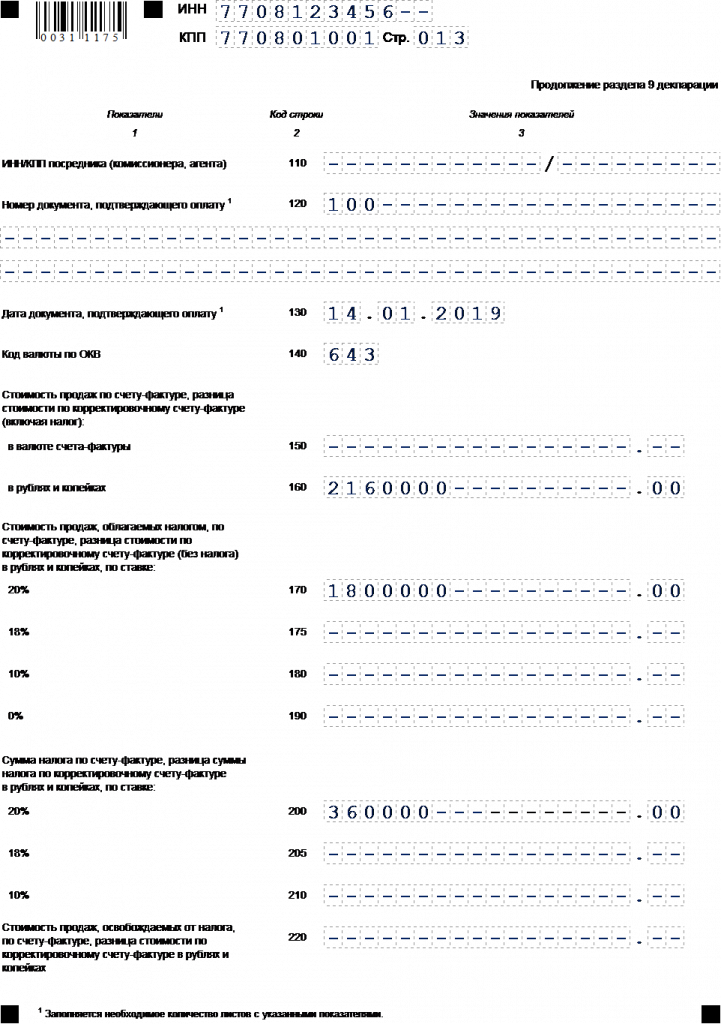

Разделы № 8 и 9

Здесь раскрываются данные из книг покупок и продаж плательщика. В том числе представляются реквизиты полученных или выставленных счетов-фактур, таможенных деклараций.

Для разделов 8 и 9 предусмотрены приложения. Они нужны в тех случаях, когда в книги покупок или продаж за отчетный квартал были внесены правки.

Разделы № 10 и 11

Разделы заполняются плательщиками, которые ведут деятельность по агентским договорам или договорам экспедиции/комиссии. В строках указываются реквизиты и суммы из счетов-фактур, выставленных или полученных по таким контрактам.

Раздел № 12

Заключительная часть предназначена для компаний или ИП, которые выставили покупателям счета-фактуры с выделенным НДС при том, что операция не облагается НДС, они освобождены от уплаты НДС или не являются плательщиками налога в принципе.

Здесь прописывается информация из выставленных счетов-фактур. Последовательно по строчкам 020–080 указываются:

- номер документа;

- его дата;

- ИНН и КПП покупателя;

- код валюты;

- стоимость товаров без НДС, сумма НДС и общая стоимость, уплаченная за товар или услугу (работы).

Полностью пошаговую инструкцию по заполнению можно увидеть в Приказе ФНС РФ от 29.10.2014 № ММВ-7-3/558@ в редакции от 19.08.2020. Бланк декларации по НДС 2021 года представлен в этом же документе. Кроме того, вы можете скачать бланк для заполнения налоговой декларации НДС.

В некоторых ситуациях плательщики НДС могут не вести операции, облагаемые НДС. Например, юрлицо или ИП только начинает свой бизнес и фактически не ведет хозяйственную деятельность. В налоговую в таких случаях подается нулевая декларация по НДС. В ней нужно будет заполнить только титульный лист и раздел № 1. В разделе № 1 заполняется только ИНН и КПП в шапке, код ОКТМО и код бюджетной классификации. Вместо остальных цифр на бумаге проставляются прочерки, а при электронном заполнении поля следует оставлять пустыми.

Проверка декларации по НДС

Декларация НДС 2021 направляется в налоговую в электронном виде. Инспекторы проверяют документ на основании контрольных соотношений, указанных в письме ФНС РФ от 23.03.2015 № ГД-4-3/4550@ в ред. от 13.02.2020. Кроме того, поданные сведения сверяются с декларациями ваших покупателей и продавцов. Если у вас обнаружатся расхождения, потребуется дать необходимые пояснения.

Перед тем как подать отчетность, необходимо самостоятельно проверить правильность расчетов. Для этого можно также воспользоваться контрольными соотношениями.

Онлайн-сервисы, с помощью которых подается декларация, предлагают выполнить проверку отправляемого отчета до его отправки. Контур.Экстерн проверяет декларацию на соответствие формату и проводит внутридокументные проверки приложений. Кроме того, после заполнения декларации данные из Контур.Экстерна автоматически передаются в сервис Контур.НДС+, который сравнивает ваши счета-фактуры, книги и журналы с данными ваших контрагентов. Если найдутся расхождения, вы увидите информацию о них и сможете устранить имеющиеся несоответствия. В Контур.НДС+ уже загрузили свои данные более 200 тысяч организаций. Если ваш контрагент не пользуется сервисом, его можно пригласить.

После отправки отчетной формы следует отправить запрос на сверку с налоговой, чтобы убедиться в отсутствии расхождений.

Срок сдачи декларации по НДС в 2021 году

Налоговый период по НДС — это квартал. Декларация подается четыре раза в течение одного года. Последний день для подачи отчетной формы — 25-е число месяца, следующего за очередным кварталом. Если это выходной, тогда документ отправляется не позднее следующего за ним рабочего дня. Декларация НДС за I квартал 2021 года подается до 26 апреля 2021 года. Ниже представлены следующие в этом году даты для отправки декларации:

- 26 июля 2021 — за II квартал 2021 года;

- 25 октября 2021 — за III квартал 2021 года;

- 25 января 2022 — за IV квартал 2021 года.

Уплачивать налог следует в течение трех месяцев с момента окончания квартала. Не позже 25-го числа каждого месяца в бюджет перечисляется по 1/3 от суммы, рассчитанной по итогам прошедшего налогового периода.

Обратим внимание на некоторые исключения. НДС по ввозимой из-за рубежа (не из ЕАЭС) продукции уплачивается в составе платежей на таможне одновременно с ними. Кроме того, неплательщики НДС, выставляющие счета-фактуры с этим налогом, должны внести всю сумму НДС до 25-го числа следующего за кварталом месяца.

Штрафы и санкции

За несдачу или опоздание со сдачей налоговой декларации назначается штраф. Статьей 119 НК РФ установлен его размер: 5 % от не уплаченного на основании этой декларации налога за каждый полный/неполный месяц просрочки. Штраф за несвоевременную сдачу декларации по НДС не может быть меньше 1 000 рублей и больше 30 % от невнесенного вовремя платежа.

Кроме того, не сданная вовремя декларация может повлечь за собой санкции и для ответственного лица компании или ИП. Это может быть предупреждение или штраф от 300 до 500 рублей.

Еще одна санкция — заморозка операций по банковским счетам.

Точно так же негативные последствия будут и при опоздании с уплатой налога. За каждый календарный день просрочки придется уплачивать пени. Их сумма определяется по формулам.

Для ИП: 1/300 ставки рефинансирования ЦБ РФ × невнесенная в срок сумма налога.

- 1/300 ставки рефинансирования ЦБ РФ × невнесенная в срок сумма налога (при просрочке до 30 дней);

- 1/150 ставки рефинансирования × невнесенная в срок сумма налога (при просрочке свыше 30 дней).

Обратите внимание, что в настоящий момент ставка рефинансирования не приводится самостоятельно, а равна ключевой ставке ЦБ РФ. На начало II квартала 2021 года она составляла 4,5 %. Однако это значение может изменяться.

Предположим, что вы уплатили налог вовремя, но случайно допустили ошибку при его расчете. Если в результате платеж должен был быть больше, то дополнительно придется перечислить штраф в размере 20 % от неуплаченного налога. В тех случаях, когда обнаружена попытка намеренно занизить базу для подсчета, штраф составит уже 40 %.

Декларация по НДС в 2021 году

В течение 2021 года сдать декларацию по НДС нужно четыре раза. Первым станет отчет за 4 квартал 2020 года — его надо сдать до 25 января. Все остальные отчеты идут за 2021 год, в том числе за первый квартал — до 26 апреля, за второй квартал — не позднее 26 июля, а за третий квартал — до 25 октября. Декларацию за 4 квартал подавайте уже в 2022 году — до 25 января. Декларация изменилась летом 2021 года — новая форма будет действовать с отчета за 3 квартал 2021 года. Расскажем, кто, когда и куда должен сдавать декларацию, чем грозит несдача документа, и дадим пример заполнения.

Кто и как сдает декларацию по НДС

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Все плательщики налога на добавленную стоимость сдают эту декларацию. Также ее сдают импортеры, неплательщики НДС, которые в прошедшем квартале выставили счет-фактуру с НДС, и налоговые агенты, которые получили или выставили счета-фактуры как посредники, даже если они работают на спецрежимах.

Все эти категории сдают декларацию в электронном виде. Если сдать документ на бумаге, налоговая посчитает это равносильным несдаче декларации. На бумаге документ можно сдать только некоторым налоговым агентам (п. п. 3, 12 ст. 80, п. 5 ст. 174 НК РФ) .

Если в отчетном периоде вы не вели деятельность или у вас не возникало объектов налогообложения, декларацию все равно придется сдать, но уже в нулевой форме. Иногда вместо декларации по НДС можно сдать единую налоговую декларацию. Это возможно, если вы не вели деятельность в течение квартала, а на ваших счетах и в кассе не было движения денежных средств.

Куда и в какие сроки сдаем декларацию

Декларацию в общем случае сдают в течение 25 дней после завершения квартала. В 2021 году сроки сдачи таковы:

- за 4 квартал 2020 — до 25 января 2021;

- за 1 квартал 2021 — до 26 апреля;

- за 2 квартал 2021 — до 26 июля;

- за 3 квартал 2021 — до 25 октября.

Смещение дат связано с тем, что 25 число приходится на выходные дни. Например, отчет за 1 квартал 2021 надо сдать до 25 апреля включительно, но это воскресенье. Поэтому последним днем для сдачи становится понедельник.

Декларации направляют в налоговый орган по месту учета. Если у вас есть обособленные подразделения, декларацию вы должны представлять централизованно в ИФНС, в которой головная организация состоит на учете. Крупнейшие налогоплательщики подают декларацию в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Ответственность за несдачу декларации

За опоздание со сдачей декларации налоговая может привлечь компанию или предпринимателя к ответственности. Прежде всего это штраф: его размер составит 5% от налога к уплате. Штраф назначается за каждый полный или неполный месяц, начиная с последнего срока сдачи декларации. Штраф не превысит 30% от суммы налога, но и не опустится ниже 1000 рублей.

То есть, за опоздание с декларацией вы заплатите 1000 рублей или больше. Скорее всего, штраф назначат даже при несвоевременной отправке нулевой декларациеи. Единого мнения по этому вопросу нет, но на практике налоговая штрафует за просрочку с “нулевкой”, а суды поддерживают ее. Хотя есть и противоположные решения судов, когда опоздавшие с «нулевкой» компании освобождаются от штрафов, — но их меньше.

Также ФНС может приостанавливать операции по банковским счетам за несдачу декларации спустя 20 рабочих дней после завершения сроков предоставления документа. Кроме того, налоговая за 14 дней до принятия решения о приостановлении операций по счетам уведомит об этом налогоплательщика.

С 1 июля у ИФНС появилось право признавать декларации непредставленными. Такое случится, если во время камеральной проверки выяснится одно из обстоятельств ( ст. 80 НК РФ) :

- подпись неуполномоченным лицом;

- подпись дисквалифицированного физлица;

- подпись умершего физлица;

- подпись лица, о котором есть отметка о недостоверности сведений;

- подпись лица, которое по данным ЕГРЮЛ прекратило существование;

- нарушение контрольных соотношений, утвержденных приказом ФНС от 25.05.2021 № ЕД-7-15/519@.

В этих случаях налоговая направит уведомление о том, что декларация считается непредставленной. При нарушении контрольных соотношений она сообщит не позднее следующего рабочего дня, а в других случаях — в течение пяти дней с момента выявления обстоятельств.

После получения уведомления о непредставленности из-за нарушения контрольных соотношений, у налогоплательщика есть пять дней для исправления ошибок. Если успеть в срок, налоговая посчитает, что вы отчитались в тот день, когда подали первую декларацию, признанную непредставленной — просрочки не будет.

Вычеты в декларации

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Вычеты помогают уменьшить сумму налога. Есть несколько видов вычетов по НДС, они перечислены в ст. 171 НК РФ. Суммы НДС к вычету отражаются в строках 120-190 раздела 3 декларации по НДС. В строках 120-185 вычет распределяется по видам, а в строке 190 — подсчитывается общий вычет за квартал. Всего в декларации выделяется 9 видов вычетов. Их итоговую сумму вычитают из общей суммы исчисленного налога и таким образом определяют НДС к уплате или возмещению.

Безопасная доля вычетов НДС для отчетности за третий квартал изменилась. Если доля вычетов больше средней, есть риск попасть под наблюдение. Средняя доля вычетов по стране в 2020 году — 89 %. На практике многие налоговики ориентируются не на общероссийские, а на региональные показатели. Уточняйте их на сайте ФНС. Ничто не запрещает вам делать вычет большего размера, если для этого есть основания. Но если вычет у компании не соответствует средним вычетам по региону, инспекторы могут вызвать «на ковер» и назначать проверки — даже выездные.

Подробнее о расчете безопасной доли вычетов мы рассказывали в статье «Безопасная доля вычетов по НДС».

Что нового в 2021 году

ФНС внесла изменения в декларацию по НДС приказом от 26.03.2021 N ЕД-7-3/228@ . Новая форма начнет действовать с отчета за третий квартал 2021 года. Для большинства налогоплательщиков ничего важного не поменялось, но использовать новый бланк должны все. Изменения касаются запуска системы прослеживаемости товаров.

В декларации поменяли штрих-коды и уточнили разделы 8, 9, 10 и 11 — в них добавили строки для отражения операций с прослеживаемыми товарами. Суть изменений во всех разделах одна, отличаются только номера строк. Рассмотрим на примере раздела 8:

- убрали строку 150 для номера таможенной декларации;

- добавили строку 200 для регистрационного номера декларации на товары или регистрационного номера партии товара (РНПТ), подлежащего прослеживаемости;

- добавили строку 210 для кода единицы измерения прослеживаемого товара;

- добавили строку 220 для количества прослеживаемого товара в указанной единице измерения;

- добавили строку 230 для стоимости прослеживаемого товара, без НДС в рублях.

В разделе 9 добавили аналогичные строки 221-224, в раздел 10 — строки 220-250, и в раздел 11 — строки 210-240.

Из каких разделов состоит декларация

Декларация включает титульный лист и 12 разделов. Разберитесь, какие разделы нужно заполнить вам. Если заполнение декларации вызывает много вопросов и сложностей, обратитесь за помощью к опытному бухгалтеру или ведите учет в удобном бухгалтерском сервисе, который сформирует все отчеты и проверит их перед отправкой в налоговую и фонды. Это актуально для большинства плательщиков НДС и посредников, которые отправляют документ в налоговую только в электронном виде.

- титульный лист и 1 раздел заполняют все плательщики НДС;

- 2 раздел заполняют налоговые агенты отдельно на каждую компанию, по которой есть обязанности налогового агента;

- 3 раздел — для расчета налоговой базы и налога к уплате по ненулевым ставкам;

- 4, 5 и 6 разделы заполняют экспортеры;

- 7 раздел — для компаний, которые осуществляли необлагаемые НДС операции в предыдущем квартале;

- 8 раздел — это данные книги покупок, то есть данные о полученных счетах-фактурах;

- 9 раздел — данные книги продаж, то есть данные о выставленных счетах-фактурах ;

- 10 раздел для посредников — нужно указать сведения из журнала учета выставленных счетов-фактур;

- 11 раздел для посредников — сведения из журнала учета полученных счетов-фактур;

- 12 раздел заполняют те, кто освобожден от НДС или совершает необлагаемые операции, например, упрощенцы и плательщики ЕНВД, которые выставляют счета-фактуры с НДС.

В общем случае в декларации заполняют титульный лист и разделы 1, 3, 8 и 9.

Инструкция по заполнению

Приведем образец заполнения декларации для ООО «Ромашка» — это микропредприятие с двумя сотрудниками на ОСНО, основная деятельность — оптовая торговля. Организация заполняет лишь часть разделов декларации:

- «Ромашка» не является налоговым агентом, поэтому не заполняет раздел 2;

- не применяет налоговую ставку 0%, поэтому не заполняет разделы 4, 5 и 6;

- не имеет дела с операциями, которые не подлежат налогообложению или проводятся вне территории России, также не вносит предоплату за поставку товаров с циклом изготовления больше полугода, поэтому не заполняет раздел 7;

- не является посредником и не получает освобождение от НДС.

Титульный лист

На титульном листе указываем ИНН и КПП, код налогового органа, отчетный год 2020 (2021) и отчетный период — «21» для 1 квартала, «22» для 2 квартала, «23» — для 3 квартала и «24» — для 4-го квартала. Название организации пишем полностью, указываем телефон, число листов в декларации и данные директора или предпринимателя.

С отчета за 4 квартал 2020 года с титульного листа удалили строку «Код вида экономической деятельности по классификатору ОКВЭД». Ничего особенного в этом нет, просто убрали дублирование данных. Налоговая и так знает виды деятельности компаний, ведь при регистрации их указывают в документах и заносят в ЕГРЮЛ/ЕГРИП. Указывать ОКВЭД больше не нужно.

В разделе 1 указываем код ОКТМО и код бюджетной классификации. КБК зависит от вида операции, по которой уплачивается налог. Налог с реализации в России (в том числе для налоговых агентов) платят по КБК — 182 1 03 01000 01 1000 110.

В строке 030 указывают сумму налога поставщики на спецрежимах или освобожденные от НДС по ст. 145 НК РФ, если выставляют счета-фактуры с НДС. Эта сумма не включается в строки 040 и 050.

«Ромашка» указывает в строке 040 сумму налога к уплате, рассчитанную после сложения данных из раздела 3. Если бы вычет оказался больше начисленного налога, можно было бы заявить НДС к возмещению и отразить в строке 050.

Все остальные строка «Ромашка», как и многие другие плательщики НДС, не заполняет.

Раздел 3

В разделе 3 делаем расчет суммы налога к уплате: вносим облагаемые по обычным и расчетным ставкам операции, а также указываем налоговые вычеты.

В строках 010-118 «Ромашка» указала начисленный НДС и налог к восстановлению. Налог уплачивается только по ставке 20 %. В расчет попала оплата за поставку 25 000 рублей и предоплата на сумму 29 500 рублей. Затем в строках 120-190 отражаются вычеты по налогу и в строках 200 или 210 указывается итоговый налог к уплате или возмещению (стр. 118 — стр. 190).

Разделы 8 и 9

Разделы 8 и 9 — это сведения из Книг покупок и продаж об операциях за квартал. Для формирования этих разделов Декларации компании придется установить бухгалтерскую программу или зарегистрироваться в веб-сервисе, потому что налогоплательщики, которые заполняют и сдают эти разделы в составе декларации, имеют право сдавать ее только в электронном виде.

Разделы 8 и 9 можно не включать в состав декларации, если в течение отчетного квартала вы не регистрировали в книге покупок или в книге продаж ни одного счета-фактуры.

Легко подготовьте и сдайте через интернет декларацию по НДС с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые 14 дней новые пользователи работают в сервисе бесплатно.

Как правильно заполнить деаларацию по НДС за 1, 2, 3 и 4 квартал 2021? Расскажем о сроках сдачи, штрафах и вычетах.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Все организации пользуются коммунальными услугами: отоплением, водой, электричеством, вывозом мусора, водоотведением и пр. Порядок обложения стоимости коммунальных услуг налогом на добавленную стоимость зависит от того, кто оказывает услуги и как происходит оплата.

Регистры налогового учета по НДС — это документы, которые обобщают данные налогового учета и помогают рассчитывать базу для исчисления налога. Их используют, когда данных из регистров бухучета недостаточно. Разберемся, какие есть налоговые регистры по НДС и как их вести.

Розничные магазины и другие торговые организации, которые продают товары конечным потребителям, тоже платят НДС. Рассмотрим, особенности в расчете и уплате НДС, заполнении книги продаж и бухгалтерском учете.

Отправляем декларацию по НДС за I квартал 2021

Декларацию по НДС за I квартал 2021 г. сдаем по обновленной форме. Впервые по ней отчитывались за IV квартал 2020 года. Бланк берем из приказа ФНС от 29.10.2014 № ММВ-7-3/558, в редакции от 19.08.2020 № ЕД-7-3/591. Декларацию сдают все плательщики налога, в т. ч. посредники и налоговые агенты (п. 5 ст. 174, подп. 1 п. 5 ст. 173 НК РФ). Посмотрим, на что нужно обратить внимание, чтобы отчитаться без ошибок.

Состав НДС-декларации за I квартал 2021

Если у вас нулевая отчетность, заполняйте титульный лист и первый раздел.

Для не нулевой декларации выбирайте из остальных 11 разделов лишь те, по которым есть данные. Пустые листы в декларацию не включают.

Удобный обзор листов декларации, которые заполняют в зависимости от ситуации, найдете в конце нашей статьи.

Большинство компаний заполняют:

приложения 1 к разделам 8 и 9;

Организации, которые не являются плательщиками НДС или налоговыми агентами, но выставляют счета-фактуры с выделенным налогом, заполняют:

Отчетность компаний с обособками

Декларация по НДС предоставляется в ИФНС по месту учета головной организации (п. 5 ст. 174 НК). Составлять и сдавать декларации по местонахождению обособленных подразделений не нужно (п. 5 ст. 174 НК).

Общие требования

Заполняйте отчет в специализированной программе печатными заглавными буквами.

В каждой ячейке ставим только один символ. Это может быть буква, цифра, знак препинания или пробел.

В разделах 1–7 суммы отражаем в полных рублях. Рубли с копейками округляем по нормам ст. 52 НК РФ.

В разделах 8–12 – в рублях и копейках (п. 15 Порядка заполнения декларации).

Если отчитываетесь на бумаге, имейте в виду: двусторонняя печать не допускается. Нельзя использовать в отчете корректирующие средства, зачеркивания и исправления. Правда, отчитаться на бумаге могут единицы:

налоговые агенты, которые не являются плательщиками НДС и не ведут посреднической деятельности с оформлением счетов-фактур от своего имени (п. 5 ст. 174 и п. 3 ст. 80 НК). Налоговые агенты-покупатели вторсырья под это исключение не подпадают, сдают декларации в электронном виде (п. 5 ст. 174 НК);

иностранные организации, которые оказывают в России электронные услуги, и иностранные налоговые агенты.

По общему правилу организации сдают НДС-декларацию только в электронной форме через уполномоченных спецоператоров, независимо от численности сотрудников. Это правило относится и к уточненкам за любые периоды (п. 7 ст. 5 Закона от 04.11.2014 № 347-ФЗ).

Если подать декларацию в бумажной форме, а должны – в электронной, ее посчитают непредставленной (п. 5 ст. 174 НК РФ). Штраф – 200 руб. (ст. 119.1 НК).

Обязательные к заполнению листы. Новое в форме НДС-декларации

Новые шифры

Для уверенности, что используете актуальный бланк, проверьте штрихкод хотя бы на титульнике. Должно стоять 0031 2011.

Изменения в кодах операций

Привели в соответствии с формулировками НК РФ наименование отдельных операций. Например, с кодом 1010267 (подп. 22 п. 2 ст. 149 НК, приложение 1 к Порядку заполнения декларации).

Дополнительно в приложении 1 к Порядку заполнения декларации прописали коды операций, которые ФНС рекомендовала в своих письмах. Например, 1011208 (подп. 36 п. 2 ст. 149 НК). Изначально данный код ФНС привела в письме от 29.10.2019 № СД-4-3/22175.

Титульный лист без ОКВЭДа

С первого листа удалили реквизит «ОКВЭД». Указываем (рис. 1):

название фирмы или ФИО ИП,

номер контактного телефона,

код отчетного периода. Для первого квартала – «21»,

На заметку: поле «Номер корректировки» заполняем по новым правилам. В первичном отчете указываем 0. А корректировки сдаем только в хронологическом порядке: первая уточненка идет под номером 1, вторая – под номером 2 и т. д. Если номер не указать – декларация не пройдет форматно-логический контроль.

Важно: Если указать неверный период или поставить номер корректировки, инспекторы направят требование об уточнении или вовсе не примут отчет.

Раздел 1 с дополнениями для участников СЗПК

Те, кто заключил соглашение о защите и поощрении капиталовложений (СЗПК), заполняют новую строку 085 «Признак СЗПК». Регулирует данную сферу Закон от 01.04.2020 № 69-ФЗ.

По строке 085 ставят:

1 — если налогоплательщик – сторона СЗПК, включенного в реестр СЗПК;

2 — если налогоплательщик не является стороной СЗПК.

Отдельно указывают суммы налога, которые относятся к деятельности с СЗПК:

строка 090 – чтобы показать сумму к уплате;

095 – к возмещению.

Строки 090 и 095 заполняют на основании данных раздельного учета, который обязаны вести участники СЗПК (абз. 10 п. 4.3 ст. 5 НК). По деятельности в рамках СЗПК и по другой деятельности организация должна обеспечить раздельный учет объектов налогообложения, налоговой базы и сумм НДС.

Если организация участвует в нескольких СЗПК, то в строках 090 и 095 отражают суммарные показатели по всем СЗПК.

По-прежнему главной контрольной точкой остается строка 020 – с КБК. При ошибке деньги попадут не на те реквизиты, что грозит начислением пени и штрафом.

Обязательно инспекция проверит и строки 040 и 050 (рис. 2). Если заполнили строку 050, то есть поставили суммы к возмещению, контролеры назначат камеральную проверку.

Листы НДС-декларации, заполняемые в зависимости от ситуации

Номер раздела НДС-декларации

На что обратить внимание

Заполните данные в разрезе каждого налогового агента по НДС.

Ставьте прочерки, если нет каких-либо данных. Например, ИНН.

Сумму налога к уплате в бюджет за налогового агента укажите по строке 060.

Приведите данные по операциям реализации товаров, работ, услуг по ставкам 10% и 20%.

Приложение 1 к разделу 3 заполняют на каждый объект недвижимого имущества отдельно. Актуально для компаний, которые совершали операции, облагаемые по ставкам 10% и 20%.

Заполняют компании, которые отгрузили товары на экспорт, обосновали и подтвердили применение ставки 0% документами.

Заполняют организации, которые проводили операции, облагаемые по ставке 0%. При этом в расчете за I квартал отражают вычеты, которые фактически были в IV квартале. Например, компания собирала все документы, подтверждающие нулевую ставку в предыдущем квартале, но выполнила все условия только в текущем.

Заполняйте, если не получилось подтвердить право на ставку 0%.

Напоминаем: на то, чтобы представить подтверждающие документы, закон дает 180 дней.

Заполняйте, если были операции, которые не облагаются НДС:

освобождаемые от налогообложения и не признаваемые объектом налогообложения НДС,

по реализации товаров, работ, услуг за пределами России,

авансы в счет предстоящих поставок товаров длительного производственного цикла (постановление Правительства РФ от 28.07.2006 № 468).

В электронном виде раздел представляет собой книгу покупок в табличном формате. Приводим большинство данных из счетов-фактур, которые получили от поставщиков и сформировали сами при восстановлении налога.

В бумажном отчете заполняем отдельный лист раздела 8 на каждую счет-фактуру.

Заполняют организации, которые заявляют налоговые вычеты.

Здесь – сведения из книги продаж. Порядок заполнения аналогичен правилам заполнения раздела 8.

В электронном формате раздел 9 предоставляем в виде таблицы из книги продаж.

В бумажном отчете нужны данные каждого счета-фактуры, который выставили в адрес покупателей и заказчиков. А именно это счета-фактуры на реализацию и полученные авансы, в т.ч. сформированные при зачете НДС.

Заполняют те, кто регистрировал счета-фактуры в книге продаж.

Важно: Показатели в книгах покупок и продаж отражаем в рублях с копейками. В декларации начисленный к уплате НДС округляем до рублей. Разницу с книгой продаж недоимкой не признают (письмо Минфина РФ от 15.10.2019 № 02-07-10/79001).

Для проверки разделов 8 и 9 ФНС использует программу АСК НДС-2.

Заполняют посредники, в т.ч. комиссионеры, агенты, застройщики, экспедиторы, которые получали счета-фактуры в интересах другого лица.

Укажите данные по полученным счетам-фактурам.

Заполняют посредники, в т.ч. комиссионеры, агенты, застройщики, экспедиторы, которые выставляли счета-фактуры в интересах другого лица.

Укажите данные по выставленным счетам-фактурам.

Раздел для компаний на спецрежимах, кто не должен платить НДС, но выставляет счета-фактуры с выделенной суммой налога (п. 5 ст. 173 НК). Его также заполняют общережимники при выставлении счета-фактуры по необлагаемым операциям.

Сроки отчетности по НДС за I квартал в 2021 г.

По общему правилу декларацию по НДС нужно составить и сдать не позднее 25 числа месяца, следующего за истекшим кварталом (п. 5 ст. 174 НК). Если крайний срок приходится на выходной, нерабочий праздник или на нерабочий день по актам Президента РФ, отчитаться можно в следующий за ним первый рабочий день (п. 7 ст. 6.1 НК). В такие же сроки сдают декларации по НДС иностранные организации, которые оказывают в России электронные услуги (п. 8 ст. 174.2 НК).

Ответственность за просрочку

Если вовремя не представить декларацию по НДС, будет штраф:

для самой организации или ИП – по статье 119 НК.

Размер – 5% не уплаченной в установленный срок суммы налога за каждый полный или неполный месяц просрочки.

Минимум – 1000 руб., даже если декларация – нулевая либо ненулевая, но недоимок нет.

Максимум – 30% от суммы налога, не уплаченной по декларации;

для должностных лиц – от 300 до 500 руб. или предупреждение (ст. 15.5 КоАП).

При задержке более чем на 10 дней инспекция может заблокировать счет (подп. 1 п. 3 ст. 76 НК).

Порядок заполнения декларации по НДС в 2021 году

Рассмотрим порядок заполнения декларации по НДС, сроки сдачи и сроки уплаты налога. Посмотрите видео-инструкцию, как можно отправить декларацию по НДС через Экстерн. Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

- Образец заполнения декларации по НДС

- Титульный лист

- Раздел 1 декларации по НДС

- Раздел 3

- Раздел 8 и раздел 9

- Как проверить декларацию?

- Отправка декларации по НДС через Экстерн

- Вопрос-ответ

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев. Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за 1 квартал 2020 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 26.04.2021 — 2 000 рублей;

- до 25.05.2021 — 2 000 рублей;

- до 25.06.2021 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой в первом месяце, следующем за отчетным кварталом, без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Последняя редакция формы и указаний по заполнению была выполнена в соответствии с Приказом ФНС РФ от 26.03.2021 № ЕД-7-3/228@. Она действует с отчета за 3 квартал 2021 года.

Образец заполнения декларации по НДС

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2022 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2022 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2022).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2022).

- Поступил счет-фактура № 5 от 12.11.2021 на сумму 5 600 рублей, в том числе НДС 933,33 рубля. Мебель по этому документу была принята к учету 12.02.2022. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Попробуйте сдать отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Титульный лист

На первом листе нужно указать данные, с которыми зарегистрирована организация: ИНН и КПП, название и т.п. Также на титульном листе нужно указать отчётный год и код налогового периода. Для первого квартала используйте код «21». Все коды перечислены в Приложении 3 к порядку заполнения декларации.

Раздел 1 декларации по НДС

В первом разделе нужно указать код по ОКТМО и верный КБК. На 2022 год для уплаты НДС актуален КБК 18210301000011000110.

По строке 040 укажите сумму НДС к уплате в бюджет. Перед этим необходимо заполнить прочие разделы, в том числе раздел 3, 4, 5 и 6. В нашем примере достаточно третьего раздела. Если возник НДС к возмещению, укажите его в строке 050.

Раздел 3

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

Раздел 8 и раздел 9

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

С 2021 года разделы 8 и 9 дополнены новыми строками для отражения операций с прослеживаемыми товарами. В них указывается РНПТ или регистрационный номер декларации на товары, код количественной единицы товара, количество товара и его стоимость без НДС.

Наши эксперты ответили на частые вопросы пользователей Экстерна и дали Разъяснения по заполнению приложений к декларации по НДС.

Попробуйте сдать отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Исправить ошибки в декларации или дополнить переданные сведения можно с помощью корректировки по НДС. Порядок работы с уточненными декларациями описан в пункте 2 порядка заполнения.

Отправка декларации по НДС через Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Вопрос-ответ

НДС — это налог, который исчисляет продавец при реализации товаров, работ, услуг, имущественных прав покупателю. Декларацию по налогу на добавленную стоимость сдают организации и индивидуальные предприниматели. Это обязательная форма отчетности налогоплательщиков.

Корректировки по НДС представляют, если в первичной декларации не были отражены все необходимые данные или были обнаружены ошибки, которые занижают налог или завышают сумму, начисленную к возмещению. Уточненную декларацию по НДС заполняют по аналогии с первоначальным отчетом. В нее в обязательном порядке вносят все значения полностью, а не только отображают разницу между ошибочно поданными и правильными данными. Таким образом, уточненка по НДС — это обычная декларация с правильными (уточненными) цифрами. Для идентификации уточненного документа на титульном листе бланка в отдельном поле указывают специальный код, номер корректировки.

В декларации по НДС полученный аванс отображают в разделе 3 по строке 070 в графе 3, а сумму налога с аванса — в графе 5.

Декларация по НДС включает титульный лист и 12 разделов. Все налогоплательщики (налоговые агенты) обязательно заполняют титульный лист и раздел 1 декларации. Прочие разделы и приложения к ним заполняют, если совершали операции, которые должны быть в них отражены.

Декларацию по НДС сдают плательщики НДС — компании и ИП на общей системе налогообложения, а также все, кто ввозит товары через границу. Также ее обязаны подавать налоговые агенты по НДС и неплательщики НДС, которые выставили счет-фактуру с выделенным налогом. Обычно декларацию составляет бухгалтер предприятия.

Обоснованность применения налоговых льгот по НДС подтверждается реестром документов в ответ на конкретное требование налоговой. Подробнее эксперты рассказали в инструкции.

Декларация по НДС 2021: порядок заполнения и сдачи

О том, что с 2019 года НДС нужно платить по ставке 20%, знают не только специалисты по бухучету. Но законодатели не ограничились увеличением ставки НДС, в порядок начисления этого налога внесен ряд менее известных, но тоже важных изменений. Претерпела изменения и декларация по НДС: она учитывает все актуальные особенности его расчета.

Общие сведения

Начиная с 1 квартала 2019 года отчитываться по НДС нужно по обновленной форме. «Базовый» вариант декларации прилагается к приказу ФНС РФ от 29.10.2014 года № ММВ-7-3/558@, а все изменения, вводимые с 2019 года, утверждены приказом № СА-7-3/853@ от 28.12.2018.

Декларация по налогу на добавленную стоимость в первую очередь обращает на себя внимание своим объемом. Отчет включает 12 разделов, которые состоят почти из трех десятков листов.

Начинающему бизнесмену от одного взгляда на эту форму сразу хочется перейти на какой-нибудь налоговый спецрежим. Однако не стоит пугаться слишком сильно. Все 12 разделов одновременно заполняют совсем немногие, ведь для этого нужно иметь очень масштабный бизнес, в котором задействованы все возможные варианты хозяйственных операций.

Далее расскажем, из каких частей состоит отчет и в каких случаях их требуется заполнять.

Образец заполнения декларации НДС — «стандартный набор» листов

Сначала рассмотрим те разделы декларации, которые будут использовать подавляющее большинство бизнесменов.

Титульный лист открывает отчет и содержит данные двух видов:

- О налогоплательщике: наименование, коды, контактная информация.

- О самом отчете — налоговый период, наличие корректировок, код ИФНС, дата сдачи.

Раздел 1, несмотря на свой номер, на практике заполняется в последнюю очередь. Дело в том, что он содержит итоговые сведения о налоге к уплате или, напротив, к возмещению из бюджета.

Кроме того, в нем указываются код населенного пункта, в котором находится головная компания, и КБК платежа.

В случае, если декларация подается от имени инвестиционного товарищества, то общие сведения о нем также нужно отразить в разделе 1.

Важно!

Два указанных выше раздела составляют самый минимальный вариант декларации — «нулевой». Его заполняют те бизнесмены, которые обязаны платить НДС, но не имели за истекший налоговый период оборотов ни по начислению, ни по возмещению. В таком случае раздел 1 будет содержать одни прочерки, за исключением ОКТМО и КБК (их нужно прописать даже при нулевом отчете).

Далее рассмотрим три раздела, которые будут заполнять большинство плательщиков НДС, не имеющих никаких особых вариантов их начисления.

Раздел 3 можно считать «основой» отчета, ведь именно в нем исчисляется налог, который в дальнейшем будет уплачен в бюджет или возмещен из него.

В его строках указываются суммы «входящего» и «исходящего» НДС, в разрезе видов операций и налоговых ставок. В итоге выводится сумма к доплате или к возмещению (строки 200 и 210 соответственно).

Если никаких нестандартных вариантов расчета НДС у бизнесмена не было, то данные строк 200 или 210 раздела 3 переносятся в строки 040 или 050 раздела 1.

Раздел 8 «посвящен» налоговым вычетам. База для его заполнения — книга покупок. Каждая запись соответствует входящему счету-фактуре и включает в себя:

- признак актуальности;

- код вида операции;

- реквизиты счета-фактуры и данные об его корректировках (при необходимости);

- ИНН / КПП продавца;

- сведения о таможенной декларации;

- даты оплаты и принятия на учет;

- общую сумму покупки и соответствующий ей вычет НДС.

Если книга покупок корректировалась (также к ней добавлялись дополнительные листы), то следует заполнить приложение к разделу 8. Порядок внесения информации — аналогичен основному разделу, но данные в этом случае берутся из указанных листов.

Раздел 9 можно практически назвать зеркальным отражением раздела 8. Здесь указываются те же данные из счетов-фактур. Разница в том, что это — исходящие счета-фактуры, а источником информации служит книга продаж.

Приложение к разделу 9 также используется в ситуации, аналогичной описанной выше. Его заполняют при корректировках книги продаж на основе ее дополнительных листов.

Какие листы декларации заполняются при нестандартных операциях

Раздел 2 задействуют налоговые агенты по НДС. Такая ситуация может возникнуть, например, при покупке товаров у нерезидентов на территории РФ или при аренде госимущества (ст. 161 НК РФ). Каждый лист раздела 2 содержит сведения о продавце и сумму выделенного налога.

Разделы 4, 5, 6 необходимы налогоплательщикам, работающим по льготной «нулевой» ставке НДС (п. 1 ст. 164 НК РФ). Это могут быть различные виды экспорта и сопутствующие услуги, например, международные перевозки.

В разделе 4 находится информация об операциях с подтвержденной ставкой 0%.

Раздел 5 содержит сведения о льготных операциях, относящихся к предыдущим периодам.

В разделе 6 приводятся данные о тех отгрузках, по которым на дату сдачи отчета право на «нулевую» ставку еще не подтверждено.

Раздел 7 потребуется тем бизнесменам, которые совершали операции, не облагаемые НДС (ст. 149 НК РФ). Освобождению подлежат ряд категорий товаров и услуг, относящихся, в частности, к медицине, образованию и культуре. Кроме того, НДС не начисляется на авансы, если они получены за продукцию (услуги), длительность производства (оказания) которых превышает 6 мес.

Разделы 10 и 11 нужны только тем налогоплательщикам, бизнес которых связан с деятельностью в интересах третьих лиц. Это могут быть застройщики, комиссионеры, агенты и те, кто занимается транспортной экспедицией. Информация в эти листы заносится на основе журналов выданных и полученных счетов-фактур по принципам, аналогичным разделам 8 и 9.

Раздел 12 используется, если налогоплательщик, освобожденный от НДС (п. 5 ст. 173 НК РФ) выставил счет-фактуру.

Порядок сдачи декларации по НДС

Расчет НДС производится ежеквартально, поэтому по итогам каждого трехмесячного периода налогоплательщик обязан сдать отчет. Сроки подачи декларации в 2019 году не изменились — это по-прежнему 25 число следующего за отчетным кварталом месяца (п. 5 ст. 174 НК РФ).

Важно!

Особенностью отчета по НДС является его обязательная электронная форма. Сдавать декларацию в онлайн-формате должны практически все бизнесмены, на которых эта обязанность распространяется в принципе. Исключение закон делает лишь для налоговых агентов, если они сами не платят НДС и сдают отчет только вследствие выполнения «агентских» функций.

Эти требования введены, чтобы обеспечить возможность автоматизированного контроля за правильностью начисления НДС. С помощью АСК «НДС-2» (или АСК «НДС-3) налоговики сопоставляют обороты по начислению и возмещению НДС у контрагентов и выявляют схемы его незаконной оптимизации.

Важно!

Если налогоплательщик направит налоговикам «бумажную» декларацию, не имея на это права, то отчет считается несданным.

А за неподачу налоговых деклараций бизнесмен будет оштрафован (п. 1 ст. 119 НК РФ). Конкретная сумма зависит от суммы налога к уплате. Если налога к начислению нет (или он небольшой), то санкции — 1000 руб. Но в общем случае штраф составляет от 5% от налога, отраженного в графе «к уплате».

При этом сумма штрафа не может превышать 30% от суммы неуплаченного в срок налога и быть 1000 рублей (ст. 119 НК РФ).

Однако гораздо более серьезной проблемой для нарушителя может стать блокировка счетов. Налоговики имеют на это право, начиная с 11-го дня просрочки (п. 3 ст. 76 НК РФ).

Что изменилось

Рассмотрим «новогодние» изменения порядка расчета НДС и то, как они отразились в декларации.

В первую очередь, конечно, остановимся на повышении ставки до 20%. В связи с ним в разделах 3 и 9 (включая приложение) появились дополнительные поля.

Однако «старые» строки, ориентированные на ставку 18%, тоже сохранились. Это связано с тем, что необходимо отражать в декларации «переходные» операции.

Также не изменились и «льготные» разделы, относящиеся к ставкам 0% и 10%, т.к. общее повышение ставки НДС никак не затронуло льготников.

Для тех, кто торгует металлоломом, макулатурой и сырыми шкурами животных, правила исчисления НДС изменились еще с начала 2018 года. Именно тогда обязанность уплачивать налог при таких сделках была возложена на покупателя. Но соответствующие изменения в правилах заполнения деклараций внесены только сейчас (п. 4–8 приложения 4 к приказу № 853@).

Нововведения коснутся и бизнесменов, которые занимаются экспортом или реэкспортом. Для тех, кто добровольно отказался от применения нулевой ставки (п. 7 ст. 164 НК РФ) в разделе 3 теперь предусмотрена специальная строка 043.

Кроме того, в разделе 9 появилась новая строка 036 «Код вида товара», которая используется при экспорте товаров в страны ЕАЭС.

Важно!

Бизнесмены, работающие на ЕСХН, с 2019 года больше не освобождаются от НДС по умолчанию. Они могут по-прежнему не платить этот налог, только если их выручка за предыдущий год вписывается в установленные лимиты: для 2018 года это — 100 млн. руб., для 2019 — 90 млн. руб. (п. 1 ст. 145 НК РФ).

Следовательно, все крупные сельхозпроизводители в 2019 году должны будут заполнять и сдавать отчетность по НДС на общих основаниях.

также напомним, что в 2018 году в РФ началось внедрение системы tax-free. Ее суть заключается в том, что иностранные туристы могут при определенных условиях получить компенсацию части НДС с приобретенных ими товаров при выезде с территории РФ (ст. 169.1 НК РФ). Для отражения российскими торговыми организациями оборотов, связанных с tax-free, был расширен раздел 3 декларации. В новой строке 44 указывается база и начисленный налог, а в строке 135 — сумма к вычету.

Как учесть все изменения и не допустить ошибок

Итак, с нового года порядок начисления НДС существенно изменился. Это касается не только непосредственно расчета налога и заполнения отчетов, но и более «общих» вопросов.

Так, изменение ставки НДС влечет за собой необходимость заключить дополнительные соглашения к договорам. Однако — сделать это необходимо не всем. Например, если цена реализации изначально была указана без НДС, то можно работать по старому договору.

В этих и других подобных нюансах необходимо разбираться и своевременно принимать меры, чтобы не отстать от происходящих изменений.

Они могут полностью сосредоточиться на основных процессах своего бизнеса. А все вопросы, связанные с изменениями законодательства, отслеживают наши эксперты, которые отвечают за конкретную компанию. В случае необходимости мы напомним руководству предприятия о том, что нужно внести те или иные корректировки в порядок работы.

Что же касается самой декларации, то здесь работу специалиста значительно облегчает автоматизация. Любая учетная программа рассчитывает НДС и заполняет отчетность в автоматическом режиме. Однако это не защищает от ошибок из-за неверного ввода исходных данных или настроек. Поэтому бухгалтер должен уметь проверить себя и программу, чтобы не допустить нарушений. Полезными для этого будут контрольные соотношения ( письмо ФНС от 23.03.2015 № ГД-4-3/4550@). Актуальная на сегодня редакция этого документа датирована 19.03.2019.

Уверены ли вы, что ваши сотрудники учли все нюансы, связанные с ростом ставки НДС? Кроме описанных выше изменений в декларации, с января 2019 года поменялись и формы книг продаж и покупок. Все это требует перенастройки ряда параметров бухгалтерских программ.

Для наших клиентов смена ставки налога с точки зрения учета прошла безболезненно. Все расчеты делались и делаются в полном соответствии с требованиями закона.