Платежное поручение: скачать образец заполнения-2022

Владелец расчетного счета дает распоряжение банку сделать перевод денежных средств, используя платежное поручение. Скачать образец заполнения-2022 и бланки бланк можно ниже. Выберите удобный формат: word или excel.

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

Платежное поручение оформляют, например, для:

- Оплаты контрагентам за товары или услуги.

- Перечисления налогов.

- Возврата кредитов.

- Перечисления платежей по договору.

Порядок заполнения платежных поручений установлен Минфином, так как документы обрабатываются автоматически. Обычно платежка нужна в четырех экземплярах. Документ относится к бланкам строгой отчетности, форма по ОКУД 0401060. Разберем, как заполнить платежное поручение.

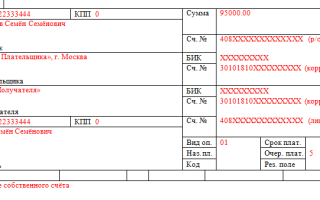

Поля платежного поручения в 2022 году: образец заполнения

Заполнять документ несложно, главное — не допустить исправлений. Чтобы не ошибиться, скачайте образец заполнения платежного поручения и просто подставьте свои данные.

Получите образец бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас образец

- Заполнить и распечатать документ онлайн (это очень удобно)

Как заполнить платежное поручение

Для начала вам надо указать:

- Дату документа и его номер — он должен быть не более шести знаков.

- Вид платежа. Он может иметь значения «Срочно», «Телеграфом», «Почтой». Если отправляете платежку через банк-клиент, укажите закодированное значение, принятое банком. Это поле можно оставить и незаполненным: в нашем примере платежного поручения (выше) оно пустое.

- Статус плательщика — код от 01 до 20, уточняющий лицо или организацию, которые перечисляют деньги.

- Сумму платежа. Ее надо указать прописью с начала строки с заглавной буквы (копейки — цифрами). При этом «рубль» и «копейка» пишутся без сокращений.

Далее в реквизитах платежного поручения в 2022 году указываются данные о плательщике и получателе:

- ИНН, КПП,

- название организации,

- номер счета, наименование банка, БИК и т.д.

После этого заполните графы с дополнительными кодами:

- Вид операции — у платежного поручения шифр 01.

- Очередность платежей.

- Резервное поле. Его оставьте пустым.

- Код. Для налоговых и неналоговых платежей нужно проставить 0. В это же поле при необходимости вписывается уникальный идентификатор начисления (УИН) — код из 20 или 25 цифр.

В 2022 году код УИН в платежном поручении указывают только при уплате пени, штрафа или недоимки по требованию ФНС, ПФР или ФСС.

После этого заполните нижнюю таблицу в документе.

- В поле «Получатель» (поле 104) впишите код бюджетной классификации, который показывает вид поступления в бюджет: налог, торговый сбор и т.д. Справочник КБК — здесь >>

- В поле 105 укажите код ОКТМО. В платежном поручении 2022 года он указывается вместо ОКАТО.

- В поле 106 впишите основание платежа. Код состоит из 2 букв, например, ОТ — погашение отсроченной задолженности. Если в списке кодов нет нужного вам платежа, ставьте 0.

- В поле 107, если платеж налоговый, заполните показатель налогового периода — как часто происходит уплата налога: МС — ежемесячно, КВ — ежеквартально, ПЛ — каждое полугодие, ГД — ежегодно. После буквенного обозначения пишется дата.

- В полях 108 и 109 укажите номер основания платежа. Надо проставить номер документа, на основании которого происходит платеж, и дату. Проверьте себя по образцу заполнения платежного поручения.

- Поле 110 (тип платежа) в платежном поручении в 2022 году заполнять не надо, так как указывается КБК. В этом поле ставьте 0.

- Бланк подписывает тот, чья подпись есть на банковской карточке.

Заполнить платежное поручение онлайн

Вы можете заполнить платежное поручение онлайн в МоемСкладе. Это быстро, бесплатно и гарантирует, что вы не допустите ошибок.

Чтобы заполнить платежное поручение — онлайн, вам не нужно ломать голову, что писать во всех полях документа. Просто укажите компанию, контрагента, сумму и статью расходов. Все остальное сделает МойСклад: вы получите готовый документ и сможете сразу его распечатать.

Заполните платежное поручение онлайн!

Зарегистрируйтесь в онлайн-сервисе МойСклад — вы совершенно бесплатно сможете:

- Заполнить и распечатать документ онлайн (это очень удобно)

- Скачать нужный бланк в Excel или PDF

Заполнить платежное поручение онлайн через МойСклад проще, чем собственноручно вписывать данные в бланк — сэкономите время и сделаете все без исправлений и помарок. Готовую платежку вы получите в удобных форматах Excel и PDF: сможете скачать ее на компьютер или сразу отправить контрагенту.

Как в 2022 году заполнить платежное поручение по требованию налоговой

У заполнения формы платежного поручения по требованию ИФНС есть особенности. Для удобства мы собрали их в таблицу:

Основание платежа (106)

Впишите «ТР». Это значит, что происходит погашение долга на основании полученного от налоговой требования.

Показатель налогового периода (107)

Здесь укажите срок оплаты, который отмечен в требовании ИФНС.

Например, если вы уплачиваете налог за 2-й квартал 2019 года, в форме платежного поручения укажите: КВ.02.2017

Номер документа (108)

Номер требования налоговой.

Дата документа (109)

В это поле переносят дату документа-требования ИФНС.

В платежном поручении неверно указано назначение платежа: как исправить

Уточнить назначение платежа можно в несколько шагов:

- Уведомить контрагента о том, что назначение платежа надо изменить. Вы должны получить его письменное согласие.

- Известить банк, попросить его поставить отметку о приеме на копии уведомления.

- Подшить уведомление с отметкой банка к платежному поручению.

- Получить оповещение об изменении назначения платежа от своего банка и подшить его к платежке.

Исправления в документе делать нельзя, поэтому заранее разберитесь, как заполнить платежное поручение, а лучше оформите его онлайн.

Более 1 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Начать использовать

Что делать, если в платежном поручении не заполнено поле 22 (код)?

Поле 22 (уникальный идентификатор начислений) нужно заполнять при уплате штрафов, пеней и недоимок. Но налоговая разъяснила, что это не обязательно — можно ставить просто 0 (письмо ФНС РФ от 13.03.2017 № ЗН-4-1/4434@).

Обязательный или нет реквизит КПП в платежном поручении?

При перечислении денег юрлицам КПП указывать необязательно (положение ЦБ РФ от 19.06. 2012 №383-П). Но для определения получателя и плательщика лучше его вписать.

В чем отличия платежного поручения и платежного требования?

Главное отличие в том, что платежное требование — это обращение к банку снять деньги с расчетного счета клиента. Таким образом, поручением вы просите банк перечислить деньги с вашего счета контрагенту, а требованием — со счета плательщика на ваш.

Где в платежном поручении указывается УИН?

В поле 22. Смотрите наш пример платежного поручения и инструкцию по заполнению здесь >>

Где находится поле «Код выплат» в платежном поручении?

Это поле 110. Заполнять его нужно только при перечислении физлицам денег из бюджета, например, зарплаты бюджетникам. В этом случае нужно поставить в этой графе 1. Если не знаете, как заполнить в платежном поручении остальные поля, — читайте нашу инструкцию >>

Где в платежном поручении-2022 вид платежа?

Это поле 110, которое заполняют только при перечислении физлицам денег из бюджета.

Где указать статус плательщика ИП в платежном поручении в 2022 году?

В поле 101. Если оплата происходит в бюджет, ставьте двузначный числовой код, в остальных случаях — оставляйте его пустым.

Остальные реквизиты платежного поручения в 2022 году смотрите здесь >>

Форма платежного поручения обязательна или мы можем разработать свой бланк?

Свой бланк не подойдет. Форма платежного поручения утверждена Центробанком. Использовать можно только ее. Обязательно посмотрите наше платежное поручение. Скачать образец заполнения-2022 можно здесь. Сверьтесь с ним, чтобы не допустить ошибок.

Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2022 году?

Код УИН — это Уникальный Идентификатор Начисления. Он состоит из 20 или 25 цифр. Он нужен для перечисления налогов и взносов по требованию. УИН устанавливается для каждого индивидуально. Чтобы узнать свой код, нужно получить официальное требование от инспекции или фонда. УИН находится в его нижней части, рядом с реквизитами.

Что делать, если очередность платежей в платежном поручении указана неверно?

Если денег на счете достаточно, очередность платежей значения не имеет. Если денежных средств не хватает для выполнения всех распоряжений — банк спишет суммы в установленном законом порядке: первый в очереди платеж — алименты и выплаты по здоровью, а задолженность по налогам — под номером 3. Полный список указан в Гражданском кодексе.

Скачайте образец заполнения платежного поручения на 2022 год в удобном формате

Выберите удобный для вас вариант: word или excel. Минфин обрабатывает бланки платежных поручений автоматически, поэтому важен порядок заполнения документа, а формат может быть любым.

Бесплатно скачать бланк платежного поручения в excel

Бесплатно скачать бланк платежного поручения в word

Вы также можете заполнить платежное поручение онлайн в МоемСкладе. Просто укажите компанию, контрагента, сумму и статью расходов. МойСклад сформирует документ автоматически.

Заполните платежное поручение онлайн!

Зарегистрируйтесь в онлайн-сервисе МойСклад — вы совершенно бесплатно сможете:

Платёжное поручение. Пошаговая инструкция заполнения

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

Внимание! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

- плательщика;

- банка;

- получателя средств.

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 7 – сумма. Перечисляемые деньги цифрами. Рубли надо отделить от копеек знаком – . Если копеек нет, после рублей ставится =. Никаких других знаков в этом поле быть не должно. Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.60.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Заполнение платежного поручения в 2021 – 2022 годах – образец

Платежное поручение в 2021 – 2022 годах – образец этого документа вы увидите в этой статье – оформляется с учетом требований ряда нормативно-правовых актов. Какова его форма, по каким правилам он заполняется, были ли в последнее время изменения? Рассмотрим, как заполнить платежное поручение в 2021 – 2022 годах.

Форма платежного поручения в 2021-2022 годах (скачать бланк)

Платежное поручение — это форма по ОКУД 0401060. С 10.09.2021 она содержится в приложениях 2 и 3 к положению Банка России «О правилах осуществления перевода денежных средств» от 29.06.2021 № 762-П. Скачать платежное поручение можно бесплатно, кликнув по картинке ниже:

Форма всем давно знакома. Она действует на протяжении многих лет и кардинально ни разу не менялась.

Заполнение платежного поручения в 2021-2022 годах

При заполнении платежного поручения следует руководствоваться:

- положением № 762-П;

- приказом Минфина России «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» от 12.11.2013 № 107н — при составлении платежек по налогам, сборам и взносам.

Обратите внимание! С 2021 года произошли изменения в реквизитах налоговых платежек.

Подробнее о нововведениях читайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ. Это бесплатно.

Представим небольшую пошаговую инструкцию. При этом будем ориентироваться на заполнение реквизитов бумажного поручения, хотя в настоящее время мало кто делает платежки просто на бланке. Как правило, для этого пользуются специальными бухгалтерскими программами, а при электронных платежах — программным обеспечением типа «Банк — клиент».

Шаг 1. Указываем номер и дату платежки.

Нумерация платежных поручений производится в хронологическом порядке. Номер должен быть отличен от нуля и содержать не больше 6 символов. Дата в бумажном документе приводится в формате ДД.ММ.ГГГГ. В электронном поручении дата заполняется в формате, установленном банком.

Шаг 2. Указываем вид платежа.

Он может иметь значения «Срочно», «Телеграфом», «Почтой». Возможно и иное значение или его отсутствие, если такой порядок заполнения установлен банком. В электронной платежке значение указывается в виде кода, установленного банком.

Шаг 3. Статус плательщика.

Его указывают в поле 101, но только по платежам в бюджет. Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Обычному плательщику могут пригодиться следующие:

- 01 — налогоплательщик (плательщик сборов) — юридическое лицо;

- 02 — налоговый агент;

- 06 — участник внешнеэкономической деятельности — юридическое лицо;

- 08 — плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

С 01.10.2021 упразднены коды:

09 — ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

10 — нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

11 — адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

12 — глава КФХ, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами.

Данные лица теперь должны указывать единый код 13, который ранее использовали обычные «физики».

- 13 — налогоплательщик (плательщик сборов) — иное физическое лицо (клиент банка (владелец счета));

- 14 — налогоплательщик, производящий выплаты физическим лицам;

- 16 — участник внешнеэкономической деятельности — физическое лицо;

- 17 — участник внешнеэкономической деятельности — индивидуальный предприниматель;

- 18 — плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

- 19 — организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке;

- 21 — ответственный участник консолидированной группы налогоплательщиков;

- 22 — участник консолидированной группы налогоплательщиков;

- 24 — плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

- 25 — банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате суммы налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему), в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции;

- 26 — учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве;

- 27 — кредитные организации или их филиалы, составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации;

- 28 — участник внешнеэкономической деятельности — получатель международного почтового отправления.

Подробнее о статусе плательщика читайте в этом материале.

Шаг 4. Указываем сумму платежа.

Величина оплачиваемой суммы в платежке приводится цифрами и прописью.

Сумма прописью указывается с начала строки с заглавной буквы — в рублях и копейках (копейки пишутся цифрами). При этом слова «рубль» и «копейка» пишутся полностью, без сокращения. Если сумма в целых рублях, то копейки можно не указывать.

В сумме цифрами рубли отделяются от копеек знаком «–». Если платеж без копеек, после рублей ставят знак «=».

- сумма прописью «Двенадцать тысяч триста сорок пять рублей пятьдесят копеек», цифрами «12 345–50»;

- или сумма прописью «Десять тысяч рублей», цифрами «10 000=».

В электронном поручении сумма платежа цифрами указывается в формате, установленном банком.

Шаг 5. Заполняем реквизиты плательщика.

- ИНН и КПП;

- наименование или Ф. И. О., если вы ИП или другое самозанятое лицо;

- банковские реквизиты: номер счета, наименование банка, его БИК и корреспондентский счет.

Как правило, реквизиты уже забиты в программу, поэтому заполнять их не придется. В то же время если у вас, например, несколько расчетных счетов, убедитесь, что указали тот, с которого собирались перевести деньги.

Шаг 6. Заполняем реквизиты получателя.

Они те же, что и у плательщика:

- ИНН и КПП;

- наименование;

- реквизиты счета.

Если заполняется платежное поручение на уплату налогов, то в качестве получателя указывается соответствующее УФК, а рядом в скобках — наименование администратора доходов (инспекции или фонда). Реквизиты для уплаты можно узнать в ИФНС или фонде.

Обратите внимание! С 01.05.2021 обязательно указывайте платежках при уплате налогов, взносов и др платежей, администрируемых ФНС:

- в поле 15 – счет УФК, начинающийся с 40102 (ранее это поле не заполнялось);

- в поле 17 — новый казначейский счет, начинающийся с 03100 (ранее в этом реквизите содержался номер счета УФК (начинался с 40101).

Если платеж не налоговый, платежные реквизиты берутся, например, из договора или счета на оплату.

Шаг 7. Приводим дополнительные коды и шифры.

Это таблица под банковскими реквизитами получателя платежа. В ней всегда указываются:

- Вид операции. Платежному поручению присвоен шифр 01.

- Кодовое назначение платежа («Наз. пл.»)

С 01.06.2020 здесь проставляется код вида дохода при платежах работникам. Какое значение указать в этом поле, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Обзорный материал. Это бесплатно.

- Очередность платежа. Платежи контрагентам и в счет самостоятельной уплаты налогов, сборов, взносов имеют 5-ю очередь.

- Код. Для текущих налоговых и неналоговых платежей нужно проставить 0. Если оплата идет по документу, в котором есть УИП (уникальный идентификатор платежа), проставляется 20-значный код УИП.

Шаг 8. Указываем информацию о платеже.

Если платеж не налоговый, все просто. В поле 24 нужно указать, на основании чего осуществляется платеж. Это может быть номер договора, счета и т. п. Также здесь приводится информация об НДС (ставке, сумме налога) или делается пометка: «НДС не облагается».

В платежках по налогам дополнительно требуется заполнить ряд ячеек над полем 24.

О применяемых в настоящее время КБК читайте в этой статье.

Далее идет код по ОКТМО в соответствии с Общероссийским классификатором территорий муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-СТ). Он должен совпадать с ОКТМО в декларации по соответствующему налогу.

В следующей ячейке указывается двузначный код основания платежа. Основные коды следующие:

- ТП — платежи текущего года;

- ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

С 01.10.2021 в поле 106 больше не используются коды:

ТР — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

ПР — погашение задолженности, приостановленной к взысканию;

АП — погашение задолженности по акту проверки;

АР — погашение задолженности по исполнительному документу.

Вместо них нужно проставлять единый код ЗД.

Следующее поле — налоговый период. В формате ХХ.ХХ.ХХХХ приводится либо периодичность уплаты налогового платежа, либо конкретная дата его уплаты. Периодичность может быть месячной (МС), квартальной (КВ), полугодовой (ПЛ) или годовой (ГД).

Образцы заполнения показателя налогового периода:

МС.02.2021; КВ.01.2021; ПЛ.02.2021; ГД.00.2021; 04.02.2021.

Далее следуют ячейки для номера (108) и даты документа (109), который является основанием платежа. Для текущих налоговых платежей в номере ставят 0, а в качестве даты указывают дату подписания декларации (расчета).

С 01.10.2021 по полю 108 можно отличить добровольное погашение задолженности от принудительного. Во втором случае использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР нужно указывать в поле 108 перед номером документа-основания:

- «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- «АР0000000000000» — номер исполнительного документа или исполнительного производства.

В поле 109 при этом отражают дату соответствующего документа:

- требования налогового органа об уплате налога (сбора, страховых взносов);

- решения о приостановлении взыскания;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

- исполнительного документа и возбужденного на его основании исполнительного производства.

Поле 110 «Тип платежа» не заполняется.

О нюансах заполнения каждого поля платежного поручения читайте здесь.

Шаг 9. Подписываем платежное поручение.

Платежку на бумаге должно подписать лицо, чья подпись есть в банковской карточке. Электронное поручение подписывает тот, кто владеет ключом подписи. При наличии печати она проставляется на бумажном экземпляре.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили платежки на уплату налогов и взносов. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Пример заполнения платежного поручения в 2021-2022 годах: образец

Покажем образец заполнения платежного поручения на условном примере.

Допустим, организации ООО «Альфа» требуется заплатить взносы на обязательное пенсионное страхование за август 2021 года в размере 53 249 руб.

О сроках, установленных для оплаты НДФЛ по зарплате, читайте в материале «Когда перечислять подоходный налог с зарплаты?».

Особенностью поручения будут:

- статус плательщика — код 01, так как организация-плательщик является юрлицом;

- КБК для ОПС — 18210202010061010160;

- основание платежа — код ТП, т. к. это платеж текущего периода;

- периодичность уплаты — МС.08.2021, поскольку это платеж за август 2021 года.

Скачать образец можно бесплатно, получив пробный демо-доступ к системе КонсультантПлюс:

Правильно заполнить платежные поручения в различных ситуациях вам помогут наши статьи:

- «Платежное поручение на оплату госпошлины – образец-2021»;

- «Платежное поручение судебным приставам — образец-2021»;

- «Платежное поручение по торговому сбору – образец»;

- «Платежное поручение по пеням в 2020 – 2021 годах – образец».

Итоги

Поля платежного поручения могут быть заполнены частично или полностью в зависимости от вида платежа (обычный или налоговый). Поле 22 «Код» может принимать значение 0 или быть заполнено, если известен идентификатор платежа. При налоговых платежах в платежном поручении дополнительно заполняются поля 104–109.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Заполнение поля 110 платежного поручения

Код выплаты 110 в платежном поручении — это указание на то, из каких средств — бюджетных или частных — переводят денежные средства. Но заполняют это поле нечасто: только когда деньги направляют физическим лицам.

Подробный разбор правил, как оформлять новые платежные поручения в 2020 году, содержится в материале «Как заполнить поля платежного поручения». В этой статье рассмотрим, как правильно заполнять поля 110 и 107.

Образец заполненного платежного поручения

Новое в заполнении поля 110

Подробнее о нововведениях для полей 110 и 107 рассказано в материале «В платежку ввели новый реквизит». Здесь кратко про новые правила заполнения платежных поручений (последние новости) в 2020 году.

На основании Положения Банка России от 19.06.2012 №383-П в поле 110 в платежном поручении в 2020 году необходимо проставить код выплаты при перечислении денежных средств из бюджета в пользу физлиц. Это новшество введено указанием ЦБ РФ от 05.07.2018. До этого момента поле оставалось пустым.

Изменения потребовались, чтобы банки смогли отследить исполнение требований законодательства о безналичной выплате за счет бюджета только на эмитированные платежные карты «Мир». В настоящее время при осуществлении перевода в пользу физлиц за счет бюджетных средств отправители обязаны фиксировать это в поле 110.

Когда и какой тип платежа 110 в платежном поручении указывать, запомнить легко:

- при перечислении средств из бюджета в нужном знакоместе ставится цифра 1;

- при осуществлении обычных операций за счет собственных средств поле 110 не заполняют.

Заполнение этого поля необходимо для проверки наличия у владельца счета карты «Мир». Дальнейшие действия банка зависят от того, есть ли такая карта в наличии или нет. Если ее у владельца нет, банк обязан отразить суммы перечисления на счете по учету сумм невыясненного назначения со всеми вытекающими последствиями.

Уточнения для поля 107

Что касается поля 107, в письме от 11.06.2019 №21-08-11/42596 Минфин объяснил, каким видит корректное заполнение платежек по налогам. На примере НДФЛ чиновники уточнили, что в поле следует писать не конкретную дату перечисления денег, а месяц (квартал, год), за который идет уплата. Правильный вариант оформления демонстрирует образец платежки по транспортному налогу в 2020 году, а в случае с уплатой НДФЛ надо писать в формате «МС.09.2020», если подоходный налог перечисляют за сентябрь.

Новые рекомендации Центробанка

Остановимся подробнее на информации из сферы налогового и банковского контроля относительно борьбы со схемами ухода от уплаты налогов. По платежным поручениям в том числе осуществляется выявление назначения платежей и правомерности оборота между организациями и физическими лицами. Эта информация отслеживается налоговой инспекцией и служит основанием для проведения проверок.

Кому банк заблокирует счет из-за НДС в платежках? Этот вопрос возник после публикации ЦБ РФ новой инструкции по выявлению сомнительных операций. Разъяснения даны кредитным организациям, причем Центробанк рекомендовал при возникновении обоснованных сомнений осуществлять блокировку счетов.

Особое внимание уделяется учету клиентами НДС. Одним из основных признаков сомнительной операции является поступление на счет лица платежей с НДС в составе в общем размере 70% от итоговой суммы и последующее перечисление средств с НДС суммарно меньше 30%. Это может свидетельствовать о реализации схемы по уходу от налогов: организация получила оплату с налогом на добавленную стоимость, впоследствии перевела те же средства, но, уже не выделив НДС. Выявление таких признаков служит сигналом для инициирования контрольных мероприятий. Рекомендация основана на опыте кредитных организаций, когда фирмы-однодневки получали выручку с налогом, а потом обналичивали полученные средства.Чтобы благонадежные плательщики налогов не попали под контрольные санкции (а на практике возможны разные ситуации, учитывая, что правила выявления, уплаты, зачета налога на добавленную стоимость сложны в применении), необходимо учитывать все новое в платежных поручениях, что утверждают власти. При возникновении любой спорной или проблемной ситуации предоставляйте в банк все подтверждающие документы — по просьбе кредитной организации или по собственной инициативе.

Как заполнить платёжное поручение по налогам и взносам в 2022 году

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. В 2022 году все перешли на новые реквизиты, будьте внимательны. Кроме того поменялись правила заполнения некоторых полей платежных поручений. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывается номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС), раньше это поле заполнялось нулями;

- поле 17 — добавлен номер казначейского счёта (ЕКС).

Для каждого региона установлены свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами для 2022 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н.

Поле 60 «ИНН»

Иностранные организации и физлица могут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя, с 17 июля 2021 года это четко прописано в приказе.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратили силу. Вместо них перечисленные выше налогоплательщики должны указывать код «13», который соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшился Исчезли коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них нужно указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удален код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

- требования налоговой;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- решения о приостановлении взыскания;

- исполнительного документа и возбуждённого исполнительного производства.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Инструкция: реквизиты для платежного поручения в 2022 году

Платежным поручением называют финансовый документ, на основании которого производятся взаиморасчеты между организациями. Он составляется на бланке по форме ОКУД 0401060, заполнять который необходимо в строгом соответствии с законодательно утвержденными нормами.

В Положении Банка России № 762-П от 29.06.2021 указано, что такое реквизиты платежных документов, — это данные, на основании которых заполняется поручение для расчетов с контрагентами и органами бюджетной системы РФ. Положением № 762-П закреплен бланк этого документа. А в Приказе Минфина РФ №107н от 12.11.2013 утвержден порядок заполнения платежки.

Какие реквизиты используют в платежных поручениях

Чтобы отправить оплату контрагенту или бюджетным органам (внебюджетным фондам), необходимо определить обязательные реквизиты платежного поручения по нормам Минфина и ЦБ. Каждому полю соответствует свое значение.

Собрали в таблице, какие реквизиты обязательно указывать в платежном поручении в 2022 году:

| № поля | Какие обязательные реквизиты содержит налоговое платежное поручение | Описание |

|---|---|---|

| Общие | ||

| 3, 4 | Номер и дата документа | Порядковая нумерация, дата строго соответствует дню формирования |

| 5 | Вид платежа | Как направляется поручение — электронно, почтой и т. п. |

| 6, 7 | Сумма оплаты | Указывается сумма цифрами и прописью |

| 8, 9 | Данные плательщика | Наименование и банковский счет плательщика |

| 10-12 | Сведения о банке плательщика | Название банка, его БИК и коррсчет |

| 16, 17 | Данные получателя платежа | Наименование и банковский счет организации-получателя |

| 13-15 | Сведения о банке получателя | Название, БИК и коррсчет банка получателя |

| 60, 102 | ИНН, КПП | ИНН и КПП плательщика |

| 61, 103 | ИНН, КПП | ИНН и КПП получателя |

| 18 | Вид операции | Во всех ПП указывается значение «01» |

| 24 | Назначение платежа | Расписывается цель и основание проводимой оплаты |

| Перечень и описание реквизитов платежного поручения по расчетам в бюджет | ||

| 101 | Статус плательщика | Значения берутся из Приказа Минфина РФ № 107н от 12.11.2013 (приложение № 5) с учетом изменений, вступивших в силу с 01.10.2021 по Приказу Минфина №199н от 14.09.2020 |

| 104 | Код бюджетной классификации | КБК проставляются в соответствии с Приказами Минфина РФ № 85н от 06.06.2019 и № 99н от 08.06.2020 |

| 105 | ОКТМО | Код местонахождения в соответствии с классификацией территорий |

| 106 | Основание | Для бюджетных расчетов основания берутся из Приказа Минфина РФ № 107н (приложение № 2) либо ставится значение 0, с учетом изменений, вступивших в силу с 01.10.2021 по Приказу Минфина № 199н от 14.09.2020 |

| 107 | Налоговый период | Указывается период возникновения обязательства |

| 108 | Документ-основание | Название регистра, по которому совершается оплата (требование, договор), с учетом изменений, вступивших в силу с 01.10.2021 по Приказу Минфина № 199н от 14.09.2020 |

| 109 | Дата документа-основания | Число, которым датировано требование, договор и т. п. |

| Какие реквизиты должен иметь банковский документ по расчетам с поставщиками и исполнителями | ||

| 21 | Очередность | Для взаиморасчетов с поставщиками — значение 5 |

| 24 | Назначение | В обязательном порядке указывается наименование товаров, работ или услуг, за которые осуществляется оплата, и данные документов-оснований — номера и даты контрактов, счетов, счетов-фактур, товарных накладных, актов выполненных работ. Также необходимо отметить, аванс это или окончательный расчет, и дать информацию об НДС или его отсутствии |

Таким образом, наименование платежных реквизитов — это регистрационные сведения об организации (наименование, ИНН, КПП), банковские данные (номер счета и сведения о банке) и, в случае взаиморасчетов с поставщиками, номер, дата и сумма счета или информация о заключенном сторонами договоре.

Бухгалтеру на заметку: платежные реквизиты у бюджетных организаций аналогичны данным коммерческих предприятий, но в графе «Наименование» необходимо указать лицевой счет бюджетной организации в Казначействе.

С 01.01.2021 изменились порядок заполнения платежей для перечисления средств в ФНС. Налоговая служба подключилась к системе казначейского обслуживания. В письме ФНС России № КЧ-4-8/16504@ от 08.10.2020 разъясняется, какие реквизиты нужны для отправки платежа в налоговую: кроме основных идентификаторов, с 2021 года потребуется единый казначейский счет (ЕКС).

Вот новые правила:

- в поле 13 указываем новое название банка получателя;

- в поле 14 отражаем измененный БИК банка получателя;

- в поле 15 заполняем номер счета банка получателя из состава единого казначейского счета;

- в поле 17 вписываем номер казначейского счета.

Реквизиты различны для российских регионов. Полный перечень платежных идентификаторов для всех субъектов РФ приведен в письме № КЧ-4-8/16504@ от 08.10.2020.

Эксперты КонсультантПлюс разобрали, как заполнить платежку по налогам и взносам. Используйте эти инструкции бесплатно.

Ошибки в реквизитах и как их исправить

При допущении неточности или ошибочных данных исполнителю придется уточнять оплату либо проводить возврат денежных средств. Самая распространенная ошибка — неверное указание назначения платежа. Но у плательщика есть возможность исправления — уточнить реквизиты, написав обращение в банк в свободной форме. Подписать уточняющее письмо должны те же лица, которые расписывались в ошибочной платежке.

Если в платежном поручении неверно сформировано назначение для налогового трансферта, то исполнителю необходимо организовать с территориальной ИФНС сверку, самостоятельно оформить акт, подписать и направить его в налоговую инспекцию.

Если завышена сумма платежа в бюджет, то исполнитель пишет в налоговую заявление с просьбой зачесть переплату в счет будущих периодов или на возврат. Если оплата занижена, то исправить это уже нельзя. Единственный вариант — сформировать новую платежку и доплатить недостающую сумму.

Если в платежном поручении в налоговую неправильно указан статус плательщика, исполнитель направляет заявление в ИФНС о переводе денежных средств путем зачета с ошибочного кода на верный.

Какие ошибки в реквизитах нельзя исправить

Чтобы не ошибиться в платежах, следует знать, в каком формате отправлять свои реквизиты на оплату контрагенту: в письменном виде, заверив письмо подписью директора и главного бухгалтера.

В платежке невозможно исправить такие ошибки:

- неверный счет получателя;

- неправильное наименование банка.

В обоих случаях придется возвращать произведенный трансферт и выставлять платежное поручение повторно, выплачивая пени за просроченный период оплаты.

Ответ на вопрос, важен ли КПП банка при перечислении денег, — нет. Идентификация банка происходит автоматически при внесении в соответствующее поле значения БИК.

А вот ошибки в КБК для налоговой подлежат исправлению. Для корректировки плательщик отправляет письменное заявление об уточнении платежа (п. 7 ст. 45 НК РФ). Особый порядок уточнения действует для ФСС: если неправильно указали первые три цифры кода бюджетной классификации, такая ошибка не подлежит исправлению (пп. 4 п. 7 ст. 26.1, ст. 26.11 125-ФЗ от 24.07.1998). Если первые 3 цифры верные, а ошибка допущена в остальных 17 цифрах идентификатора, деньги придут в ФСС. В таком случае плательщику необходимо направить письмо об уточнении платежа.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.