Платёжное поручение. Пошаговая инструкция заполнения

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

Внимание! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

- плательщика;

- банка;

- получателя средств.

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

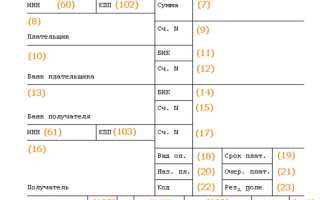

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 7 – сумма. Перечисляемые деньги цифрами. Рубли надо отделить от копеек знаком – . Если копеек нет, после рублей ставится =. Никаких других знаков в этом поле быть не должно. Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.60.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Платежное поручения по страховым взносам в 2022 году: образец заполнения

Корректность заполнения платежного поручения — залог своевременности зачисления денег на нужный счет, закрытия задолженности по тому или иному платежу. Мы подготовили образцы платежных поручений на уплату страховых взносов в 2022 году. С их помощью вы сможете безошибочно отправить деньги в бюджет.

Как заполнить платежное поручение по страховым взносам в 2022 году

Взносы по страхованию от несчастных случаев и профзаболеваний перечисляйте в ФСС. Реквизиты территориального ФСС найдете на официальном сайте регионального отделения фонда:

В территориальную ИФНС перечисляйте:

- обязательные и дополнительные взносы по пенсионному страхованию;

- обязательное социальное страхование по ВНиМ;

- обязательное медицинское страхование.

С помощью сервиса ФНС узнайте реквизиты налоговой инспекции. Для получения информации требуется ввести адрес нахождения компании или код налогового органа.

Кроме реквизитов ИФНС или отдела ФСС при заполнении платежного поручения по взносам заполняются:

- Поле 101 «Статус плательщика»: если взносы перечисляет юрлицо в ИФНС, укажите код «01», для остальных плательщиков с 01.10.2021 — код «13». В платежном поручении в адрес ФСС поле 101 заполняется иначе — используйте код «08» — «плательщик, осуществляющий уплату страховых взносов в бюджетную систему РФ».

- Поле 18 «Вид операции»: вбейте «01», что соответствует платежному поручению.

- Поле 21 «Очередность платежа» — используется код «5».

- В поле 22 «Код» проставьте «0».

- Основные коды для 106 поля «Основание платежа» в 2022 году:

- ТП — оплата по налогам за текущий год;

- ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

- ТР0000000000000 — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- ПР0000000000000 — номер решения о приостановлении взыскания;

- АП0000000000000 — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- АР0000000000000 — номер исполнительного документа или исполнительного производства.

Заполняя платежное поручение по травматизму поля 107 и 108 оставьте пустыми.

- Поле 105 «ОКТМО» — территориальный код, соответствующий адресу организации, найдете вместе с реквизитами обслуживающей инспекции на официальном сайте ФНС.

- Уделите внимание и 104 полю «Код бюджетной классификации». Платежи в бюджет отличаются именно по КБК, остальные реквизиты неизменны. Верный КБК минимизирует попадание платежного поручения в число невыясненных платежей и необходим для зачисления по верному «адресу».

КБК по страховым взносам, пени и штрафам

Несмотря на то, что в 2021 действуют коды, утверждены Приказом Минфина от 08.06.2020 № 99н, а в 2022 году — утв. Приказом Минфина от 08.06.2021 № 75н, по части страховых взносов изменений не произошло. КБК по страхованию остались прежними:

КБК по взносам

КБК по пени

КБК по штрафу

Образцы платежных поручений по страховым взносам

Ниже представлены образцы платежный поручений по четырем основным видам страховых взносов.

Образец платежного поручения на уплату страховых взносов на ОМС Скачать

Образец платежного поручения на уплату страховых взносов на ОПС Скачать

Образец платежного поручения на уплату страховых взносов на ОСС ВНиМ Скачать

Образец платежного поручения на уплату страховых взносов на ОСС НСиПЗ Скачать

Если готовите поручение по дополнительным взносам, пени или штрафу — измените КБК и назначение платежа, а также при необходимости заполните 106-108 поля.

Отвечаем на основные вопросы

Получатель взносов на ОПС, ОМС, ОСС в части ВНиМ — налоговая инспекция, взносов по травматизму — Соцстрах.

Страховые взносы в 2022 году платите по тем же КБК, что и в 2021. В новом приказе для взносов по страхованию сохранены прежние коды.

Платёжка по страховым взносам в 2022 году: бланк и образцы заполнения

От правильности оформления платёжек по взносам напрямую зависит исполнение организациями и ИП обязанности уплачивать взносы в бюджет. В этой статье приводим правильные образцы заполнения платежных поручений по страховым взносам в 2022 году для стандартных случаев, с которыми сталкиваются все плательщики.

Бланк платёжки: актуальная форма

В 2022 году для уплаты страховых взносов компании и предприниматели заполняют форму платежного поручения, которая установлена Приложением 2 к Положению Банка России от 29.06.2021 № 762-П «О правилах осуществления перевода денежных средств».

Её форма по ОКУД – 0401060.

Как заполнять платёжку по взносам: общие правила для компаний и ИП

Платежное поручение на оплату страховых взносов нужно заполнять по правилам, которые изложены:

- в Приложениях № 1, 2 4 и 5 к приказу Минфина России от 12.11.2013 № 107н;

- Приложении 1 к Положению Банка России от 29.06.2021 № 762-П.

Сразу скажем, что с 2022 года изменений в отношении заполнения платёжного поручения по взносам в законодательстве не произошло.

Главное, чтобы в распоряжении о переводе денежных средств в уплату взносов была указана информация, идентифицирующая:

- плательщика взносов (юрлицо или ИП за себя + работников, если есть);

- получателя средств;

- сведения о платеже;

- лицо, составившее платёжку.

Также обязательно укажите цифрами порядковый номер (поле 3) платёжки и дату составления (поле 4).

В бумажной платежке должны быть:

- подписи уполномоченных лиц компании или ИП – в поле 44;

- печать, если она есть – поле 43.

Поля 45, 62, 71 оставляют пустыми: их заполнит сотрудник банка.

По каждому виду взносов должна быть отдельная платежка.

Далее обратим внимание на общие правила заполнения некоторых полей, которые могут вызывать трудности. Если в следующем разделе про особенности для платёжек по взносам ИП не указано иное, то действует общее правило заполнения поля.

- 01 – при уплате взносов на ОПС, ОМС или по ВНиМ;

- 08 – для взносов на травматизм.

При уплате взносов на ОПС, ОМС и по ВНиМ в налоговый орган – те же реквизиты ИФНС, что при перечислении налогов.

При уплате взносов на травматизм в ФСС укажите:

- поле 16 – сокращенное наименование УФК и территориального отделения ФСС РФ (в скобках). Например, “УФК по г. Москве (для ГУ – Московское региональное отделение Фонда социального страхования РФ)”;

- поля 61, 103 – ИНН и КПП вашего отделения ФСС РФ;

- поле 13 – наименование и местонахождение банка получателя (для платежек на бумаге). В электронной поле заполнится автоматически после указания БИК банка;

- поле 14 – банковский идентификационный код (БИК) этого банка;

- поле 15 – номер счета банка получателя (номер банковского счета, входящего в состав единого казначейского счета);

- поле 17 – номер счета получателя (номер казначейского счета).

Отразите в том же порядке, что при уплате налогов, кроме нескольких полей:

- поле 104 “КБК” – укажите КБК по страховым взносам на ОПС, ОМС, по ВНиМ или на травматизм (20 цифр);

- поля 106 – 109 при уплате взносов на травматизм – “0”.

УИН состоит из 20 или 25 знаков.

В остальных случаях в поле 22 – “0”, в том числе:

- при уплате текущих страховых взносов;

- при погашении задолженности не по требованию ИФНС или отделения ФСС;

- если в требовании не указан УИН.

При уплате взносов на ОПС, ОМС и по ВНиМ заполните так. При уплате текущих платежей или добровольном погашении задолженности (“ТП” или “ЗД” в поле 106) укажите период, за который их перечисляете. Отразите его в формате “XX.NN.ГГГГ”, где:

- XX – вид периода (“МС” – месяц, “КВ” – квартал, “ПЛ” – полугодие, “ГД” – год);

- NN – номер периода (“01”, “02”, “03” и т.д. или “00” для годовых платежей);

- ГГГГ – год, на который приходится период.

Например, при перечислении взносов на ОМС за октябрь 2022 г. в поле 107 укажите “МС.10.2022”.

При уплате текущих платежей и добровольном погашении задолженности (то есть не на основании документа ИФНС) – “0” (ноль), в остальных случаях номер документа-основания платежа.

Первые два символа номера указывают на вид документа. Например: “ТП” – требование об уплате, “АП” – решение по проверке.

- название страхового взноса;

- период, за который перечисляете, – при уплате текущих платежей или при добровольном перечислении недоимки;

- основание уплаты – при уплате взносов по требованию или по решению ИФНС (отделения ФСС).

При уплате взносов на травматизм можно также привести регномер страхователя в ФСС, а при уплате взносов на ОПС – номер в ПФР.

“Страховые взносы в ФСС РФ на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за октябрь 2022 г. Регистрационный номер в ФСС РФ – 7755123456”;

“Страховые взносы на обязательное пенсионное страхование за октябрь 2022 г. Регистрационный номер в ПФР 087 – 456 – 789100”.

Если неправильно укажите номер счета и наименование банка получателя, взносы могут не поступить в бюджет. Тогда возникнет задолженность, и при просрочке уплаты начислят пени.

Особенности заполнения ИП платёжек по взносам

Общие правила заполнения для ИП платежек по взносам такие же, как на уплату налогов и/или взносов организациями (см. выше). Есть только для ИП несколько особенностей по взносам на травматизм за работников и по добровольным взносам по ВНиМ за себя в ФСС.

РЕКВИЗИТ (ПОЛЕ, СТРОКА)

ОСОБЕННОСТЬ ЗАПОЛНЕНИЯ ИП

- 13 – при уплате взносов на ОПС, ОМС или по ВНиМ;

- 08 – для взносов на травматизм.

Платёжка ИП на допвзнос 1%

ИП также уплачивает дополнительный взнос 1% на ОПС с дохода, превышающего 300 000 руб. за год. В этом случае платежку заполняют в том же порядке, что на уплату фиксированного платежа за себя.

Платёжка ИП на добровольные взносы по ВНиМ за себя

Общие правила заполнения те же. При этом в поле 101 “Статус плательщика” укажите “08”.

Реквизиты получателя – территориального органа ФСС уточните у сотрудников отделения ФСС, в которое подавали заявление о добровольном страховании, либо на сайте Фонда. В платежке заполняйте их так же, как и по взносам на травматизм за работников.

Реквизиты получателя и банка получателя – указывают так же, как организация.

Сведения о платеже:

- поле 104 – КБК – 393 1 17 06020 07 6000 180;

- поле 105 – ОКТМО по месту нахождения территориального органа ФСС, в который платите. Уточните ОКТМО у сотрудников Фонда или на его сайте;

- в полях 106 – 109 – “0”;

- в поле 24 для назначения платежа укажите, что платите добровольные взносы по ВНиМ, период, за который платите, и свой регномер в ФСС.

Остальные поля заполняйте, как и при уплате других взносов.

Платёжка ИП по взносам за работников

Их заполняют по-разному для взносов:

- на ОПС, ОМС и по ВНиМ – в налоговую;

- на травматизм – в ФСС.

Действуют общие правила заполнения с учётом особенностей для ИП. В частности, по взносам на травматизм за работников в полях 106 – 109 ставят “0”.

КБК для платёжки ИП по взносам

В поле 104 платежки по взносам ИП без работников (т. е. за себя) КБК в 2022 году такие:

- 182 1 02 02140 06 1110 160 – по взносам на ОПС (как фиксированным, так и 1% с дохода свыше 300 000 руб.);

- 182 1 02 02103 08 1013 160 – по взносам на ОМС;

- 393 1 17 06020 07 6000 180 – по добровольным взносам по ВНиМ в ФСС.

КБК для ИП-работодателя за работников другие:

- 182 1 02 02010 06 1010 160 – взносы на ОПС по общему тарифу (для взносов на ОПС по доптарифам КБК иные);

- 182 1 02 02101 08 1013 160 – взносы на ОМС;

- 182 1 02 02090 07 1010 160 – взносы по ВНиМ;

- 393 1 02 02050 07 1000 160 – взносы на травматизм.

Заполнить платежное поручение по взносам в 2022 году можно также с помощью специального сервиса сайта ФНС. Некоторые реквизиты этот сервис подгрузит сам автоматически.

Далее можно посмотреть и бесплатно скачать примеры заполнения платёжных поручений по взносам в 2022 году для юрлиц и ИП.

Платежное поручение на оплату госпошлины – образец 2021 – 2022

Платежное поручение на госпошлину – образец 2021-2022 годов может помочь при уплате этого сбора. Что такое госпошлина? Кто и зачем должен ее уплачивать? Каковы особенности заполнения платежки на госпошлину? Ответы на эти и другие вопросы рассмотрим в материале далее. Также мы подготовили для вас образец заполнения платежки на уплату госпошлины и приведем его ниже.

Спросите на нашем форуме, как правильно перечислять деньги различным «официальным» структурам. По этой ветке, например, можно уточнить, как заполнить платежку на оплату штрафа.

За что мы платим госпошлину

Госпошлина — это установленный НК РФ федеральный сбор (глава 25.3 НК РФ). Уплата госпошлины осуществляется как физлицами, так и бизнесом в случае обращения в различные органы (государственные, муниципальные, иные) за совершением определенных юридически значимых действий.

От того, какое действие требуется, зависит, какой КБК вы укажете в платежке. Для удобства представим основные виды действий, за которые уплачивается пошлина, в таблице и сразу приведем КБК для уплаты.

Юридически значимое действие

(на 2021-2022 годы)

КБК для госпошлины

- Государственная регистрация юрлица.

- Внесение изменений в учредительные документы.

- Ликвидация организации и т.п.

- Государственная регистрация ИП.

- Ликвидация ИП

182 1 08 07010 01 1000 110

- Государственная регистрация прав на недвижимость, их ограничений (обременений) и сделок с ней, за некоторым исключением

22 000 руб. — для организаций.

2 000 руб. — для «физиков»

321 1 08 07020 01 1000 110

- Регистрационные действия в отношении транспортных средств и выдача документов на них

От 350 до 1 600 руб.

188 1 08 07141 01 1000 110

Судебные пошлины, в т. ч.:

- При обращении в арбитражные суды.

- При обращении в суды общей юрисдикции, кроме ВС РФ.

- При обращении в ВС РФ.

- При обращении в КС РФ

Размер пошлины зависит от вида обращения, цены иска и того, кто является истцом (заявителем) — организация или физлицо

182 1 08 01000 01 1000 110

182 1 08 03010 01 1000 110

182 1 08 03020 01 1000 110

182 1 08 02010 01 1000 110

О том, как госпошлина отразится в бухучете, читайте в статье «Основные проводки в бухучете по госпошлине».

Сформировать квитанцию на оплату госпошлины можно с помощью сервиса от ФНС nalog.ru. Заполнив обязательные поля, система автоматически заполнит реквизиты для оплаты госпошлины.

Образец платежного поручения на госпошлину в арбитражный суд в 2021-2022 годах

Рассмотрим порядок заполнения платежки на госпошлину на условном примере.

Допустим, ООО «ИКС» подало в ИФНС заявление о возврате переплаты по налогу на имущество в размере 90 000 руб.

Однако в установленный срок инспекция деньги не вернула, и компания решила обратиться в Арбитражный суд города Москвы с заявлением о признании бездействия налоговиков незаконным, а также с требованием о возврате переплаты в указанном размере и уплате процентов в сумме 990 руб.

Поскольку в данном случае обращение сочетает требования имущественного и неимущественного характера, ООО «ИКС» уплатит две госпошлины (подп. 1 п. 1 ст. 333.22 НК РФ):

- 3 000 руб. — за признание бездействия незаконным (подп. 3 п. 1 ст. 333.21 НК РФ);

- 3 640 руб. (4% от 90 990 руб.) — по имущественному требованию о возврате переплаты и процентов (подп. 1 п. 1 ст. 333.21 НК РФ).

То есть общая сумма к уплате составит 6 640 руб.

Составляя платежное поручение, ООО «ИКС»:

- укажет в нем статус плательщика — 01;

- получателя — УФК по городу Москве с указанием ИФНС по месту нахождения суда (в данном случае ИФНС № 26);

ОБРАТИТЕ ВНИМАНИЕ! С 01.05.2021 обязательно заполняйте поле 15, когда госпошлину администрируют налоговые органы. В платежках на перечисление налоговых платежей в данном поле в обязательном порядке указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). Это следует из письма ФНС России от 08.10.2020 № КЧ-4-8/16504. Подробности см. здесь.

- КБК — 182 1 08 01000 01 1000 110;

- ОКТМО — по месту нахождения суда;

- основание платежа (поле 106) — ТП;

- в полях 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставит 0;

Что с 01.10.2021 изменилось в порядке заполнения полей 101, 106, 108 и 109, см. здесь. Подробнее о полях платежки читайте в этой статье.

- в назначении платежа пояснит, какой иск, к кому предъявляется и какова его цена.

ВАЖНО! Вид платежа в платежном поручении укажите в поле 5. Порядок его заполнения устанавливает банк. Если банк его не установил, оставьте поле пустым (Приложение 1 к Положению Банка России от 29.06.2021 № 762-П).

Как правило, найти все реквизиты для уплаты госпошлины можно на сайте того суда, в который вы хотите обратиться. Там же можно посчитать и размер госпошлины.

Все подробности по заполнению платежки на уплату госпошлины вы можете узнать в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Заполненный образец платежного поручения на оплату госпошлины 2021 – 2022 годов можно посмотреть и скачать на нашем сайте:

О том, как уплатить госпошлину через представителя наличными, узнайте здесь.

Какой УИН указать в платежном поручении на уплату госпошлины, смотрите в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Госпошлина — это бюджетный платеж, представляющий собой плату за совершение юридически значимых действий, описанных в гл. 25.3 НК РФ. Ее размер зависит от вида конкретного действия и тоже приводится в гл. 25.3 НК РФ. Платежный документ на госпошлину оформляют по правилам обычного налогового платежа, но используя при этом особые значения КБК (различающиеся в зависимости от вида оплачиваемого юридического действия). Отличным будет и содержание назначения платежа, в котором следует указать, кому, за что и на какую сумму предъявляется иск.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Поля платежного поручения в 2022 году: образец

Для осуществления безналичной оплаты контрагентам, уплаты налогов в бюджет и прочих перечислений со своего расчетного счета предприятия и ИП используют платежное поручение – документ, форма которого утверждается Центробанком. Платежные поручения необходимо заполнять с соблюдением установленных правил, указывая все необходимые реквизиты строго в отведенных для них полях документа. Расскажем о правилах заполнения платежки, изменениях, действующих с 2021 года, и приведем расшифровку полей в платежном поручении в 2022 году.

- Форма платежного поручения: образец с полями

- Поля платежного поручения в 2022 году – образец бланка с кодами

- Платежное поручение – коды полей 3 -7

- Платежное поручение – поля для реквизитов плательщика

- Реквизиты получателя платежа – назначение полей в платежном поручении

- Платежное поручение – поля с расшифровкой 18-23

- Поле 22 в платежном поручении – «Код»

- Налоговые поля в платежном поручении

- Поле «Назначение платежа» в платежном поручении

- Поля 43 и 44

- Поля платежного поручения в 2022 году, заполняемые банком

Форма платежного поручения: образец с полями

Направляя заполненную платежку в свой банк, плательщик дает ему распоряжение на перевод средств со своего счета на счет получателя, открытый в том же или другом банке. Платежное поручение может составляться как на бумаге, так и в электронном формате. Оно остается действительным в течение 10 дней (календарных) после даты составления.

Актуальная форма платежного поручения (ОКУД 0401060) утверждена ЦБ РФ Положением № 762-П от 29.06.2021 (приложение 2). Номера полей в платежном поручении указаны в приложении 3 к данному Положению.

Далее приведем бланк платежки с кодовыми обозначениями ее полей.

Поля платежного поручения в 2022 году – образец бланка с кодами

Платежное поручение: заполнение полей

При заполнении платежки плательщикам следует руководствоваться Положением № 762-П, а именно, приложением 1, где приводится перечень и описание всех реквизитов документа. Рассмотрим, какое поле в платежном поручении для чего предназначено, и как его заполнить.

Платежное поручение – коды полей 3 -7

- Поля 3 и 4 – номер и дата платежки.

Номера указывают в хронологическом порядке, они не должны содержать более шести цифр. Дата указывается в формате «ДД.ММ.ГГГ».

- Поле 5 «Вид платежа».

Может иметь значение «срочно», «телеграфом», «почтой», либо иное, установленное банком, или не указываться вовсе. Для электронных платежей указывают установленный банком код.

- Поля 6 «Сумма прописью» и 7 «Сумма».

В поле 6 сумма указывается прописью с заглавной буквы, без сокращения слов «рубль» и «копейка» в соответствующем падеже. При этом копейки указывают цифрами, например «Сто рублей 21 копейка». Поле 7 предназначено для указания суммы цифрами, при этом рубли отделяют от копеек знаком «тире» (например, «258-60»). Когда сумма выражена в целых рублях, копейки в поле 6 можно не отражать, а в поле 7 между рублями и копейками ставится знак «=» (например, «258=00»).

Платежное поручение – поля для реквизитов плательщика

- Поле 60 «ИНН» и 102 «КПП».

ИНН плательщика в поле 60 указывают юрлица и ИП. С 01.01.2021 г. В поле «ИНН» налогоплательщики-иностранные организации и физлица, не поставленные на учет в российской ФНС, могут указывать нулевое значение при уплате неналоговых платежей (приказ Минфина № 199н от 14.09.2020). А с 17.07.2021 г. при перечислении в бюджет удержанных из дохода физлица средств в счет погашения его задолженности, в поле 60 нужно указывать ИНН этого физлица.

КПП в поле 102 в платежном поручении отражают только юрлица. ИП вместо КПП указывают «0».

- Поле 8 «Плательщик».

Юрлица указывают свое наименование (полное или сокращенное), а ИП – фамилию, имя, отчество (полностью), причем в скобках указывается статус «(ИП)».

- Поля 9 «Счет плательщика», 10 «Банк плательщика», 11 «БИК», 12 «Сч. №».

Поле 9 предназначено для указания 20-значного номера банковского счета плательщика.

Также указывается название банка, в котором открыт счет плательщика (поле 10) и его БИК – девятизначный банковский идентификационный код (поле 11). Корреспондентский счет банка плательщика состоит из 20 знаков и отражается в поле 12.

Реквизиты получателя платежа – назначение полей в платежном поручении

- Поле 13 «Банк получателя».

Здесь отражается наименование банка получателя платежа.

Обратите внимание! При заполнении платежек на перечисление налогов с 01.01.2021 г. в данном поле после названия банка, через знак «//» следует указывать название счета казначейства. Например: «Отделение Барнаул Банка России // УФК по Алтайскому краю г. Барнаул».

- Поле 14 «БИК».

Указывается соответствующий БИК банка получателя платежа.

Обратите внимание! При перечислении налоговых платежей с 01.01.2021 г. нужно указывать новые значения БИК банков получателя.

- Поле 15 «Сч. №».

В общем случае здесь указывают номер корреспондентского счета банка получателя денег.

Обратите внимание! При перечислении платежей в бюджет данное поле до 2021 года оставалось пустым. Но с 01.01.2021 г., уплачивая налоги, в поле 15 следует указывать новый реквизит – номер банковского счета получателя, входящий в состав единого казначейского счета (ЕКС).

- Поле 17 «Сч. №».

Номер банковского счета получателя денег.

Важно! Для бюджетных платежей с 01.01.2021 в данном поле нужно указывать новые номера казначейских счетов.

Все вышеуказанные изменения, применяемые при заполнении платежек на перечисление налоговых платежей с 01.01.2021 г., а также новые реквизиты казначейских счетов и счетов ЕКС приведены в письме ФНС от 08.10.2020 № КЧ-4-8/16504@.

- Поля 16 «Наименование получателя», 61 «ИНН», 103 «КПП».

Наименование получателя денег указывается по аналогии с наименованием плательщика: для юрлиц – полное или сокращенное наименование, для ИП – Ф.И.О. полностью и статус «ИП». Например, «ООО «Старт», «Александров Михаил Петрович (ИП)».

При уплате налоговых платежей в поле 16 вносят наименование соответствующего УФК, а в скобках – соответствующего администратора бюджетных доходов (ИФНС, внебюджетный фонд). Например, «Управление Федерального казначейства по г. Москве (ИФНС России № 43 по г. Москве)».

Платежное поручение – поля с расшифровкой 18-23

- Поле 18 «Вид операции».

Здесь указывается шифр для платежного поручения – «01».

- Поле 19 «Срок платежа» – не заполняется.

- Поле 20 «Назначение платежа кодовое».

Обычно поле 20 в платежном поручении не заполнялось. Но с 01.06.2020 г. в нем необходимо указывать один из трех кодов, предназначенных для обозначения вида дохода физлица, согласно Указанию ЦБ РФ № 5286-У от 14.10.2019. В поле 20 платежного поручения вносится значение:

- «1» – при перечислении зарплаты, отпускных, премии, больничных, матпомощи, выходных пособий, а также выплат физлицам по договорам ГПХ, и т.п. выплат, взыскания по которым ограничены в размере 50%-70% (ст. 99 закона № 229-ФЗ от 02.10.2007);

- «2» – при выплатах, на которые обращать взыскание нельзя, т.е. алименты, декретные и т.п. (ст. 101 закона № 229-ФЗ);

- «3» – выплаты, перечисляемые в связи с возмещением вреда здоровью и государственные компенсации в связи с техногенными и радиационными катастрофами, с которых возможно взыскание только на алименты несовершеннолетним и на возмещение вреда в связи со смертью кормильца (пп. 1, 4 п. 1 ст. 101 закона № 229-ФЗ).

- Поле 21 «Очередность платежа».

Очередность указывается соответствующей цифрой от 1 до 5. Согласно положениям ГК РФ (ст. 855), очередность в поле 21 обозначают следующими кодами:

- «1» – если платежкой перечисляются алименты, суммы возмещения вреда жизни/здоровью по исполлистам;

- «2» – перечисление по исполлистам выходных пособий, авторских вознаграждений, оплаты труда;

- «3» – выплата зарплаты по трудовым договорам, уплата налогов и страхвзносов по требованиям;

- «4» – остальные выплаты по исполнительным документам;

- «5» – добровольная уплата налогов и страхвзносов, расчеты с контрагентами и все остальные перечисления.

Поле 22 в платежном поручении – «Код»

В этом поле следует указывать один из идентификаторов, состоящий из 20-25 цифр:

- УИН (уникальный идентификатор начисления) – при расчетах с ИФНС и фондами по задолженностям, штрафам, пеням. Код присваивается ведомством в соответствующем требовании на уплату. Если код не присвоен или платеж в бюджет производится не по требованию (например, при оплате текущих налогов), в поле УИН в платежном поручении указывают «0»;

- УИП (уникальный идентификатор платежа) – при расчетах по небюджетным платежам. Код присваивается организацией – получателем платежа и сообщается плательщику, если такое условие предусмотрено договором. Когда УИП не присвоен, в поле 22 в платежном поручении 2022 года также указывают значение «0».

Пустым поле код в платежном поручении 2022 г. оставлять нельзя.

- Поле 23 «Резервное поле» – не заполняется.

Налоговые поля в платежном поручении

Указанные ниже поля платежного поручения в 2022 г. должны заполняться при перечислении в бюджет налогов, страховых платежей, госпошлин, пеней, штрафов.

В платежном поручении 2022 г. в этом поле указывается статус лица, осуществляющего перечисление, согласно приложению 5 к приказу Минфина № 107н от 12.11.2013, например:

«01» – уплату производит налогоплательщик-юрлицо;

«02» – платеж налогового агента;

«08» – перечисление страхвзносов на «травматизм» в ФСС юрлицами и ИП.

Индивидуальные предприниматели и иные физлица с 01.10.2021 года вместо статусов «09», «10», «11», «12» указывают статус «13» -«налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – физическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства»;

В платежном поручении здесь отражается 20-значный код бюджетной классификации (КБК), установленный для каждого вида налога, страхового взноса, пеней, штрафов по ним и т.д. На 2022 год КБК утверждены приказом Минфина № 99н от 08.06.2020. При неверном указании кода платеж поступит в бюджет, но от плательщика потребуется уточнить платеж, чтобы он был зачислен по назначению.

В платежном поручении поле 105 предназначено для указания кода ОКТМО. Код состоит из 8 или 11 цифр и обозначает соответствующее территориальное образование. Узнать код ОКТМО налогоплательщик может в своей ИФНС или при помощи специального сервиса на сайте ФИАС, указав в форме поиска свой адрес.

В платежном поручении 2021 г. в данном поле указывается буквенный код основания налогового платежа. Все коды приведены в п. 7 приложения 2 к приказу Минфина № 107н от 12.11.2013. В частности, в поле 106 в платежном поручении указывают:

«ТП» – по платежам текущего года;

«ЗД» – при добровольном погашении задолженности по истекшим периодам без требования ИФНС;

С 01.10.2021 перечень кодов сокращен: исключены, в частности, коды «ТР», «ПР», «АП», «АР», а вместо них нужно указывать код «ЗД» – погашение задолженности (в т.ч. добровольное) по истекшим периодам. В то же время исключенные коды будут применяться как составная часть номера документа в поле 108.

В платежном поручении поле 107 предназначено для указания налогового периода, за который производится платеж. Показатель имеет формат «хх.хх.хххх», где:

- первые два знака обозначают периодичность уплаты («МС» – месяц, «КВ» – квартал, «ПЛ» – полугодие, «ГД» – годовой),

- вторые два знака – порядковый номер месяца, квартала, полугодия. Для годового платежа указывают «00»,

- последние 4 знака – отчетный год.

Например, код поля 107 в платежном поручении 2022 года может выглядеть так: «МС.05.2022» – платеж по налогу или страховым взносам за май 2022 года, «КВ.03.2022» – уплата налога за 3 квартал 2022 г., при уплате авансового платежа за 9 месяцев 2022 г. также нужно указать “КВ.03.2022”, «ГД.00.2021» – налог уплачивается по итогам 2021 года.

В налоговое поле 107 в платежном поручении может вноситься и точная дата, например, дата уплаты налога по графику рассрочки (код «РС» в поле 106), крайняя дата отсрочки платежа (код «ОТ» в поле 106) и т.д.

- Поле 108 и поле 109.

В платежном поручении поле 108 отведено для указания номера документа – основания проведения соответствующего платежа, а поле 109 – для даты этого документа. Например, при оплате недоимки по требованию ИФНС № 12345 от 02.02.2022 в данных полях будет указано соответственно «12345» и «02.02.2022». По текущим налоговым платежам в поле 108 указывается «0», а в поле 109 указывается дата подписания соответствующей декларации/расчета.

- Поле 110 платежного поручения в 2022 году (тип платежа) – не заполняется.

Скачать образец заполнения платежного поручения на уплату взнсов на обязательное пенсионное страхование можно на нашем сайте, кликнув по ссылке неже:

Поле «Назначение платежа» в платежном поручении

Для расшифровки назначения платежа предназначено поле 24. Если платеж производится не в бюджет, здесь указывают наименование оплачиваемого товара (услуги), реквизиты соответствующего договора, товарных документов, счетов и т.п., а также сумму НДС (либо указывается «НДС не облагается»). Например, «Оплата за стройматериалы по договору поставки № 23 от 25.10.2022. В т.ч. НДС 20% – 65200–00», «За аренду в феврале 2022 г. НДС не облагается».

С 01.06.2020 по особому заполняется поле 24 в платежках на перечисление зарплаты и иных выплат работникам, с которых работодателем произведено удержание по исполнительным документам: сначала пишется наименование выплаты, затем – кому и за какой период она производится, далее ставится знак «//», аббревиатура «ВЗС» и снова «//», удержанная сумма и знак «//». Например, выплата зарплаты после удержания из нее алиментов в сумме 7800 руб. отразится в поле 24 так: «Перечисление заработной платы за январь 2021 г. Иванову Петру Сергеевичу//ВЗС//7800-00//».

При уплате налогов, страхвзносов, штрафов, пеней и т.п. поле платежа в платежном поручении должно содержать краткое пояснение к перечисляемой сумме, например: «Налог на имущество организаций за 2021 год», «НДФЛ с заработной платы за январь 2022 г.», «Страховые взносы на обязательное пенсионное страхование на выплату страховой пенсии за март 2022 г.».

Поля 43 и 44

Поля заполняются при подаче платежек на бумажном носителе. В поле 43 проставляется оттиск печати плательщика (при ее наличии), согласно образцу, заявленному в банковской карточке. Поле 44 предназначено для проставления подписей уполномоченными лицами плательщика – они должны совпадать с подписями в банковской карточке образцов подписей.

Поля платежного поручения в 2022 году, заполняемые банком

Остальные поля платежки заполняет банк:

Поле 62 «Поступило в банк плательщика» – дата поступления документа в банк;

Поле 71 «Списано со счета плательщика» – дата списания средств банком со счета.

Поле 45 «Отметки банка» – место для проставления отметок сотрудником банка о проведении платежа, картотеке и т.п.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Как заполнить платёжное поручение

Благодаря развитию цифровых сервисов банков и бухгалтерским программам, ошибки при оформлении платёжных поручений допускаются достаточно редко. Однако, государственные регуляторы регулярно вводят новые требования по форме расчётных документов, что приводит к некоторым сложностям с их заполнением. В статье мы расскажем об их правильном составлении с учётом изменений, введённых приказом Минфина России от 14.09.2020 №199н.

- Законодательное регулирование платёжной системы РФ

- Виды операций по платёжным поручениям

- Заполнение платёжного поручения

- Ошибки в платёжных документах и их последствия

- Особенности оформления платёжных поручений по уплате налогов и сборов (с учётом последних изменений)

- Исполнение платёжных поручений

Законодательное регулирование платёжной системы РФ

Наряду с аккредитивами, требованиями, чеками, ордерами, инкассовыми документами, платёжное поручение относится к распорядительным документам, предоставляющим право плательщику осуществлять расчёты денежными средствами в безналичной форме.

В РФ регулятором платёжной системы выступает ЦБ России. Действующий нормативный акт, регулирующий правоотношения в данной области — Положение Центрального Банка РФ от 29.06.2021 №762-П. Требования к заполнению платёжных документов, и иные вопросы, связанные с платежами, отражены именно там.

Если платёж бюджетный, регламентирующим актом выступает Приказ Минфина России от 12.11.2013 №107н.

Платёжное поручение — это бланк строгой отчётности, правила его заполнения строго регламентированы и регулируются двумя органами власти: ЦБ России и Минфином России.

Виды операций по платёжным поручениям

Основная масса безналичных расчетных операций клиентов, проводимых по счетам, это:

- расчёты с контрагентами по хозяйственным операциям (оплата по договорам поставок, оказания услуг, оплата кредитов и др.)

- расчёты с персоналом по оплате труда (зарплата, командировочные)

- расчёты по налогам и сборам, платежам (федеральные, региональные налоги, платежи и сборы)

На практике бывают случаи, когда на расчётный счет клиента банка приходят требования об уплате средств за оказанные услуги, выполненные работы, поставленную продукцию, то есть их инициатором выступает кредитор, и эти суммы уже предварительно оговорены. Данные банковские требования бывают без акцепта (достаточно для списания одного требования кредитора), и с акцептом (кредитор предъявляет в банк клиента документы, подтверждающие возникновения обязательств, при этом требуется еще согласие самого клиента на списание ).

Не требуется согласия владельца счёта, если приходят требования от налоговых служб, фондов, службы судебных приставов, таможенных органов. В обоснование требований получателями и взыскателями средств прилагаются решения о списании при наличии задолженности по налогам и сборам, исполнительные документы. Банк клиента также может списать средства со счёта клиента по банковскому ордеру, безакцептному соглашению.

Перечень вышеприведенных операций не является закрытым, что требует от владельца счёта постоянного контроля за состоянием средств на расчётном счёте.

Заполнение платёжного поручения

В типовом бланке платежного поручения указан 41 реквизит, которые заполняются банком и, преимущественно, клиентом. Формирование и заполнение платёжного поручения посредством системы Клиент-Банк значительно упрощает процедуру и минимизирует риски ошибок.

Ниже приведён типовой бланк платёжного поручения с указанием реквизитов полей, они пронумерованы (рис.1), и далее — поэтапный порядок заполнения документа. Последовательность и визуализация оформления платёжного поручения облегчит процесс восприятия материала.

Типовая форма платёжного поручения

Порядок заполенения полей платежного поручения(1)

Порядок заполенения полей платежного поручения (2)

Порядок заполенения полей платежного поручения (3)

Порядок заполенения полей платежного поручения (4)

Ошибки в платёжных документах и их последствия

Ошибки при подготовке платёжных поручений могут привести к серьезным последствиям. Это не только суммы экономического ущерба, штрафы, пени, но также и репутационные риски для плательщика.

Основная масса ошибок при направлении платежей контрагентам происходит в назначении платежа. Неправильно указываются реквизиты договоров, счетов. Ошибочно указывается размер НДС или вообще не указывается. Это поправимые ошибки, обычно решаются оперативным направлением уточняющих писем в адрес получателя средств. Если же ошибка допущена в реквизитах платёжного поручения, платёж просто не уйдет из банка, или вернётся на счёт через некоторые время. Это чревато несвоевременным исполнением контрактных обязательств.

Особое внимание требуется при заполнении платежей в бюджет и фонды. Это связано не только со значительными штрафами (до 20% от суммы неуплаченного обязательного платежа), но также невозможностью в ряде случаев вернуть суммы, или длительным периодом их возврата. В таких случаях требуется оперативное направление платежа вновь, что связано с отвлечением денежных средств от хозяйственной деятельности.

Типичными ошибками при платежах в бюджет выступают:

- несоответствие номера КБК (поле 104). КБК часто меняются, необходимо отслеживать их актуальность. Если платёж ушёл с некорректным КБК, можно направить письмо в ИФНС на уточнение платежа. В ином случае он зачислится как оплата по налогу, к которому относится КБК. Таким образом, по одному основанию будет переплата, по другому — недоимка;

- неправильный номер ОКТМО (поле 105). Требуется уточнение платежа в ИФНС;

- некорректный счёт получателя средств в органах казначейства (поля 15,16). Платеж придется повторить, при этом возникает просрочка по обязательному платежу или сбору;

- прочие ошибки — неверный налоговый период, документ-основание, сумма и т.д.

Особенности оформления платёжных поручений по уплате налогов и сборов (с учётом последних изменений)

Приказом Минфина России от 14.09.2020 №199н введены следующие изменения, последние из которых вступили в силу с 1 октября 2021 года:

- в 106 поле больше не допускается использование аббревиатур: ТР (погашение по требованию ИФНС), ПР (задолженность приостановленная к уплате), АП (задолженность по акту проверки), АР (погашение по исполнительному документу);

- если в 106 поле была указана аббревиатура ЗД (добровольное погашение задолженности), а основанием послужило требование ФНС, исполнительный документ, акт проверки, то в поле 108 нужно ввести документ-основание + УИН документа. Формат заполнения следующий: ТРХХХХХХХХХХХХХ, ПРХХХХХХХХХХХХХ, АПХХХХХХХХХХХХХ, АРХХХХХХХХХХХХХ;

- при добровольном погашении задолженности (не по требованиям и иным основания), в 106 поле указывается аббревиатура ЗД ( или ТП), в 108 поле ставится цифра 0;

- при добровольном погашении возникшей задолженности по требованию в поле 106 указывается аббревиатура ЗД, а в 108 поле пишется номер документа-требования. К примеру, ТР52652, где 52652 — номер требования ФНС;

- в 109 поле отражаются даты документов основании из поля 106.

Исполнение платёжных поручений

Платёжное поручение на перечисление денежных средств может быть предъявлено в уполномоченный банк как в электронной форме по системе Клиент-Банк, так и на бумажном носителе. Обе формы исполнения платёжных документов одинаковы по силе.

При предъявлении в банк платежного поручения на бумажном носителе их необходимое количество составляет 4 экземпляра.

Платёжное поручение имеет свои сроки: оно действует 10 календарных дней начиная со следующего дня его составления.

При этом датой составления платёжного поручения выступает дата, заполненная в поле 4 документа.

Не всегда на расчётном счете достаточно денежных средств для полного исполнения платёжного поручения. Если нет ошибок в документе, он примется банком, однако провести банк сможет его лишь при поступлении достаточного количества денежных средств. И опять же помним, что документ это срочный, и при недостаточности средств на счёте, на десятый день составления платёжного документа, он будет возвращен клиенту без исполнения.

Если в банк предъявляется на оплату несколько платёжных поручений, при недостаточности средств на счете они исполняются банком согласно очерёдности поступления. Но если в составе распоряжений на оплату имеются платежи по алиментам, выплатам по здоровью, налогам, средства на оплату будут списываться согласно очередности требований, установленных законодательством.

Банкам установлен нормативный срок для исполнения платёжных документов: он составляет один операционный день; режим и продолжительность операционного дня определяется самим банками. В борьбе за клиента и острой конкуренции на рынке банковских услуг эти сроки, конечно, значительно ускоряются. Благодаря современным сервисам банков, платежи доходят за секунды.

Способствует ускорению платежей также принятая Банком России и Национальной платёжной системой Система быстрых платежей (СБП), участниками которой выступают подавляющее большинство российских банков.