Инструкция: как списать задолженность с истекшим сроком исковой давности

Списание задолженности с истекшим сроком исковой давности — это действие, аннулирующее сведения о долгах в учете компании, которые взыскать не представляется возможным. Проведите инвентаризацию взаиморасчетов с контрагентами, сделайте соответствующие записи в учете с соблюдением установленных законодательством сроков.

Зачем списывают задолженность

Активы и обязательства компании отражаются в учете и отчетности в том случае, если они несут полезную, своевременную и правдивую информацию о финансовом состоянии хозяйствующего субъекта. Признание долгов невозможными к взысканию обязывает организацию исключить сведения о них из учетных данных. Взыскать задолженность дебиторов более невозможно, следовательно, денежные средства никогда не поступят на счет компании. Кредиторы после истечения срока исковой давности для списания кредиторской задолженности не вправе заявить претензии, а компания не обязана их удовлетворять.

Когда можно списать задолженность

Обязательства подлежат списанию, если:

- истек срок исковой давности;

- вынесено постановление судебного пристава об окончании исполнительного производства в связи с невозможностью взыскания задолженности;

- должник или кредитор ликвидированы.

Срок исковой давности — это период, в течение которого кредитор вправе обратиться в суд с требованием о взыскании долга. Статья 196 ГК РФ устанавливает его равным трем годам. Задолженность подлежит списанию в отчетном периоде, на который выпал срок окончания исковой давности.

Срок давности не истек?

Эти инструкции КонсультантПлюс помогут списать кредиторскую задолженность:

При ликвидации одной из сторон обязательства списываются в периоде, в котором произошла ликвидация либо исключение из ЕГРЮЛ недействующей организации налоговым органом.

Особые правила установлены для списания налогов с истекшим сроком исковой давности. Списать налоговые долги в учете даже после истечения периода возможного взыскания действующая организация не вправе в одностороннем порядке. Такое действие обязательно согласовывается с налоговыми органами. Фактически для организации есть только одна возможность признать долги по налогам невозможными к взысканию — получить судебный акт с отражением факта истечения предельных сроков взыскания (п. 9 постановления ВАС РФ от 30.07.2013).

Когда течение исковой давности прерывается

Трехлетний период, установленный для обращения за взысканием в суд, прерывается и исчисляется вновь с момента (ст. 203 ГК РФ):

- письменного подтверждения должником своих обязательств;

- признания претензии по требованию о взыскании;

- подписания соглашения о признании долга;

- направления гарантийного письма о погашении;

- подписания акта сверки.

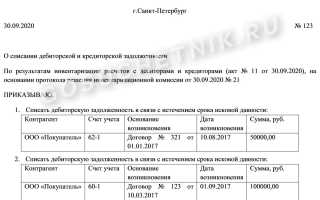

Как оформить

Правила отражения списания дебиторки с истекшим сроком исковой давности изложены в пунктах 77 и 78 Положения по ведению бухучета и бухотчетности (приказ Минфина №34н от 29.07.1998):

- Проведите инвентаризацию и оформите ее результаты.

- Вынесите письменное обоснование (решение инвентаризационной комиссии) об обнаружении долгов, которые необходимо списать.

- Оформите приказ (распоряжение) руководителя о списании.

Списание проводится отдельно по каждому обязательству.

Отражаем списание дебиторской задолженности

Порядок отражения зависит от наличия резерва по сомнительным долгам. В случае его создания списание дебиторской задолженности с истекшим сроком исковой давности производится за его счет. Если резерв не создавался, отразите списанную дебиторку в прочих расходах.

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Дебиторка списана за счет резерва по сомнительным долгам | 63 | 60, 62, 76 |

| Дебиторка списана на прочие расходы организации | 91-2 | 60, 62, 76 |

Если обязательства должника не прекращены и в дальнейшем возможно их взыскание (истек период исковой давности, но контрагент не ликвидирован и нет постановления о невозможности взыскания), отразите списанные суммы на забалансовом счете 007. С забалансового счета суммы спишутся:

- при ликвидации должника;

- при погашении долга;

- по истечении пяти лет после отражения сумм на счете 007.

В налоговом учете безнадежная к взысканию дебиторка списывается за счет резерва по сомнительным долгам или во внереализационные расходы (пп. 2 п. 2 ст. 265 НК РФ; п. 5 ст. 266 НК РФ).

Списываем кредиторскую задолженность в учете

В бухгалтерском учете списание кредиторки отражается в составе прочих доходов:

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Списана кредиторская задолженность с истекшим сроком исковой давности | 60, 62, 76 | 91-1 |

При расчете налога на прибыль включите списанные суммы кредиторки во внереализационные доходы (п. 18 ст. 250 НК РФ).

В 2003 году закончила ВЗФЭИ по специальности Финансовый менеджмент факультета Финансы и кредит. С 2008 года работаю в должности главного бухгалтера. Являюсь обладателем сертификата ДипИФР-Рус.

Списание дебиторской и кредиторской задолженности по истечении срока давности в 1С: Бухгалтерии ред. 3.0.

Перед сдачей годовой отчетности совсем не лишним будет провести инвентаризацию просроченной дебиторской и кредиторской задолженностей. В этом году ее можно осуществить гораздо быстрее, ведь разработчики 1С порадовали нас новым отчетом «Расшифровка задолженности». В этом материале расскажем какие долги признаются безнадежными и как их корректно списать в программе 1С: Бухгалтерия ред. 3.0

Напомним, что задолженность бывает двух видов:

– кредиторская задолженность (долги вашей организации перед контрагентами)

– дебиторская задолженность (долги контрагентов перед вашей организацией).

Для определения задолженностей ежегодно организации проводят инвентаризацию расчетов.

Какие же долги можно списать?

Чтобы ответить на этот вопрос обратимся к п. 2 ст. 266 НК РФ.

Безнадежными будут признаваться:

• долги с истекшим сроком исковой давности (общий срок исковой давности составляет три года, со дня образования долга, согласно п.1 ст.196 ГК РФ. Однако он может приостанавливаться или прерываться, в таком случае срок исковой давности необходимо начать считать заново и он не может превышать 10 лет со дня образования долга, согласно п. 1 ст. 181 ГК РФ);

• долги ликвидированных организаций, которые исключены из ЕГРЮЛ как недействующие;

• долги, невозможность взыскания которых может установить судебный пристав-исполнитель и вынести решение об окончании исполнительного производства.

Списание просроченной дебиторской задолженности

Списать такую сумму задолженности можно за счет резерва по сомнительным долгам, однако использовать данный резерв можно только в пределах зарезервированных сумм. Если сумма задолженности в течении года превысит резерв, то разницу необходимо отразить в составе внереализационных расходов.

Однако списание долга по истечению срока исковой давности не является аннулированием задолженности. Данная задолженность будет отражаться на забалансовом счете в течение пяти лет с момента списания. Это необходимо для возможности взыскания долга в случае изменения финансового положения должника.

Дебиторская задолженность, признанная безнадежной, списывается на основании инвентаризации расчетов по каждому обязательству, которая производится на основании приказа (распоряжения) руководителя организации.

Перейдем от теории к практике.

Организация ООО «Конфетпром» оказала консультационные услуги в пользу ООО “Вега-транс”, которая, в свою очередь, не выполнила своих обязательств по оплате услуг. В бухгалтерском и налоговом учете ООО «Конфетпром» создало резерв по сомнительным долгам на сумму задолженности. Через три года (по истечении срока исковой давности) задолженность была признана безнадежной (нереальной к взысканию) и списана.

Для начала в программе 1С: Бухгалтерия предприятия ред.3.0 можно провести анализ дебиторской задолженности.

Для этого воспользуемся отчетом «Оборотно-сальдовая ведомость по счету 62.01», находящимся в разделе «Отчеты».

Для наглядности установим настройки отчета по кнопке «Показать настройки».

Проанализировав оборотно-сальдовую ведомость, можно составить документ «Акт инвентаризации расчетов» в разделе «Продажи».

В созданном документе укажите дату акта и организацию, по которой производится инвентаризация расчетов. На вкладке «Счета расчетов» проверьте счета учета. По умолчанию в список включены все счета расчетов с контрагентами.

Далее перейдите на вкладку «Дебиторская задолженность».

По кнопке «Заполнить» автоматически заполнится табличная часть документа дебиторской задолженностью на дату проведения инвентаризации по данным учета.

В колонке «Подтверждено» указывается сумма, на которую есть документальное подтверждение. Если же документальное подтверждение отсутствует заполните колонку «Не подтверждено». В столбце «В т.ч. истек срок давности» отражается сумма просроченной дебиторской задолженности, по которой истек срок исковой давности.

На вкладке «Проведение инвентаризации» установите сроки проведения инвентаризации, согласно документу-основанию («Приказ», «Постановление» или «Распоряжение»), его номер и дату, укажите причину проведения инвентаризации расчетов.

На вкладке «Инвентаризационная комиссия» по кнопке «Добавить» выберите членов комиссии, а также в колонке «Председатель» отметьте флажком председателя комиссии.

На основании проведенного документа можно распечатать: приказ о проведении инвентаризации (ИНВ-22), акт инвентаризации расчетов (ИНВ-17), справку к акту ИНВ-17.

Выведем «Акт инвентаризации расчетов» на печать.

Так как в организации был определен резерв по сомнительным долгам, спишем дебиторскую задолженность за счет него.

Для этого необходимо составить документ «Корректировка долга» в разделе «Продажи». Обратите внимание, что этот документ доступен, только если в программе установлена полная функциональность в разделе «Главное».

На вкладке «Задолженность покупателя (дебиторская задолженность)» заполним табличную часть документа по кнопке «Заполнить» – «Заполнить остатками по взаиморасчетам». Автоматически отразятся остатки взаиморасчетов на дату корректировки по данным учета.

На вкладке «Счет списания» в поле «Счет» указываем счет, на который будет отнесена безнадежная дебиторская задолженность. В нашем случае долг списывается на счет 63 «Резервы по сомнительным долгам». Заполните аналитическую информацию по документу.

Обратите внимание, если у вас отсутствуют резервы по сомнительным долгам, то сумму задолженности необходимо отразить во внереализационных расходах на счете 91.02 «Прочие расходы».

По кнопке можно посмотреть проводки при проведении документа.

Так как списание долга по истечению срока исковой давности не является аннулированием задолженности, и сумма задолженности будет храниться в учете на протяжении пяти лет с момента списания, отразим её на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

Для этого создадим бухгалтерскую операцию в разделе «Операции» – «Операции, введенные вручную».

Для проверки и анализа списания безнадежной дебиторской задолженности можно сформировать отчет «Анализ субконто» в разделе «Отчеты» по контрагенту ООО «Вега-транс».

При истечении пяти лет задолженность списывается с забалансового счета с помощью документа «Операции, введенные вручную».

Так же хотим обратить внимание, что перед списанием задолженности по контрагенту в целях избегания налоговых рисков необходимо провести односторонний взаимозачет задолженности, и только после этого списывать в расходы дебиторскую задолженность (в случае, если она не перекрылась кредиторской).

Списание просроченной кредиторской задолженности

Бывают и обратные ситуации, когда при определенных условиях непогашения задолженность предприятия своим кредиторам переходит в разряд просроченной. И если кредитор не потребовал такой долг в установленный срок в судебном порядке, то происходит списание кредиторской задолженности.

Списание может производиться на основании:

• окончания определенного срока исковой давности, ст. 196 ГК РФ;

• решения кредитора о прощении долга, ст. 415 ГК РФ

• прекращения деятельности кредитора, ст. 419 ГК РФ;

• акта исполнительной власти, когда организации-задолжнику невозможно выполнить свои обязательства, ст. 417 ГК РФ;

• смерти кредитора, если таковым является физическое лицо, ст. 418 ГК РФ.

Рассмотрим пример списания кредиторской задолженности.

Организация ООО «Конфетпром» в 2017 г. заключила договор поставки с ООО «Антикафе Земляника» на общую сумму 10400,00 руб. (в т.ч. НДС 1 586,44 руб.). Договором предусмотрена предварительная оплата товара. Организация ООО «Конфетпром» получила аванс 29.12.2017, однако свои обязательства по передаче товара ООО «Антикафе Земляника» не выполнила.

В течение срока исковой давности кредиторская задолженность учитывалась на балансе, письма от покупателя о возврате аванса не поступали, акты сверки расчетов не подписаны. После истечения срока исковой давности, равного трем годам, по результатам проведенной инвентаризации по итогам 2020 года кредиторская задолженность включена в прочие доходы в бухгалтерском учете и во внереализационные доходы в налоговом учете.

Как и в примере списания дебиторской задолженности можно проверить сумму долга в «Оборотно-сальдовой ведомости по счету 62.02». Затем так же необходимо провести инвентаризацию расчетов в Разделе «Продажи» – «Акты инвентаризации расчетов» по кнопке «Создать». Заполняем документ как и в случае со списанием дебиторской задолженности, но в этот раз заполняем вкладку «Кредиторская задолженность».

Так как отсутствует документальное подтверждение необходимо заполнить колонку «Не подтверждено». Остальные поля заполняем как в первом примере. Проводим документ.

Затем создаем документ «Корректировка долга», заполняем его аналогично примеру заполнения дебиторской задолженности, кроме некоторых различий. Так выбираем списать «Авансы покупателя», выбираем покупателя из списка контрагентов. В табличной части по кнопке «Заполнить» отразим информацию по долгам. В колонке «Сумма НУ» отразим сумму без учета НДС.

На вкладке «Счет списания» необходимо указать счет, на который будет списана кредиторская задолженность – 91.01 «Прочие доходы».

Так же необходимо заполнить аналитику: в поле «Прочие доходы и расходы» необходимо выбрать (если нет, то создать) статью с видом «Списание дебиторской (кредиторской) задолженности» с установленным флажком «Принимается к налоговому учету».

В НУ при определении доходов из них исключаются суммы налогов, предъявленные покупателю, абз.5 п. 1 ст. 248 НК РФ, таким образом НДС, исчисленный и предъявленный покупателю при получении аванса, не включается в доходы при списании кредиторской задолженности по полученным авансам.

Далее спишем сумму НДС, предъявленного покупателю при получении аванса.

Для это воспользуемся документом «Списание НДС» в разделе «Операции» – «Регламентные операции НДС».

В созданном документе указываем дату, организацию. На вкладке «Авансы полученные» заполняем табличную часть документа по кнопке «Заполнить».

На вкладке «Счет списания» необходимо указать счет, на который будет списана кредиторская задолженность – 91.02 «Прочие расходы».

Заполняем аналитику в поле «Прочие доходы и расходы», выбираем (если нет, то создаем) статью с видом «НДС по списанной кредиторской задолженности», не ставим галочку на поле «Принимается к НУ».

Проверяем проводки по созданному документу.

Проводка по дебету счета НЕ.01.9 носит информативный характер.

На субсчетах счета НЕ «Доходы и расходы», не учитываемые в целях налогообложения”, отражаются суммы расходов, не принимаемые к НУ.

При выполнении регламентной операции «Расчет налога на прибыль» на суммы постоянных разниц по НДС с суммы аванса, отраженного в доходах и расходах в БУ при списании кредиторской задолженности будут признаны ПНА и ПНО.

Порядок списания дебиторской задолженности

Списание дебиторской задолженности — операция, которой бухгалтеры занимаются регулярно. Как определить критерии для списания дебиторской задолженности и как правильно ее осуществить, вы узнаете из нашей статьи.

Какую задолженность можно списать

Списать можно не все долги компании, а только те, которые отвечают признакам долга, нереального к взысканию. Понятие безнадежного долга приведено в п. 2 ст. 266 НК РФ. Это долг с истекшим сроком исковой давности, а также долг ликвидированной компании или фирмы, которая исключена из ЕГРЮЛ как недействующая. Кроме того, невозможность получения денег может установить судебный пристав и вынести постановление об окончании исполнительного производства.

Обратите внимание! «Закрытие» ИП не делает его долг безнадежным.

Если денежные средства вам должен индивидуальный предприниматель, вы не можете провести процедуру списания дебиторской задолженности только по причине его исключения из ЕГРИП, поскольку ИП отвечает по долгам всем своим имуществом (письмо Минфина России от 16.09.2015 № 03-03-06/53157). Списание безнадежной дебиторской задолженностикоммерсанта можно только после окончания процедуры банкротства, в случае смерти ИП или вынесения судебным органом решения о невозможности взыскания денег вследствие того, что не удалось установить местонахождение предпринимателя. То есть перед тем как списать дебиторскую задолженность следует убедиться, что сложились для этого указанные выше условия.

Если две компании должны друг другу, прежде всего, надо сделать зачет задолженностей, уменьшив размер дебиторки на сумму долга контрагенту. Если компания-партнер всё равно осталась вам должна, эти деньги признаются нереальными к получению, и можно осуществить списание просроченной дебиторской задолженности.

Итак, вы узнали, что компания-должник обанкротилась (или ее исключили из реестра юрлиц позже 1 сентября 2014 года). В таком случае вы понимаете, что вернуть долг не удастся. Как списать дебиторскую задолженность, по которой заканчивается срок исковой давности?

По общему правилу он равен 3 годам, но может прерываться или приостанавливаться.

Срок исковой давности прерывается, если (п. 20 постановления Пленума Верховного Суда РФ от 29.09.2015 № 43):

- должник принял и расписался в акте сверки;

- прислал письмо — признание долга или просьбу предоставить отсрочку;

- заплатил проценты или неустойку;

- фирмы составили дополнительное соглашение к договору, по которому должник признал свое обязательство.

Прервавшийся срок исковой давности компания должна начать считать заново. Однако он не может превышать 10 лет со дня образования долга (п. 1 ст. 181 ГК РФ).

Срок исковой давности приостанавливается по основаниям, предусмотренным ст. 202 ГК РФ, в частности, на период, когда стороны проводят предусмотренную законом процедуру разрешения спора во внесудебном порядке (процедура медиации, посредничество, административная процедура и т. п.). Также срок давности не течет, пока осуществляется судебная защита нарушенного права (ст. 204 ГК РФ). Когда соответствующие обстоятельства заканчиваюся, срок давности продолжает свое течение (а не отсчитывается заново).

Подробнее о том, как проходит списание дебиторской задолженности с истекшим сроком исковой давности, читайте в статье «Как списать безнадежную дебиторскую задолженность с истекшим сроком исковой давности».

Как документально оформить списание безнадежной дебиторской задолженности

Итак, вы определили, что есть нереальные к получению по перечисленным выше причинам деньги. Для списания дебиторской и кредиторской задолженности нужно составить приказ об инвентаризации долга, а ее результаты занести в форму ИНВ-17. Затем руководитель издает приказ о ликвидации долга фирмы на основании акта инвентаризации и бухгалтерской справки, в которой следует привести размер задолженности, описание ситуации, почему задолженность стала безнадежной, ссылку на номер и дату акта инвентаризации.

ВАЖНО! Списанные долги налоговики проверяют особенно тщательно, поэтому необходимо приложить к акту инвентаризации задолженности историю ее возникновения и документы, подтверждающие реальность сделки: договоры, накладные, счета, акты оказанных услуг, акты сверок, а также основание для признания долга безнадежным (например, выписку из ЕГРЮЛ или постановление судебного пристава).

Списание просроченной дебиторской задолженности в бухгалтерском учете

В бухгалтерском учете создание резерва по сомнительным долгам является обязанностью компании. Она не вправе выбирать, создавать резерв или нет. Не формировать его можно только в случае, если имеется стойкая уверенность в том, что долг будет погашен (письмо Минфина от 27.01.2012 № 07-02-18/01).

Формирование резерва в учете отражается по кредиту счета 63 в корреспонденции со счетом 91.

При списании задолженности за счет резерва делается запись: Дт 63 Кт 62 (76 или другие счета по учету задолженности перед вашей организацией) — списание дебиторской задолженности за счет резерва по сомнительным долгам.

Если долг больше резерва, то разница относится на счет прочих расходов: Дт 91.2 Кт 62 (или другой счет по учету дебиторской задолженности).

Аналогичной проводкой (Дт 91.2 Кт 62) списывают задолженность, которая стала безнадежной внезапно и не резервировалась (например, контрагента ликвидировали, и фирма узнала об этом уже по факту ликвидации).

Списанный долг в течение 5 лет следует учитывать по дебету счета 007 в полной сумме. И только по истечении этого срока он списывается окончательно.

Хранить документы, подтверждающие факт списания дебиторской задолженности, для целей бухучета нужно не менее 5 лет со дня списания просроченной задолженности перед вашей компанией. На счете 007 должен вестись аналитический учет в разрезе каждого контрагента.

О нюансах списания дебиторской задолженности в различных ситуациях подробно рассказано в Готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Списание дебиторской задолженности в налоговом учете

Списать в расходы нереальную к получению дебиторку могут только организации, считающие налог на прибыль методом начисления. Соответственно, упрощенцы и плательщики ЕНВД учесть безнадежный долг в расходах не могут (письмо Минфина России от 13.11.2007 № 03-11-04/2/274). Индивидуальные предприниматели на ОСНО также не вправе провести процедуру списания дебиторской задолженности.

В отличие от бухгалтерского учета в налоговом формирование резерва по сомнительным долгам — это право, а не обязанность организации. То есть для целей налогообложения алгоритм ликвидации дебиторки зависит от того, был ли создан резерв для сомнительных долгов. Если он есть, то предприятие осуществляет списание дебиторской задолженности за счет резерва, а непокрытую резервом часть долга относит на внереализационные расходы.

Все подробности по списанию безнадежной дебиторской задолженности за счет резерва по сомнительным долгам изложены в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Если резерв не сформирован, то списание дебиторки производится на внереализационные расходы. Расход признается по мере наступления даты самого раннего события:

- истек срок исковой давности;

- в реестре юрлиц появилась запись о прекращении работы должника;

- поступили документы от судебных приставов.

Подтверждающие документы для целей налогового учета следует хранить не менее 4 лет.

Если вы заплатили аванс поставщику, а затем признали этот долг безнадежным, то принятый к вычету НДС нужно восстановить.

Однако в этом вопросе есть определенные нюансы, изучить которые можно в нашей статье «Как учитывать суммы НДС при списании дебиторской задолженности».

ВАЖНО! Если компания приняла решение признать долг физического лица безнадежным и после списания дебиторской задолженности отнести его на расходы, нужно перечислить с суммы задолженности налог на доходы физических лиц. С точки зрения чиновников, в этом случае физлицо получает выгоду от экономии на расходах, а агентом по НДФЛ должна выступить компания. Об этом, в частности, пишут Минфин России в письме от 19.03.2018 № 03-04-06/16933 и ФНС России в разъяснении от 31.12.2014 № ПА-4-11-27362.

Итоги

Процесс списания дебиторской задолженности несложен, но строго регламентирован. Его нарушение чревато претензиями налоговых инспекторов и доначислением налога на прибыль либо штрафов за ошибки в учете. Поэтому перед тем как списать дебиторскую задолженность, убедитесь, что проведена инвентаризация и издан соответствующий приказ.

Однако все же советуем не увеличивать расходы предприятия путем списания дебиторской задолженности и приложить максимум усилий для ликвидации дебиторки контрагента, предложив ему, например, рассрочку или реструктуризацию долга.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Порядок списания дебиторской и кредиторской задолженности

Одной из задач финансового управления в организациях является списание задолженностей.

Задолженность — это критерий оценки денежных отношений между контрагентами. Она бывает кредиторской или дебиторской. Может происходить между организацией и банком, страховым фондом, инвестиционной компанией или другим хозяйствующим субъектом или физическим лицом.

Что из себя представляет каждый вид задолженности, в каких случаях и в какие сроки происходит списание — читайте в статье.

Списание кредиторской задолженности с истёкшим сроком давности

Кредиторская задолженность — это ситуация, при которой организация должна определённую сумму денег кому-либо: юрлицу, индивидуальному предпринимателю или работнику. Такая задолженность подлежит списанию, если имеет истекший срок исковой давности или организация исключена из ЕГРЮЛ.

Цель списания кредиторской задолженности

Если в учёте фигурирует не списанная кредиторская задолженность, у которой истёк срок исковой давности, это грозит компании рядом проблем:

- искажение фактической информации о состоянии имущества и обязательств фирмы перед кем-либо;

- не списанную вовремя накопленную величину налоговая служба отнесёт к доходам компании и увеличит налог на прибыль;

- компании придётся уплатить штраф за нарушение налогового законодательства.

Что такое срок исковой давности

Срок исковой давности — это время, за которое кредитор взыскивает долг с дебитора в принудительном порядке. В соответствии со статьёй 196 Гражданского кодекса РФ, общий срок данного взыскания составляет три года.

Начало срока определяется моментом нарушения дебитором своих обязательств. Если установка момента нарушения не представляется возможным, срок начинается с момента предъявления требований кредитора.

Течение срока исковой давности может приостанавливаться на шесть месяцев. Это происходит по следующим причинам:

- непреодолимая сила препятствует предъявлению иска;

- ответчик или истец находятся в составе Вооружённых Сил РФ, которые переведены на военное положение;

- правительство установило отсрочку на данный срок исковой давности ;

- регулирующие законы конкретных отношений приостановили действие или утратили силу.

Перерыв срока исковой давности происходит в тот момент, когда должник возвращает часть суммы долга. После этого время срока обнуляется и считается заново.

Срок исковой давности восстанавливается в судебном порядке. В таком случае причины пропуска должны быть уважительны и связаны с личностью истца:

- тяжёлая болезнь;

- беспомощное состояние;

- неграмотность и т.п.

Таким образом, срок долга может растягиваться и составлять дольше трёх лет, указанных в законодательстве. Бухгалтер не может списать задолженность как просроченную за данный период.

Документы

Обязанность компании — отслеживать течение срока кредиторской задолженности.

Списание долга необходимо проводить в том месяце, в котором этот срок истёк.

Далее бухгалтер должен пересчитать налог на прибыль за весь период после срока исковой давности. Списанный долг включается в доход компании и подаётся в ФНС с уточнённой декларацией.

Провести списание необходимо следующим образом:

- сравнить данные сальдо и баланса в расчётах ведомостей;

- оформить неунифицированный акт, который отражён в нормативных документах организации или использовать форму ИНВ-17;

- сделать бухгалтерскую справку с указанием данных для проводки: реквизиты договора, акт выполненных работ, накладные, срок давности и сумма долга;

- создать приказ на списание просроченного долга.

Кредитор обязан хранить вышеперечисленные документы в течение пяти лет после списания.

Проводки

Согласно приказу Минфина России от 06.05.1999 года, сумма кредиторской задолженности признаётся прочими поступлениями и отражается в Счёте 91 и на его субсчетах.

Добровольное возвращение просроченной задолженности проводят по Дт91 Кт76, Кт60. Возврат средств контрагенту по Дт76 Кт50, Кт51.

Выводы

- Списать кредиторскую задолженность можно только на основании истёкшего срока исковой давности.

- Долг учитывается в статье доходов компании, поэтому после списания налог на прибыль пересчитывают.

- Срок исковой давности может составлять более трёх лет, указанных в законодательстве.

- Списание необходимо проводить в месяц истечения срока долга и хранить документы об операции пять лет.

- При списании кредитуется Счёт 91 «Прочие доходы и расходы».

Списание дебиторской задолженности

Дебиторская задолженность — это ситуация, при которой кто-либо должен организации определённую денежную сумму.

Необходимо выявить проблемный расчёт и провести анализ на возможность истребования долга. Если возврат средств невозможен, то задолженность списывается.

В каких случаях списывают дебиторскую задолженность

Существует три законных причины списания задолженности. Их подтверждает документация сторонних организаций, данные которых отражаются в бухгалтерском и налоговом учёте.

Причины списания следующие:

- Организация не может решить в судебном порядке вопрос о взыскании долга с дебитора, так как срок исковой давности истёк.

- Государственный орган подписал акт пристава о невозможности взыскания.

- Дебитор прекратил свою организационную деятельность. Основанием для списания является запись в ЕГРЮЛ о ликвидации юрлица.

Также дебиторская задолженность списывается, если судебные расходы при взыскании, превышают сумму долга. Часто, в таких случаях сумма долга не крупная.

Источники списания

Когда долг признаётся безнадёжным или нереальным к взысканию, его списывают за счёт специального резерва по сомнительным долгам. Покрыть убытки таким образом могут только те компании, которые используют метод начисления выручки по отгрузке.

Порядок формирования регулирует ст. 266 Налогового кодекса РФ. Сумма резерва определяется по результатам инвентаризации налогового периода и зависит от срока долга:

- списание полной суммы происходит, если срок задолженности превышает 90 дней;

- если срок от 45 до 90 дней — сумма резерва составляет 50% от дебиторского долга.

- задолженность не включается в сумму резерва, если срок долга менее 45 дней.

Если у компании нет резерва или сумма долга превышает запланированные показатели, то задолженность списывают как внереализационные расходы.

Ещё одним источником списания является чистая прибыль. Бухгалтер не вправе самостоятельно принимать решение о включении долга в счёт заработанной выручки. Такое заключение даёт руководство компании.

Бухгалтерский учёт списания дебиторской задолженности

Если у контрагента есть и кредиторская, и дебиторская задолженность, необходимо провести взаиморасчёт для выявления суммы списания.

Отслеживание и фиксацию срока исковой давности производят в таких документах, как:

- акты выполненных работ и товарно-транспортные накладные, подтверждающие взаимодействие;

- акты сверок;

- письменные и электронные обращения с призывами и ответами о погашении долга;

- платёжно-расчётные документы.

Формирование проводки бухгалтерского учёта зависит от источника списания, и формируется по следующим формам:

- резерв по сомнительным долгам — Дт63 Кт60, Кт62, Кт76;

- прочие расходы — Дт 91-2 Кт60, Кт62, Дт76;

- списание за счёт чистой прибыли — Дт 84.

Списанный долг остаётся на забалансовом счёте 007 и списывается через пять лет.

Налоговый учёт списания дебиторской задолженности

Дебиторскую задолженность списывают по таким же причинам, как и кредиторскую:

- Организация не может решить в судебном порядке вопрос о взыскании долга с дебитора, так как срок исковой давности истёк.

- Государственный орган подписал акт пристава о невозможности взыскания.

- Дебитор прекратил свою организационную деятельность. Основанием для списания является запись в ЕГРЮЛ о ликвидации юрлица.

Задолженность признаётся безнадёжной и списывается в счёт резерва сомнительных долгов или внереализационных расходов. После проведения документов требуется перерасчёт НДС.

Если дебитором является физическое лицо, то оплата комиссий подлежит обложению налогов и учитывается как иные доходы с кодом 4800.

Если организация использует УСН, то дебиторскую задолженность в налоговом учёте не ведут.

В бухгалтерском учёте документы о дебиторской задолженности хранятся четыре года.

Выводы

- Списать дебиторскую задолженность необходимо на основании истёкшего срока давности или решения судебных приставов.

- Перед списанием необходимо провести взаиморасчёты с контрагентом.

- Списание происходит в счёт резерва сомнительных долгов или внереализационных расходов.

- Списание долга за счёт чистой прибыли принимается общим решением руководства организации.

- Организации, которые используют УСН с кассовым методом расчёта доходов, отражают дебиторскую задолженность только в бухгалтерском учёте.

Заключение

Списание задолженностей ведёт к финансовым потерям для кредитора. Поэтому важно отслеживать срок исковой давности и не допускать списаний в счёт чистой прибыли. В финансовых сервисах личного кабинета продукции Астрал Отчёт 5.0,Астрал Отчёт 4.5 и 1С-Отчётность возможно провести оценку стоимости компании. Результат оценки покажет, есть ли у организации кредиторская и дебиторская задолженность, что позволяет кредиторам истребовать долг, избежав неоправданных финансовых потерь.

Списание кредиторской и дебиторской задолженности в 1С 8.3

В ходе деятельности любой организации возникают долги.

Это может быть наш долг перед другими контрагентами — кредиторская задолженность. Это может быть долг других контрагентов перед нами — дебиторская задолженность. Не всегда мы должны долги возвращать, и не всегда долги возвращают нам. В таких случаях задолженность списывается.

Рассмотрим, как выполнить списание задолженности 1С 8.3 Бухгалтерия.

Порядок списания задолженности

Создание акта инвентаризации

Перед списанием задолженности необходимо сверить остатки по взаиморасчетам с контрагентами, выявить сомнительные долги, найти различия в бухгалтерском и налоговом учете.

Для этих целей в программе используется документ “Акт инвентаризации расчетов”. Документ можно открыть в меню “Покупки” и “Продажи”:

Рассмотрим, как работать с документом.

Получите понятные самоучители по 1С бесплатно:

1. Вначале указываются дата инвентаризации и организация.

2. На закладке “Счета расчетов” флажками отмечаются счета, по которым будет заполняться документ:

3. При нажатии кнопки “Заполнить” автоматически заполняются закладки “Дебиторская задолженность” и “Кредиторская задолженность” информацией о долгах в разрезе контрагентов:

В колонке “Подтверждено” отображаются суммы, по которым есть подтверждающие документы. Если таких документов нет, колонку следует очистить, сумму перенести в колонку “Не подтверждено”.

В колонке “В т.ч. истек срок давности” вручную указываются суммы просроченного долга.

4. На закладке “Проведение инвентаризации” указывается период инвентаризации, документ и причина:

5. На закладке “Инвентаризационная комиссия” указываются члены комиссии по проведению инвентаризации:

Документ проводок не делает. При нажатии на кнопку “Печать” можно вывести печатные формы:

- Акт инвентаризации расчетов (ИНВ-17).

- Приказ о проведении инвентаризации (ИНВ-22).

Корректировка долга

После проведения инвентаризации создается документ “Корректировка долга”. Документ можно открыть в меню “Покупки” и “Продажи”:

1. Указывается организация и дата, выбирается вид операции “Списание задолженности”.

2. Далее нужно выбрать один из вариантов, что нужно списать:

- Задолженность покупателя.

- Авансы покупателя.

- Задолженность поставщику.

- Авансы поставщику.

3. После выбора варианта списания указывается контрагент, по которому нужно выполнить операцию.

4. Документ заполняется автоматически по кнопке “Заполнить”.

5. На закладке “Счет списания” указывается счет, на который нужно списать долг и необходимую аналитику.

По кнопке “Провести” документ сохраняется и формируются проводки.

Рассмотрим примеры списания задолженности для различных ситуаций.

Списание кредиторской задолженности при ликвидации организации

Организация провела инвентаризацию расчетов и обнаружила, что у нее есть кредиторская задолженность перед контрагентом База “Продукты” в размере 23 600 р. Выяснилось, что контрагент ликвидирован и долг можно списать. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

На закладке “Кредиторская задолженность” в колонке “Не подтверждено” укажем сумму долга.

2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”. В поле “Списать” укажем вариант “Задолженность поставщику”:

Указываем поставщика и нажимаем “Заполнить”. Автоматически заполнится закладка “Задолженность поставщику (кредиторская задолженность)”. На закладке “Счет списания” укажем счет 91.01 “Прочие доходы”:

Посмотрим проводки документа:

Списание кредиторской задолженности по авансам

Покупатель сделал предоплату за услугу в нашу организацию. В результате услуга не была оказана, осталась кредиторская задолженность перед покупателем. Покупатель вернуть аванс не просил, со временем истек срок исковой давности. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

На закладке “Кредиторская задолженность” в колонке “Не подтверждено” укажем сумму в колонках “Не подтверждено” и “В т.ч. истек срок давности”. Сумму в колонке “Подтверждено” очищаем.

2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”.

В поле “Списать” укажем вариант “Авансы покупателя”:

Указываем покупателя и нажимаем “Заполнить”. Автоматически заполнится закладка “Авансы покупателя (кредиторская задолженность)”. На закладке “Счет списания” укажем счет 91.01 “Прочие доходы”:

Посмотрим проводки документа:

Списание безнадежной дебиторской задолженности

Организация оказала услуги покупателю. Покупатель услуги не оплатил, задолженность признали безнадежной, ее нужно списать. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

В колонке “В т.ч. истек срок давности” указываем сумму просроченного долга. 2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”.

В поле “Списать” укажем вариант “Задолженность покупателя”:

Указываем покупателя и нажимаем “Заполнить”. Автоматически заполнится закладка “Авансы покупателя (дебиторская задолженность)”. На закладке “Счет списания” укажем счет 91.02 “Прочие расходы”:

Если имеется резерв по сомнительным долгам, то долг списывается на счет 63. Если долг больше резерва, остатки списываются на счет 91.02.

Посмотрим проводки документа:

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Безнадежная дебиторская задолженность: списание, проводки, бухгалтерский и налоговый учет

При участии Наталья Никитченко

Списать безнадежную задолженность не так просто, как кажется. Сначала нужно провести инвентаризацию и понять, какие долги безнадежны, а какие нет. Потом разобраться, что можно включить в резерв, а что нельзя. Для этого придется посчитать выручку и разбить долги на три группы. Что делать дальше, читайте в нашей статье.

Что такое безнадежная дебиторская задолженность

Это сумма, которую покупатели (клиенты или иные контрагенты) не вернули, и которую невозможно взыскать.

Провести сверку взаиморасчетов с контрагентами через интернет Подать заявку

Безнадежный долг не нужно путать с сомнительным. Под определение «сомнительной» попадает задолженность, не погашенная в закрепленные договором сроки и не обеспеченная гарантиями (п. 70 Положения по ведению бухучета, утв. приказом Минфина от 29.07.98 № 34н). Похожая формулировка приведена и в Налоговом кодексе.

Получается, сомнительный долг хоть и просрочен, но шансы на взыскание еще остались. А вот безнадежный взыскать, скорее всего, никогда не удастся.

Какие долги считаются безнадежными

Согласно пункту 2 статьи 266 НК РФ, к безнадежной задолженности относятся суммы, по которым:

- истек срок исковой давности (в общем случае он равен трем годам; ст. 196 ГК РФ);

- обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации компании;

- есть постановление судебного пристава-исполнителя об окончании исполнительного производства в следующих случаях: отсутствует возможность получить данные о должнике (о местонахождении его самого, его имущества, наличия у него денег); у должника отсутствует имущество, которое можно взыскать, и все принятые меры по его отысканию оказались безрезультатными;

- должником является физлицо, признанное банкротом, освобожденным от дальнейшего исполнения требования кредитора.

Как списать дебиторскую задолженность

В налоговом учете (НУ) есть два способа: списать безнадежную «дебиторку» сразу на убытки, либо создать резерв и за счет него погашать долги.

В бухгалтерском учете (БУ) выбора нет: организация обязательно должна сформировать резерв сомнительных долгов. И далее использовать его для погашения задолженности, нереальной ко взысканию.

ВАЖНО

Бывают ситуации, когда на первый взгляд долг кажется безнадежным, но списать его в НУ нельзя. Например, когда компания-должник исключена из ЕГРЮЛ по инициативе налоговиков из-за несданной отчетности и отсутствия операций по банковским счетам. В Минфине полагают, что при подобных обстоятельствах оснований для списания дебиторской задолженности нет. Нужно ждать, пока истекут три года исковой давности. И только после этого списывать долг (подробнее об этой и других ситуациях см. «Семь случаев, когда дебиторскую задолженность нельзя признать безнадежной»).

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС Отправить заявку

Документы для списания дебиторской задолженности

Чтобы погасить в учете безнадежную «дебиторку», надо сначала провести ее инвентаризацию. Чаще всего это делают в конце года, перед составлением баланса. Но можно и в любое другое время (п. 2.1 Методических рекомендаций, утв. приказом Минфина от 13.06.95 № 49). Например, по итогам квартала, полугодия или 9 месяцев.

Необходимо оформить документы:

- Приказ о проведении инвентаризации (унифицированная форма № ИНВ-22).

- Акт, в котором зафиксировано состояние расчетов с покупателями и прочими дебиторами (унифицированная форма № ИНВ-17).

- Информация о дебиторах: наименование, сумма долга, дата его появления и другое (приложение к форме № ИНВ-17).

Указанные формы утверждены приказом Минфина № 49 и постановлением Госкомстата от 18.08.98 № 88.

СПРАВКА

Использовать унифицированные формы не обязательно. Организация вправе разработать собственные бланки и отражать в них результаты инвентаризации.

По итогам инвентаризации бухгалтер спишет нужную сумму. Для этого потребуется оформить приказ директора и бухгалтерскую справку, где подробно отражены все вычисления. Также понадобятся бумаги по сделке с должником: договоры, накладные, платежки и проч. Если срок исковой давности прерывался, нужны подтверждающие бумаги, в частности, акты сверки и письма.

Обмениваться с контрагентами юридически значимой «первичкой» через интернет Входящие бесплатно

Списание безнадежной дебиторской задолженности в налоговом учете

Если ООО создает резерв по сомнительным долгам

Сразу оговоримся: речь идет о тех, кто платит налог на прибыль и применяет метод начисления. При кассовом методе создание резерва не предусмотрено (подп. 7 п. 1 ст. 265 НК РФ).

Следует совершить ряд действий.

Во-первых, определить, какая выявленная при инвентаризации задолженность является сомнительной. Это суммы, которые возникли в связи с реализацией товаров (работ, услуг), если они не погашены в установленные договором сроки и не обеспечены залогом, поручительством, банковской гарантией (п. 1 ст. 266 НК РФ). Под данное определение не подходит аванс, перечисленный продавцу, даже если поставка так и не состоялась. Не подходят и штрафы за несоблюдение сроков оплаты. Предоплата и санкции в резерв не включаются.

Во-вторых, сомнительные долги следует разделить на три группы (п. 4 ст. 266 НК РФ; см. табл.).

Деление просроченных долгов на группы в зависимости от срока их появления

Группа

Срок возникновения задолженности

Какую часть долга можно включить в резерв

свыше 90 календарных дней

от 45 до 90 календарных дней включительно

до 45 календарных дней

В-четвертых, проверить, чтобы величина резерва не превышала 10% доходов от реализации. Для расчета следует брать выручку за налоговый период, по итогам которого создается резерв. Если бухгалтер формирует его по итогам отчетного периода, действует следующее правило. Резерв должен укладываться в лимит, равный большей из величин: 10% выручки за предыдущий налоговый период или 10% выручки за текущий отчетный период.

В-пятых, отнести величину резерва на внереализационные расходы.

Пример 1

ООО «Лучик» создает в налоговом учете резерв по сомнительным долгам. По состоянию на 30 июня 2021 года проведена инвентаризация, которая выявила просроченную «дебиторку» на сумму 600 тыс. руб.

Срок ее возникновения лежит в промежутке от 45 до 90 календарных дней. Значит, она относится ко второй группе, и 50% можно включить в резерв. Бухгалтер посчитал, что к резерву допустимо отнести 300 тыс. руб.(600 000 руб. × 50%).

Выручка от реализации по данным НУ за полугодие 2021 год составила 2 млн 800 тыс. руб. Поэтому резерв не может превышать 280 тыс. руб.(2 800 000 руб. × 10%).

По итогам полугодия 2021 года бухгалтер списал 280 000 руб. на внереализационные расходы.

Далее необходимо поступать следующим образом. Как только задолженность из сомнительной превратится в безнадежную, ее нужно погасить за счет резерва. При этом величина резерва уменьшится, а новые расходы не появятся.

Пример 2

По состоянию на 30 июня 2021 года резерв по сомнительным долгам ООО «Лучик» составил 280 тыс. руб.

В июле 2021 года часть задолженности в размере 50 тыс. руб. перешла в разряд безнадежной, поскольку организация-дебитор была ликвидирована. В результате величина резерва составила 230 тыс. руб.(280 000 — 50 000). Никаких расходов в связи с этим в налоговом учете не возникло.

На последнее число каждого отчетного (налогового) периода следует проводить корректировку. Нужно сравнивать две величины. Первая — вновь созданный резерв. Вторая — неиспользованная часть резерва, сформированного по итогам предыдущего периода. Если первая величина меньше второй, разница включается во внереализационные доходы текущего периода. Если первая величина больше второй, разница включается в расходы (п. 5 ст. 266 НК РФ). При этом лимит отчислений, равный 10%, по-прежнему должен соблюдаться.

Пример 3

По состоянию на 30 сентября 2021 года «дебиторка» ООО «Лучик» составила 550 тыс. руб. (600 тыс. руб. выявлено на 30 июня, из них 50 тыс. руб. списано в июле).

К концу III квартала данная задолженность перешла в первую группу со сроком возникновения более 90 календарных дней. Значит, «Лучик» может включить ее в резерв в объеме 100%.

Выручка от реализации по данным НУ за 9 месяцев 2021 год составила 5 млн руб. Поэтому резерв не может превышать 500 тыс. руб.(5 000 000 руб. × 10%).

Бухгалтер сравнил 500 тыс. руб. с неиспользованным резервом, созданным по итогам предшествующего периода (230 тыс. руб.). Первая цифра больше второй. Значит, в НУ «Лучика» необходимо показать расходы 270 тыс. руб.(500 000 — 230 000).

Если ООО не создает резерв по сомнительным долгам

Этот вариант учета очень простой. Если в ходе инвентаризации выявлено, что та или иная сумма «дебиторки» перешла в разряд безнадежной ко взысканию, организация списывает ее на внереализационные расходы.

Добавим, что указанное правило не применяется при УСН. «Упрощенщики» не вправе включать сомнительную дебиторскую задолженность в расходы (см. «« Упрощенщики» не могут учесть в составе расходов суммы сомнительной дебиторской задолженности »).

Бухгалтерский учет дебиторской задолженности

Согласно пункту 70 Положения по ведению бухучета, в БУ обойтись без резерва по сомнительным долгам нельзя. При этом порядок его создания не установлен. Поэтому каждая компания должна самостоятельно разработать этот порядок и утвердить в учетной политике (см. «Учетная политика организации: образцы на 2021 год, как составить, примеры» ). На практике чаще всего выбирают такой же способ, как и в налоговом учете.

ВНИМАНИЕ

Существует отличие норм бухгалтерского и налогового учета. В БУ в резерв по сомнительным долгам необходимо относить любую просроченную «дебиторку». А в НУ — только связанную с реализацией товаров, работ, услуг.

Подготовить, проверить и сдать бухгалтерскую отчетность в ИФНС через интернет Сдать бесплатно

Проводки по списанию дебиторской задолженности

Создание резерва отражается по кредиту счета 63 «Резервы по сомнительным долгам» и дебету счета 91 «Прочие доходы и расходы».

Списание долга за счет резерва — это проводка по дебету счета 63 и кредиту счета 62 «Расчеты с покупателями и заказчиками» (либо кредиту счета 76 или 60).

Пример 4

По состоянию на 30 июня 2021 года на балансе ООО «Лучик» числилась сомнительная задолженность по расчетам с покупателями в сумме 280 тыс. руб. Бухгалтер создал резерв и сделал проводку:

ДЕБЕТ 91 КРЕДИТ 63

– 280 000 руб. — просроченная задолженность включена в резерв;

В июле 2021 года часть долга в размере 50 тыс. руб. стала безнадежной. Появилась проводка:

ДЕБЕТ 63 КРЕДИТ 62

– 50 000 руб. — безнадежный долг списан за счет резерва.

ВАЖНО

Погашение «дебиторки» не означает ее ликвидацию. Ведь остается шанс, что по истечении срока исковой давности контрагент все же вернет деньги. По этой причине долги следует учитывать на забалансовом счете в течение пяти лет с момента списания. И только если организация-дебитор ликвидирована, учет безнадежной задолженности можно приостановить.