Основные изменения налогового законодательства в 2022 году

В подписях, выданных организации в 2022 году и позже, владельцем сертификата ключа проверки можно указывать только саму организацию и того, кто действует от ее имени без доверенности. Как правило, это гендиректор. Получить подпись можно будет только в ФНС (в т.ч. через ее доверенных лиц).

Обычные работники не вправе владеть сертификатом такой подписи. Они смогут подписывать служебные документы личными электронными подписями по доверенности от организации. Личные подписи физлица получают в коммерческих удостоверяющих центрах.

Если коммерческий удостоверяющий центр получил аккредитацию в 2021 году, то выданную им подпись можно применять и в 2022 году, если срок действия не истек. Потом оформлять подпись нужно в ФНС.

Квалифицированные сертификаты от других центров в 2022 году не действуют.

Не позднее 1 марта нужно сдать годовой 6-НДФЛ с данными из 2-НДФЛ

Федеральный закон от 29.09.2019 N 325-ФЗ

Приказ ФНС России от 15.10.2020 N ЕД-7-11/753@

Начиная с отчета за 2021 год сведения о доходах физлица (прежняя справка 2-НДФЛ) нужно подавать в составе расчета 6-НДФЛ.

С 1 января уведомления о праве сотрудника на вычет инспекции будут передавать работодателям

Федеральный закон от 20.04.2021 N 100-ФЗ

В 2022 году работодатели продолжат предоставлять социальные и имущественные вычеты. Однако уведомление о праве на вычет им будет направлять сама инспекция (после обращения к ней работника). Документ выдается в формате pdf.

К доходам 2022 года можно будет применять новый социальный вычет – на физкультурно-оздоровительные услуги. Организации предоставляют такой вычет в обычном порядке: на основании заявления работника и уведомления из инспекции.

С 1 января изменят правила расчета налога при оплате работодателем путевок

Федеральный закон от 17.02.2021 N 8-ФЗ

Компенсация стоимости путевки не будет облагаться НДФЛ, даже если расходы на нее учли при расчете налога на прибыль. Если за год работнику выдали несколько путевок, освобождение действует только для первой.

Кроме того, не будет облагаться НДФЛ компенсация путевок для детей сотрудников в возрасте до 18 лет (до 24 лет – для обучающихся очно). В 2021 году возрастной лимит – 16 лет.

СТРАХОВЫЕ ВЗНОСЫ И ПЕРСУЧЕТ

С 1 января добавят основания для внеочередной подачи СЗВ-СТАЖ

Федеральный закон от 26.05.2021 N 153-ФЗ

Обычно СЗВ-СТАЖ нужно сдавать не позднее 1 марта. Однако, если застрахованное лицо подало заявление на страховую или накопительную пенсию, срок сокращен до 3 дней.

С 2022 года в сокращенный срок нужно будет сдавать форму и в тех случаях, когда подано заявление:

– на срочную пенсионную выплату;

– единовременную выплату средств пенсионных накоплений.

Кроме того, уточнят, что срок считается с даты обращения застрахованного лица либо со дня поступления запроса от ПФР.

С 1 января организации общепита получат льготу по страховым взносам

Федеральный закон от 02.07.2021 N 305-ФЗ

МСП, которые вправе применять освобождение от НДС по услугам общепита, смогут использовать пониженные тарифы взносов, если среднесписочная численность их работников не превысит 1 500, а не 250 человек, как в 2021 году.

РАСЧЕТЫ С СОТРУДНИКАМИ

С 1 февраля при удержании из зарплаты нужно учитывать минимальный доход

Федеральный закон от 29.06.2021 N 234-ФЗ

Должнику дадут право подать приставам заявление о сохранении ежемесячного дохода в размере прожиточного минимума. При наличии иждивенцев гражданин сможет попросить суд защитить от взыскания более значительную сумму. Ограничение не касается исполнительных листов на взыскание алиментов, возмещение вреда здоровью, вреда в связи со смертью кормильца, а также возмещение ущерба от преступления.

Если с заявлением все в порядке, пристав зафиксирует в постановлении требование сохранить минимальных доход. Это должны учитывать работодатели при удержании денег из зарплаты.

С 1 января больничные листки по умолчанию будут электронными

Федеральный закон от 30.04.2021 N 126-ФЗ

Медорганизации полностью перейдут на оформление электронных листков нетрудоспособности. Застрахованному лицу по его желанию могут предоставить выписку из электронного больничного.

В законе указано, что бумажные бланки больничных выдают в отдельных случаях (пока их не определили).

При каждом изменении статуса электронного листка нетрудоспособности (открыт, продлен, закрыт, аннулирован) работодатели будут получать автоматические сообщения от ФСС (http://www.fss16.ru/index.php?name=News&op=article&sid=1244). Согласия работника для этого не нужно.

НАЛОГ НА ИМУЩЕСТВО, ТРАНСПОРТНЫЙ НАЛОГ, ЗЕМЕЛЬНЫЙ НАЛОГ

С 1 сентября сообщать об участках и автомобилях, которые инспекторы не учли, нужно по новой форме

Приказ ФНС России от 18.06.2021 N ЕД-7-21/574@

Поправки связаны с созданием федеральной территории “Сириус”.

Напомним, передавать сведения за прошедший год следует в период с сентября по декабрь.

Не позднее 30 марта нужно сдать декларацию по налогу на имущество на новом бланке

Приказ ФНС России от 18.06.2021 N ЕД-7-21/574@

Среди изменений стоит отметить скорректированные штрихкоды. Остальные правки имеют технический характер, они связаны с созданием федеральной территории “Сириус”.

С 1 января действуют формы заявлений о льготах по имущественным налогам

Приказ ФНС России от 09.07.2021 N ЕД-7-21/646@

Приказ ФНС России от 18.06.2021 N ЕД-7-21/574@

Чтобы заявить льготу по объектам, которые облагаются налогом на имущество по кадастру, потребуется заполнить специальное заявление. Такой порядок связан с отменой деклараций по “кадастровой” недвижимости. О разъяснениях ФНС по переходу на новые правила см. в нашем материале.

Кроме того, с 1 января меняется форма заявления о льготе по транспортному и земельному налогам. Поправки несущественные, связаны с созданием федеральной территории “Сириус”.

С 1 января действует форма заявления об уничтожении зданий и помещений

Приказ ФНС России от 16.07.2021 N ЕД-7-21/668@

Заявление подается, чтобы с начала месяца гибели или уничтожения объекта на него перестали начислять налог на имущество. К заявлению можно приложить подтверждающие документы (например, справку органа государственного пожарного надзора, акт обследования объекта кадастровым инженером, уведомление о завершении сноса объекта капитального строительства).

По результатам рассмотрения заявления инспекция направит уведомление о прекращении исчисления налога либо сообщение об отсутствии оснований для этого.

С 1 января вводят единые сроки уплаты налога на имущество и авансов по нему

Федеральный закон от 02.07.2021 N 305-ФЗ

По всей стране будут действовать следующие сроки уплаты:

– для налога – не позднее 1 марта следующего года;

– для авансовых платежей – не позднее последнего числа месяца, следующего за отчетным периодом.

С 1 января организации общепита получат льготу по НДС

Федеральный закон от 02.07.2021 N 305-ФЗ

С 2022 года при определенных условиях от НДС будут освобождены услуги общепита в ресторанах, кафе, закусочных, столовых и т.д., а также при выездном обслуживании. Освобождение не распространяется на реализацию продуктов отделами кулинарии розничных продавцов или организациями и ИП, которые занимаются заготовками либо розничной торговлей.

НАЛОГ НА ПРИБЫЛЬ

С 1 января учесть затраты на путевки станет проще

Федеральный закон от 17.02.2021 N 8-ФЗ

Работодатель сможет учитывать в расходах по налогу на прибыль затраты на санаторно-курортное лечение, даже если:

– договор заключили напрямую с санаторием, а не через туроператора или турагента;

– работодатель компенсирует затраты родителям, супругам или детям работников.

Сейчас работодатель должен заключать договор строго с туроператором или турагентом. По турпутевкам это условие сохраняют.

С 1 января уточняют правила расчета амортизации при реконструкции

Федеральный закон от 02.07.2021 N 305-ФЗ

При реконструкции первоначальная стоимость будет изменяться независимо от размера остаточной стоимости основных средств. Аналогичное правило действует при достройке, дооборудовании, модернизации, техническом перевооружении, частичной ликвидации и т.д. Подобные разъяснения ранее выпускал Минфин. Теперь подход закрепляют в кодексе.

Кроме того, будет предусмотрен порядок амортизации для случая, когда в результате реконструкции, модернизации или технического перевооружения срок полезного использования ОС не увеличился. Организация должна применять норму амортизации, которую определили по первоначально установленному сроку полезного использования. Эту позицию разделяет Минфин.

С 1 января продолжит действовать ограничение на перенос убытка

Федеральный закон от 02.07.2021 N 305-ФЗ

50-процентное ограничение на учет убытков прошлых лет продлили до конца 2024 года. По прежней редакции временный порядок можно было применять по 31 декабря 2021 года.

Напомним, с 1 января 2017 года уменьшить базу по налогу на прибыль на убытки прошлых лет можно не более чем на 50%. Исключение составляют базы по некоторым специальным ставкам.

Не позднее 31 марта нужно сдать декларацию по УСН на новом бланке

Приказ ФНС России от 25.12.2020 N ЕД-7-3/958@

По сравнению с прежней формой можно выделить такие новшества:

– с титульного листа убрали код по ОКВЭД;

– ввели код признака налоговой ставки. Его приводят в разд. 2.1.1 и 2.2. Если налогоплательщик применяет общие ставки, то в поле отражают код “1”, если повышенные – “2”. Напомним, при небольшом превышении лимита по доходам или работникам с 2021 года можно остаться на УСН, но ставки больше;

– в разд. 2.1.1 и 2.2 появилась новая строка для обоснования ставки по закону субъекта РФ.

ОНЛАЙН-КАССЫ, ПРОСЛЕЖИВАЕМОСТЬ И МАРКИРОВКА

С 1 ноября в систему “Честный знак” нужно будет передавать сведения об обороте и списании промаркированной воды

Постановление Правительства РФ от 31.05.2021 N 841

Для упакованной воды наступит очередной этап введения обязательной маркировки. С 1 ноября 2022 года участников оборота обяжут передавать сведения об обороте и обо всех случаях вывода из оборота (не только о розничной продаже).

С 1 сентября вступят в силу новые требования по маркировке молочной продукции и упакованной воды

Постановление Правительства РФ от 15.12.2020 N 2099

Постановление Правительства РФ от 31.05.2021 N 841

Участников оборота молочной продукции обяжут сообщать в систему “Честный знак” сведения об обороте и обо всех случаях вывода из оборота (не только о розничной продаже). Это касается:

Продавцов упакованной воды обяжут передавать сведения о розничной продаже в систему “Честный знак”. О других случаях оборота продукции и вывода ее из оборота потребуется сообщать с 1 ноября 2022 года. Это касается и природной минеральной, и другой упакованной питьевой воды.

С 1 июня в систему “Честный знак” нужно передавать сведения о розничной продаже молочной продукции длительного хранения

Постановление Правительства РФ от 15.12.2020 N 2099

В июне для молочной продукции со сроком хранения более 40 суток (помимо сыров и мороженого) наступит очередной этап введения обязательной маркировки. Участников оборота обяжут передавать сведения о розничной продаже в систему “Честный знак”. О других случаях оборота продукции и вывода ее из оборота потребуется сообщать с 1 сентября 2022 года.

С 20 апреля отменят послабление по оформлению кассовых чеков при курьерской доставке

Постановление Правительства РФ от 08.07.2021 N 1139

До этого дня в кассовом чеке можно не указывать код маркированного товара при покупках:

– по образцам или дистанционно;

– через юрлиц и ИП, которые оказывают курьерские услуги или услуги почтовой связи, связанные с доставкой товара конечным потребителям по поручению продавца;

– в вендинговых автоматах.

С 1 марта корректируют правила маркировки обуви

Постановление Правительства РФ от 01.09.2021 N 1459

При производстве обуви в РФ ввод в оборот больше не будет связан с моментом, когда производитель принял продукцию на баланс. Вместо этого станут учитывать дату подачи уведомления о вводе в оборот.

С 1 марта при ввозе товаров из стран ЕАЭС в систему маркировки надо будет передавать больше сведений.

С 1 марта производители и импортеры питьевой воды должны будут маркировать продукцию

Постановление Правительства РФ от 31.05.2021 N 841

Требования коснутся упакованной питьевой воды (код 2201 по ТН ВЭД, коды 11.07.11.120, 11.07.11.130, 11.07.11.140 по ОКПД2). Для минеральной воды маркировка обязательна с 1 декабря 2021 года.

Производителям придется наносить средства идентификации на продукцию и подавать в систему “Честный знак” сведения об их нанесении и вводе товаров в оборот.

С 2 февраля запретят перерегистрировать кассы из списка моделей, для которых планируется обновление под формат 1.2

Письмо ФНС России от 09.07.2021 N АБ-4-20/9702@

По закону с 6 августа при регистрации кассы или замене накопителя продавцы маркированной продукции могут применять только формат 1.2. Но такое оборудование в реестре ККТ появилось 26 июля, поэтому правила немного смягчили. Так, если касса не работает с форматом 1.2, но находится в списке ФНС с планируемой поддержкой этого формата, ее можно перерегистрировать не позднее 1 февраля 2022 года.

Напомним: модели кассовых аппаратов, которые не поддерживают формат 1.2 и для которых нет обновления, можно продолжать применять, если не истек срок действия ключа фискального признака.

С 20 января в систему “Честный знак” нужно передавать сведения о розничной продаже молочной продукции

Постановление Правительства РФ от 15.12.2020 N 2099

Для молочной продукции со сроком хранения не более 40 суток, а также сыров и мороженого наступит очередной этап введения обязательной маркировки. С 20 января продавцов обяжут передавать сведения о розничной продаже в систему “Честный знак”. О других случаях оборота продукции и вывода ее из оборота потребуется сообщать с 1 сентября.

С 1 января истекает отсрочка по требованию сдавать уведомление об остатках непроданных товаров

Постановление Правительства РФ от 01.07.2021 N 1108

При введении прослеживаемости для розничных продавцов было предусмотрено послабление – право не направлять уведомление по товарам, которые отвечают всем следующим условиям:

– товар приобретен до 8 июля и предназначен для реализации физлицам-потребителям или самозанятым;

– товар будет продан к 1 января 2022 года. Если к этому моменту реализовать товар не получится, на него нужно подать уведомление об остатках.

БУХГАЛТЕРСКИЙ УЧЕТ И ОТЧЕТНОСТЬ

С 1 января вводятся новые ФСБУ

Приказ Минфина России от 16.10.2018 N 208н

ФСБУ 25/2018 “Бухгалтерский учет аренды” появился в конце 2018 года, но использовать его было необязательно. Однако отчетность за 2022 год нужно будет составлять уже по новым правилам.

Кроме того, с отчетности 2022 года надо применять ФСБУ 6/2020 “Основные средства” и 26/2020 “Капитальные вложения”. С января также действует ФСБУ 27/2021 “Документы и документооборот в бухгалтерском учете”.

С 1 января введут электронные транспортные накладные

Федеральный закон от 02.07.2021 N 336-ФЗ

Постановление Правительства РФ от 21.12.2020 N 2200

С 2022 года в Уставе автомобильного транспорта появятся положения об электронных перевозочных документах. Формат транспортной накладной установит ФНС.

Сформированные документы нужно будет направлять в специальную информационную систему. Ее создание планируют завершить к концу 2021 года.

С 1 января вводят принцип “одного окна” при сдаче бухотчетности

Транспортный налог: ставки, льготы, сроки, расчет

Транспортный налог — один из имущественных налогов. Платят его владельцы транспортных средств. Рассказываем, какой транспорт облагается налогом, какие бывают льготы, как платить налог и что будет, если его не платить.

Кто платит транспортный налог

Платить транспортный налог должны компании, предприниматели и граждане без статуса ИП, на которых зарегистрированы транспортные средства.

Обязанность платить налог возникает сразу после государственной регистрации транспорта и прекращается после его снятия с учета. До тех пор, пока компания или ИП не поставят транспорт на учет на свое имя, они не будут считаться плательщиком транспортного налога.

Если владелец зарегистрированного транспорта не пользуется им — например, передал его по доверенности либо транспорт простаивает или на консервации, — владелец все равно уплачивает налог.

Если компания передала свой автомобиль в аренду, она остается плательщиком транспортного налога.

Кому не нужно платить транспортный налог

Если транспортное средство не зарегистрировано, платить транспортный налог не нужно. Например, не должна платить налог компания-правопреемник, которая получила транспорт в ходе реорганизации, но не перерегистрировала его на себя.

Еще не платят налог, если транспорт угнан, уничтожен, конфискован или изъят за долги — даже если такие транспортные средства зарегистрированы на владельца.

Налоговая узнает, что транспорта нет у налогоплательщика по его заявлению, к которому он прикладывает подтверждающие документы. Если документов нет, то налоговая сама запросит их, например, в полиции или у приставов.

За какой транспорт нужно платить налог

Виды транспортных средств, за которые нужно платить транспортный налог, перечислены в статье 358 налогового кодекса. Например, это автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, катера, моторные лодки, гидроциклы.

Некоторые виды транспорта освобождены от уплаты налога — это легковые автомобили для инвалидов, промысловые морские и речные суда, а также зарегистрированные на сельскохозяйственных производителей тракторы, самоходные комбайны всех марок, молоковозы.

Налоговые льготы

Федеральных льгот по транспортному налогу нет. Региональные льготы могут установить законодательные органы субъектов РФ: например, в Москве — Мосгордума, в Санкт-Петербурге — Заксобрание.

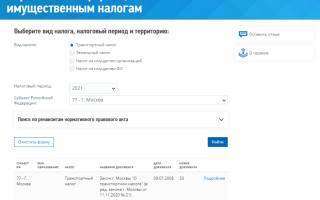

Чтобы узнать, действует ли в регионе льгота, нужно на сайте налоговой службы зайти в раздел «Справочная информация о ставках и льготах по имущественным налогам». Там выбрать транспортный налог, год и регион.

В сервисе можно проверить, есть ли в вашем регионе льгота по транспортному налогу и каким документом она установлена

Общая формула для расчета транспортного налога

За предпринимателя транспортный налог рассчитывает налоговая и присылает ему уведомление с суммой к уплате. Компании рассчитывают налог самостоятельно.

Годовую сумму налога определяют по формуле:

Налоговой базой по транспортному налогу считают:

- мощность двигателя в лошадиных силах — для транспортных средств с двигателями, кроме воздушных судов с реактивными двигателями;

- валовую вместимость, указанную в судовых документах, — для водных несамоходных (буксируемых) транспортных средств;

- паспортную статистическую тягу реактивного двигателя в килограммах силы — для воздушных судов с реактивными двигателями;

- единицу транспортного средства — для остальных водных и воздушных транспортных средств.

Налоговую базу определяют отдельно по каждому транспортному средству.

Налоговые ставки зависят от категории транспортного средства, а в случае с автомобилем — еще от мощности двигателя. Основные ставки перечислены в налоговом кодексе. Региональные законы могут предусматривать другие ставки, увеличенные или уменьшенные, но не более чем в десять раз.

Узнать ставку транспортного налога в регионе можно на сайте налоговой службы.

На балансе компании из города Первоуральска Свердловской области числится грузовой автомобиль с мощностью двигателя 155 л. с. Ставка транспортного налога для этой категории транспортных средств составляет 14,7 ₽ за 1 л. с.

Повышающий коэффициент для дорогостоящих автомобилей. Перечень автомобилей, по которым налог за 2021 год рассчитывают с повышающими коэффициентами, опубликован на сайте Минпромторга. Там же будет опубликован список на 2022 год, на время написания статьи его еще нет.

Коэффициент владения транспортным средством

Бывает, что автомобилем владеют не весь год. В этом случае сумму транспортного налога рассчитывают по числу полных месяцев регистрации транспортного средства.

Месяц постановки на учет считают полным, если транспортное средство зарегистрировано до 15-го числа включительно. А месяц снятия с учета — если регистрация прекращена после 15-го числа.

Не нужно рассчитывать и платить транспортный налог в таких случаях:

- если зарегистрировали и сняли с учета автомобиль одним днем;

- зарегистрировали и сняли с учета в период с первого по 15-е число одного месяца;

- зарегистрировали после 15-го числа одного месяца и сняли с учета до 15-го числа следующего.

Покажем на примере, как рассчитать размер транспортного налога.

Компания «Альфа» из города Первоуральска Свердловской области купила грузовой автомобиль с мощностью двигателя 155 л. с. и 10 февраля 2021 года зарегистрировала его в ГИБДД.

Получается, грузовик был зарегистрирован в компании в течение восьми месяцев: февраль, март, апрель, май, июнь, июль, август, сентябрь. Февраль считаем полным месяцем, потому что автомобиль зарегистрирован до 15-го числа, а сентябрь — потому что снят с учета после 15-го числа.

Транспортный налог с учетом коэффициента использования: 155 л. с. × 14,7 ₽/л. с. × 8 мес. / 12 мес. = 1519 ₽.

Как и куда платить транспортный налог

Налоговый период по транспортному налогу — календарный год.

Отчетные периоды у компаний — первый, второй и третий кварталы. Налог платят раз в год или четыре раза в год. Это зависит от того, установлены ли отчетные периоды в регионе.

Если в регионе установлены отчетные периоды, в течение года компания должна рассчитывать авансовые платежи и перечислять их каждый квартал. Смотреть нужно в региональном законодательстве. Например, такие периоды есть в Московской области, поэтому здесь нужно платить налог четыре раза в год.

Чтобы узнать сумму авансового платежа, нужно годовой налог разделить на четыре.

Если отчетные периоды не установлены, транспортный налог нужно рассчитывать и платить один раз в год. Например, так делают в Свердловской области.

Сроки уплаты. Транспортный налог нужно перечислить не позднее 1 марта года, следующего за истекшим годом.

Авансовые платежи перечисляют не позднее последнего числа месяца, следующего после истекшего квартала. Например, налог за первый квартал 2022 года уплачивают до 4 мая 2022 года, так как 30 апреля — выходной, ближайший рабочий день — 4 мая.

В 2022 году авансовые платежи с учетом выходных дней платят:

- за первый квартал — до 4 мая;

- за второй квартал — до 1 августа;

- за третий квартал — до 31 октября.

Предприниматели всегда платят налог один раз в год до 1 декабря по уведомлению из налоговой. Авансовые платежи по транспортному налогу они не перечисляют.

Куда уплачивать транспортный налог

| Вид транспорта | Место уплаты налога |

|---|---|

| Автотранспорт | По месту госрегистрации |

| Мотоциклы | По месту госрегистрации |

| Воздушный транспорт | По местонахождению компании — собственника воздушного судна |

| Водные суда | По месту госрегистрации |

| Маломерные суда | По месту нахождения компании |

Декларацию по транспортному налогу подавать не нужно. Компании сами рассчитывают и перечисляют налог в бюджет, а налоговая контролирует правильность уплаты по сведениям из ГИБДД или иного регистрирующего органа. Результаты своих расчетов инспекция отразит в сообщении.

Несвоевременная уплата или неуплата налога

Если транспортный налог и авансовые платежи были перечислены позже срока, налоговая может начислить пени.

Пени компании за просрочку посчитают так:

- до 30 дней — в размере 1/300 ставки ЦБ РФ;

- от 31-го дня — 1/300 ставки ЦБ РФ, действующей в период 30 дней + 1/150 ставки ЦБ РФ, действующей с 31-го дня.

Пени ИП посчитают в размере 1/300 ставки ЦБ РФ за каждый день просрочки независимо от ее величины.

Штраф будет за неуплату или неполную уплату налога — 20% от суммы неуплаченного налога. Если налоговая докажет, что неуплата произошла умышленно, то штраф возрастет до 40%. Для ИП такого штрафа нет, так как сумму налога считает ФНС.

Оштрафовать организацию могут только за неуплату или неполную уплату налога по итогам года. На сумму неуплаченных авансовых платежей штрафы не начисляют.

Подписка на новое в

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как работать с самозанятыми в 1С

Пошаговая инструкция, как вести учет и формировать документы в 1С, чтобы не пришлось удерживать НДФЛ и платить страховые взносы с выплат самозанятым

Налог на имущество организаций: ставки, сроки, расчет, льготы

Налог на имущество организации — один из региональных налогов. Его расчет и форма отчетности зависят от налогового режима компании. Расскажем, как платить и отчитываться по этому налогу

Земельный налог

Земельный налог платят компании и ИП — владельцы земельных участков. Сдавать декларации по налогу не нужно, но компаниям расчет платежей придется фиксировать в специальной бухгалтерской справке

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Транспортный налог-2022: для водителей готовят важные изменения

Об изменении порядка начисления повышенного транспортного налога за так называемые «роскошные» автомобили заговорили еще в прошлом году. Повышенный налоговый коэффициент установили для машин стоимостью выше 3 млн рублей еще в 2014. С тех пор планку не пересматривали. Тем временем цены на автомобили выросли почти в 2 раза, согласно данным аналитического агентства «Автостат».

Сейчас потенциальные параметры, которые могут определить применение повышающих коэффициентов изучает целый ряд профильных ведомств, в частности, Минпромторг, Минфин и ФНС. Данные по новым начислениям стоит ждать в марте 2022 года.

Налог на роскошь и мощность

Минпромторг совместно с Минфином и ФНС предложил связать расчет налога на роскошь для автомобилей с мощностью мотора и годом выпуска, сообщает РИА «Новости».

«Ведется проработка вопроса по установлению зависимости применения повышающих коэффициентов от нескольких параметров, указанных в регистрационных данных транспортных средств, в частности речь идет о годе выпуска и мощности транспортного средства», — объяснили в Минпромторге.

Новости 24 января Транспортный налог-2022. Дорогие авто предложили разделить на 2 категории

Транспортный налог 20 января Налоги-2022: сколько придется заплатить за владение машиной

Такие изменения обеспечат более объективный расчет и минимизируют спорные ситуации, возникающие при администрировании транспортного налога, полагают в ведомстве.

Разделение авто на категории

Эксперты «Банкавто» считают, что просто поднять ценовую планку автомобилей для применения повышающих коэффициентов при исчислении транспортного налога будет неэффективно. Более эффективным вариантом, по мнению специалистов, будет разделение дорогих машин стоимостью выше 3 млн рублей на две категории — массовые и люксовые, пишет РИА «Новости».

Например, как считают эксперты, самый большой коэффициент должны получить «новые Bugatti», которые стоят действительно дорого. А все модели Hyundai (даже если они стоят больше 3 млн) должны остаться в рамках обычного налога. В случае с BMW, которая имеет широкий модельный ряд с разными ценниками, эксперты предложили ввести градацию для каждой из моделей.

Повышение планки

Депутаты фракции ЛДПР внесли на рассмотрение Госдумы законопроект, который предполагает повышение минимального уровня стоимости автомобиля для начисления повышенного налога. Авторы документа предлагают облагать налогом на роскошь автомобили дороже 4 млн рублей.

” />

Повышенный налоговый коэффициент установили для машин стоимостью выше 3 млн рублей еще в 2014. С тех пор планку не пересматривали. (Фото: Shutterstock)

Ранее похожие изменения предлагала Ассоциация европейского бизнеса (АЕБ). В организации считают, что ценовая планка, по достижении которой машина попадает под эту категорию, должна быть увеличена до 6 млн рублей.

Помимо этого, весной этого года РОАД направлял в Минпромторг письмо с просьбой рассмотреть вопрос об увеличении пороговых значений стоимости автомобилей, подлежащих налогообложению с повышенным коэффициентом транспортного налога. Базовый диапазон с 3-5 млн рублей дилеры попросили поднять до 5-7 млн.

Как считается налог сейчас

Сейчас владельцы машин из списка роскошных автомобилей платят транспортный налог c повышающим налоговым коэффициентом. Список попадающих под эту категорию машин Минпромторг обновляет ежегодно. В реестр стали попадать иномарки среднего ценового сегмента. В частности, Kia Stinger GT, Kia Mohave, Toyota Highlander, Mazda CX-9, Nissan Murano, Nissan Pathfinder, Peugeot Traveller, Skoda Kodiaq и другие.

Владельцы автомобилей от 3 до 5 млн рублей должны платить транспортный налог с коэффициентом 1,5. Налог на автомобили возрастом один-два года рассчитывается с коэффициентом 1,3, а возрастом в два-три года — 1,1. Сумма налога также зависит от региона.

Обновленный транспортный налог. Что уже изменилось и чего еще ждать Версия для печати

Транспортный налог мы скоро не узнаем. Дело осложняется тем, что нововведения вступают в силу не сразу, а постепенно. Причем часть нововведений в НК уже заработала. Не пропустите важные даты!

Что уже изменилось

Ввели единый реестр сведений о ТС

С 2.07.2021 заработало правило: для расчета налога ИФНС берет мощность двигателя из учрежденного единого реестра сведений о характеристиках налогооблагаемых ТС. Далее отправляет сообщение владельцу транспорта.

Актуализировали перечень необлагаемых ТС

В перечень ТС, которые не облагаются налогом, теперь входят моторные лодки с двигателем мощностью не свыше 5 лошадиных сил, которые были зарегистрированы до 25.05.2012, и весельные лодки.

Узнавать о сумме транспортного налога можно экстерриториально

Если захотели узнать, какой налог вам насчитала ИФНС, можно обратиться за этим в любую налоговую. Не обязательно идти именно туда, где стоите на учете. Такая возможность стартовала 02.08.2021.

В любом случае, придется подать заявление о выдаче сообщения об исчисленной сумме налога. Сообщение налоговая выдаст в срок не позднее пяти дней со дня получения вашего заявления (п. 5 ст. 363 Налогового кодекса).

Если компания ликвидирована, ждать придется не месяц, как раньше, а три.

Норма по перерасчету налога на ТС

Вступили в действие с 1.07.2021 изменения в законодательстве, которые раскрывают нюанс возникновения перерасчета. Если новая исчисленная сумма налога будет больше той, что уже была уплачена налогоплательщиком согласно уведомлению налоговой инспекции, то перерасчет не будет произведен.

Эта норма направлена на соблюдение законных интересов добросовестных налогоплательщиков, своевременно оплативших налоговое уведомление. Аналогичное условие применяется с 2019 года в отношении перерасчета по земельному налогу и налогу на имущество физических лиц.

Какие изменения еще грядут

Налог на водные и воздушные ТС будем считать по-новому

С 1.01.2022 налог по водным и воздушным ТС, которые находятся в общей долевой собственности, будем считать пропорционально доле каждого собственника. Равными долями — если объект налогообложения в общей совместной собственности.

Льготникам скорректируют порядок расчета

С 1.01.2022, если у налогоплательщика изменится право на льготу, налог будем считать с использованием коэффициента.

Он рассчитывается как отношение числа полных месяцев, когда право на льготу отсутствовало, к числу календарных месяцев в налоговом периоде. Месяц возникновения и месяц прекращения права принимаются за полный месяц.

Стало понятно, что делать с уничтоженными и изъятыми ТС

С 1.01.2022 при изъятии транспорта по суду или гибели (уничтожении) ТС налог перестаем считать с первого числа того месяца, когда ТС изъяли (уничтожили). Чтобы ИФНС налог больше не считала, подаем заявление в любую налоговую инспекцию. Заявление заполняется рукописным способом чернилами черного цвета или с использованием программного обеспечения, предусматривающего при распечатывании Заявления вывод двумерного штрих-кода, либо через личный кабинет налогоплательщика в электронной форме. Физлица могут подавать заявления в ИФНС или в МФЦ — на выбор.

На ответ у ИФНС — 30 рабочих дней. Если понадобятся доказательства, налоговая запросит дополнительные данные и может продлить срок, но не больше, чем на 30 дней.

Регионам дадут право устанавливать свой порядок применения льгот

Из-за пандемии в 2020м году потребовалось ввести дополнительные меры поддержки бизнеса. В частности, на региональном уровне для некоторых категорий налогоплательщиков были введены льготы по налогу на имущество организаций и транспортному налогу.

С 2022 это право узаконено полностью — с 1 января наступающего года регионы получат возможность самостоятельно решать, каким будет порядок применения льгот по налогу на транспорт.

Транспортный налог в Москве

Как работаем и отдыхаем в 2022 году ?

Калькулятор транспортного налога

Ставки транспортного налога в г. Москве

| Наименование объекта налогообложения | Ставка (руб.) на 2021 год |

|---|---|

| Автомобили легковые | |

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры | |

| до 20 л.с. (до 14,7 кВт) включительно | 7 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 15 |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы | |

| до 110 л.с. (до 80,9 кВт) включительно | 15 |

| свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно | 26 |

| свыше 200 л.с. (свыше 147,1 кВт) | 55 |

| Грузовые автомобили | |

| до 100 л.с. (до 73,55 кВт) включительно | 15 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 26 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 38 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 55 |

| свыше 250 л.с. (свыше 183,9 кВт) | 70 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу | 25 |

| Снегоходы, мотосани | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства | |

| до 100 л.с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Яхты и другие парусно-моторные суда | |

| до 100 л.с. (до 73,55 кВт) включительно | 200 |

| свыше 100 л.с. (свыше 73,55 кВт) | 400 |

| Гидроциклы | |

| до 100 л.с. (до 73,55 кВт) включительно | 250 |

| свыше 100 л.с. (свыше 73,55 кВт) | 500 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 200 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 250 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 200 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 2000 |

Примечание к таблице: приведены значения в г. Москве на 2016, 2017, 2018, 2019, 2020, 2021, 2022 года. Для выбора ставок по конкретному году воспользуйтесь селектором.

Столица России — крупнейший субъект РФ по размеру собираемого транспортного налога. Более 27 миллиардов рублей ежегодно приносят 2,9 миллиона плательщиков, подчиняющиеся требованиям закона города Москвы № 33 от 9.07.2008 г.

Начисление и сроки уплаты налога для организаций

Большинство регионов России предусматривают необходимость внесения авансовых платежей для плательщиков из числа ЮЛ. В Москве исключения нет.

Расчет суммы предприятия производят самостоятельно, учитывая следующие множители:

- ставка;

- налоговая база;

- доля в праве;

- повышающих коэффициент;

- период владения (количество месяцев/12);

- предоставленная льгота.

Оплата производится без учета дробных долей рубля, с использованием математических правил округления.

Срок уплаты транспортного налога для юрлиц в 2022 году:

- за 2021 год — не позднее 1 марта 2022 года

- за 1 квартал 2022 года — не позднее 2 мая 2022 года

- за 2 квартал 2022 года (6 месяцев) — не позднее 1 августа 2022 года

- за 3 квартал 2022 года (9 месяцев) — не позднее 31 октября 2022 года

- за 4 квартал и весь 2022 год — не позднее 1 марта 2023 года

Правила и сроки оплаты налога для физических лиц

Жители Московской области могут не производить расчет суммы налога самостоятельно. Достаточно дождаться налогового уведомления от ФНС. Данный документ представляет собой детализацию начислений по каждому ТС, принадлежавшему плательщику в минувшем году.

Проверить корректность указанных сведений, можно используя формулу умножения с теми же множителями, что были перечислены для ЮЛ.

Крайний срок оплаты налога для граждан — 1 декабря. В том случае, если средства не будут зачислены своевременно, на всю сумму ежедневно будут начисляться пени.

Срок уплаты транспортного налога для физлиц в 2022 году:

- за 2021 год — не позднее 1 декабря 2022 года

- за 2022 год — не позднее 1 декабря 2023 года

Примите во внимание: в соответствии с п.7 ст. 6.1. НК РФ если последний день срока приходится на выходной, то днём окончания срока считается ближайший следующий за ним рабочий день.

Льготы для юридических лиц

Оплата транспортного налога обязательна для всех владельцев транспорта. Однако ряду организаций, соответствующих требованиям закона, предоставлена возможность применять нулевую ставку:

- ЮЛ, осуществляющим пассажироперевозки в городе;

- УК и резидентам ОЭЗ на территории города.

Льготы для физических лиц

Граждане, зарегистрированные в Москве, также имеют право на получение льготных условий оплаты транспортного налога, при условии принадлежности к следующим группам:

Имущественные налоги — 2022: отмена деклараций и другие послабления

Изменения затронули все три имущественных налога: транспортный, земельный и на имущество организаций. Поправки оформлены Федеральным законом от 02.07.2021 № 305-ФЗ, большинство из них вступит в силу с января 2022 года.

Что и когда меняется — кратко в таблице

Изменения в имущественные налоги утверждены Федеральным законом от 02.07.2021 № 305-ФЗ. Часть из них уже вступила в силу, а часть начнет действовать только в 2023 году. Для удобства мы свели все поправки в таблицу.

Подробнее об изменениях в каждом налоге можно прочитать в соответствующих разделах ниже.

- Льготы по налогу могут предоставляться организациям без заявления — на основании сведений, имеющихся у ИФНС, с перерасчетом налога за все время действия льготы.

- Можно вернуть налог за 2020 год, уплаченный за весельные лодки и моторки с двигателем не выше 5 л. с.

- Не надо платить налог за 2021 год за весельные лодки и моторки с двигателем не выше 5 л. с., даже если они зарегистрированы в ГИМС.

- По ТС в долевой собственности налог платится в полном размере каждым из сособственников

- Во всех регионах налог за 2021 год нужно перечислить не позднее 1 марта.

- Во всех регионах авансовые платежи нужно перечислять не позднее последнего числа месяца, следующего за отчетным периодом.

- Можно не платить налог с первого числа месяца, в котором произошла гибель объекта, при условии уведомления об этом ИФНС.

- Если «кадастровая» недвижимость принадлежит нескольким лицам, налог надо считать пропорционально доле каждого собственника.

- Для получения льготы в отношении «кадастровых» объектов в ИФНС следует подать заявление.

- В отношении «кадастровых» объектов, по которым не подано заявление о льготе, ИФНС обязана предоставить льготу на основании собственных данных — с даты возникновения соответствующей льготы.

- При появлении или прекращении права на льготу в течение года налог рассчитывается с учетом коэффициента исходя из количества месяцев действия льготы

- С водных и воздушных ТС налог платится каждым из сособственников пропорционально доле (при общей собственности — в равных долях). С автомобилей в долевой собственности налог по-прежнему платится в полном размере каждым из сособственников.

- При появлении или прекращении права на льготу в течение года налог рассчитывается с учетом коэффициента исходя из количества месяцев действия льготы.

- Можно не платить налог с первого числа месяца, в котором произошло изъятие ТС, при условии уведомления налогового органа

- Организации на УСН не должны представлять налоговую декларацию по имуществу.

- Налогоплательщики на ОСН и ЕСХН не включают в декларацию сведения об объектах, облагаемых по кадастровой стоимости, и не сдают декларацию, если у них нет других объектов налогообложения, кроме «кадастровых».

- ИФНС пришлет сообщение об исчисленной сумме налога. Если сумма отличается от рассчитанной организацией самостоятельно, нужно представить в ИФНС пояснения и документы или погасить недоимку

Налог на имущество организаций

1. Единый срок платежа. Для всей страны установят единые сроки уплаты налога на имущество организаций и авансовых платежей по нему:

- налог — не позднее 1 марта следующего года;

- авансовые платежи — не позднее последнего числа месяца, следующего за отчетным периодом.

Поскольку эти изменения вступят в силу уже в январе, им будет подчиняться, в том числе и уплата налога за 2021 год. А значит, заплатить его организации должны будут не позднее 1 марта 2022 года.

2. Декларации. Полностью отменять декларации пока не стали, но уже с отчета за 2022 год организации смогут не включать в них сведения о недвижимости, облагаемой по кадастровой стоимости.

Отдельно отметили, что если у компании есть только объекты, облагаемые по кадастровой стоимости, декларацию она не сдает. Исключений для движимых основных средств, сведения о которых включаются в раздел 4, не установлено. Это означает, в частности, что организации на УСН будут полностью освобождены от деклараций (п. 2 ст. 346.11 НК РФ).

3. Порядок расчета налога. В связи с отменой деклараций налогоплательщик сам рассчитывает сумму налога по кадастровой недвижимости и перечисляет ее в бюджет. Инспекторы направляют организациям сообщения об исчисленной сумме налога и, если данные расходятся, предлагают представить пояснения и документы либо погасить недоимку.

4. Льготы. Еще одно следствие отмены декларирования «кадастровых» объектов — новый порядок заявления о льготах. Правила аналогичны тем, что уже действуют по земельному и транспортному налогам: в ИФНС нужно подать заявление о предоставлении льготы. Если этого не сделать, льгота все равно будет, но только если сведения о ней поступили в ИФНС из других источников. При этом прямо предусмотрена обязанность ее предоставления «задним числом» — начиная с периода, когда у налогоплательщика возникло право на льготу.

Есть еще два решения для нестандартных ситуаций:

- Если право на льготу возникает или пропадает не с 1 января, а в течение года, рассчитывать налог нужно с применением коэффициента, определяемого исходя из количества полных месяцев действия льготы. При этом месяцы возникновения и прекращения права на льготу при расчете всегда принимаются за полные.

- Если «кадастровая» недвижимость принадлежит нескольким лицам, налог надо считать пропорционально доле каждого собственника.

Напомним, что эти правила — также как и заявительный порядок льготирования — начнут применяться с 1 января 2022 года.

5. Уничтожение имущества. В НК РФ закрепят, что налог можно не платить с первого числа месяца, в котором произошла гибель объекта. Только надо уведомить об этом ИФНС — заявление можно будет подать в любую инспекцию по выбору налогоплательщика, а форма, формат и порядок его заполнения утверждены Приказом ФНС от 16.07.2021 № ЕД-7-21/668@. Послабление вводится с 2022 года.

Транспортный налог

1. Льготы. Организации смогут получить льготу, даже если не подали соответствующее заявление в ИФНС. Как и в случае с налогом на имущество, инспекторы должны будут дать льготу на основании имеющихся у них сведений. В том числе и «задним числом». Эта поправка будет применяться к налогу и авансовым платежам за 2021 год.

2. Налог с весельных лодок и маломощных моторок. Устранили неясность по налогу с весельных лодок и моторных лодок с двигателем мощностью не свыше пяти лошадиных сил, которые были зарегистрированы в ГИМС по старым правилам. Отныне в НК РФ прямо говорится: зарегистрированные весельные и моторные лодки объектом обложения не признаются. Причем поправка действует с налогового периода 2020 года, так что уплаченный налог по таким объектам можно будет вернуть или зачесть.

3. Налог с водных и воздушных транспортных средств, находящихся в общей собственности. Если собственность долевая, налог предписывается платить пропорционально долям. А если совместная (к примеру, супружеская), то сумма налога делится между собственниками в равных долях. Эти поправки начнут применяться с января 2022 года.

В отношении автомобилей подобного правила в НК РФ по-прежнему нет. При этом с отменой налоговой декларации отпали основания для расчета налога исходя из доли владения, как это было предусмотрено п. 5.17 Порядка заполнения декларации по транспортному налогу. Получается, что введением этой поправки, законодатель подтвердил: по автомобилям каждый из сособственников должен платить налог в полном размере.

4. Расчет налога при появлении или прекращении права на льготу в течение года. Правила аналогичны тем, которые действуют для налога на имущество: сумма определяется с учетом коэффициента исходя из количества месяцев действия льготы. Месяц появления или прекращения льготы всегда берется за полный. Изменения начнут действовать с января 2022 года.

5. Налог с изъятого транспорта. В НК РФ официально закрепили возможность не платить налог по изъятому транспорту. Обязанность по уплате прекращается с первого числа месяца, в котором изъяли ТС, при условии уведомления налоговой. Это новшество начнет применяться в 2022 году.

Земельный налог

1. Льготы. Как и по другим налогам, льготы могут применять на основании данных ИФНС без заявления от организации. Эти изменения уже вступили в силу и дают возможность получить льготы «задним числом», а значит, применимы и к текущим налоговым платежам.

2. Земельные участки, приобретенные организациями для жилищного строительства. Напомним, что по таким участкам налог уплачивается с повышающим коэффициентом — 2 или 4 в зависимости от срока строительства. Из формулировки в НК РФ не было понятно, с какого момента вести отсчет «срока строительства», из-за этого постоянно возникали судебные разбирательства. Теперь в НК РФ прямо указали: при применении повышающих коэффициентов все сроки считаются с даты государственной регистрации прав на земельные участки. Новый порядок расчета применяется, начиная с налога за 2022 год.

А.Е. Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.