Пошаговая инструкция по получению имущественного вычета

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

Размер вычета

Один из самых популярных налоговых вычетов — это вычет на приобретение жилья, который состоит из трех частей и применяется к расходам на:

- новое строительство или приобретение на территории РФ жилья (долей в нем), земельных участков под него;

- на погашение процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически израсходованным на новое строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него;

- на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) займов (кредитов) на строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него.

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Максимальная сумма на новое строительство или приобретение жилья составляет 2 млн руб. При этом у налогоплательщика с 2014 г. появилась возможность получить налоговый вычет не с одного, а с нескольких объектов жилой недвижимости, но при этом максимальная сумма расходов останется неизменной — 2 млн руб. согласно пп. 1 п. 3 ст. 220 НК РФ. Сюда же можно отнести и стоимость ремонта квартиры, если по договору жилая недвижимость была приобретена без отделки (пп. 5 п. 3 ст. 220 НК РФ). Поскольку сейчас активно развивается сфера ипотечного кредитования недвижимости, то государственный орган так же не оставил без внимания затраты на погашение процентов по кредитам или целевым займам и определил максимальный размер по таким расходам — 3 млн руб. Это регламентирует п. 4 и 8 ст. 220 НК РФ.

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Есть два способа:

- разово, на всю сумму уплаченного НДФЛ за прошлый период;

- ежемесячно, не удерживая НДФЛ из доходов.

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

- заполнить новую декларацию онлайн;

- отправить декларацию, ранее заполненную в подходящей программе (например, в «1С»);

- скачать программу для заполнения декларации.

Заполняем 3-НДФЛ онлайн

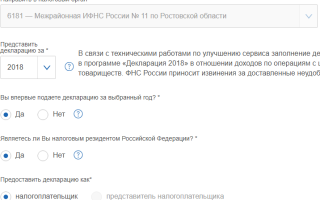

При заполнении декларации онлайн попадаем на первую страницу, на которой необходимо указать номер налогового органа, в котором вы зарегистрированы, и ответить на вопросы о составлении декларации. Около каждого вопроса есть подсказки, которые помогут дать правильный ответ.

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Как подать на налоговый вычет за покупку квартиры через Госуслуги

Когда гражданин покупает себе квартиру или другое жилое помещение (неважно, в ипотеку или за свои деньги), он имеет право получить налоговый вычет — это возможность вернуть себе уплаченный подоходный налог. Принцип следующий: тот, кто работает по трудовому договору и получает зарплату, платит налог на доходы физических лиц (НДФЛ) — обычно это 13%. Государство признает, что человек работал, платил налоги и купил себе что-то полезное, и разрешает вычесть из налогооблагаемого дохода определенную сумму. В итоге налоговая база становится меньше и сотрудник может какое-то время может не платить налог или вернуть излишне выплаченную сумму себе на банковский счет.

В этой статье рассказываем, как подать на налоговый вычет за покупку квартиры через Госуслуги или личный кабинет налогоплательщика, а также какие документы для этого нужны и сколько денег можно получить.

Кому положен возврат подоходного налога с покупки квартиры в 2021 году

Вообще существует несколько видов налоговых вычетов — стандартные, социальные, инвестиционные и имущественные. При покупке квартиры гражданин имеет право воспользоваться имущественным вычетом.

Подать заявление на имущественный вычет можно при выполнении следующих условий:

- Нужно быть налоговым резидентом РФ, то есть проживать в стране не менее 183 дней в течение года и уплачивать здесь налоги.

- Получать заработную плату и платить налог на доходы по ставке 13%.

- Купить жилье за собственные средства или в ипотеку.

Иметь правоустанавливающий документ на имущество.

Для жилья, купленного на вторичном рынке, подойдет выписка из Единого государственного реестра недвижимости (ЕГРН). Для квартиры, приобретенной в новостройке, — акт приема-передачи.

Налог можно вернуть только за 3 года, предшествующих году подачи декларации. Так, если квартиру купили в 2016 году, а декларацию подали только в 2021 году, то деньги перечислят только за 2020, 2019 и 2018 годы. НДФЛ, уплаченный в бюджет за 2016 и 2017 годы, вернуть не получится.

Какую сумму уплаченного налога можно вернуть

Налоговый вычет равен 13% от суммы понесенных расходов при покупке квартиры. Но государство не готово возвращать деньги с любой суммы, поэтому у имущественного вычета есть лимиты:

- 2 млн руб. — для строительства или покупки жилья (п. 1. ч. 3 ст. 220 НК);

- 3 млн руб. — при погашении процентов по ипотеке (ч. 4 ст. 220 НК РФ).

Таким образом, сумма имущественного налогового вычета может составить до 650 тысяч рублей: 260 тыс. руб. (13% от 2 млн руб.) — за покупку квартиры и 390 тыс. руб. (13% от 3 млн руб.) — за проценты по ипотеке.

Получить вычет в размере установленных лимитов можно только один раз в жизни. Если лимит исчерпан, а гражданин приобрел новую квартиру, то повторно подавать документы на возврат налога уже нельзя.

Вернуть больше установленного лимита не получится. Если квартира стоит дороже 2 млн рублей, максимальная сумма к возврату все равно составит 260 тыс. рублей. То же самое и с ипотекой. Неиспользованный остаток можно переносить на другие объекты только за покупку — с процентами по ипотеке так сделать нельзя, деньги возвращают только за один объект.

Подать заявление на вычет можно не раньше того года, в котором на него появилось право.

Например, гражданин купил квартиру в строящемся доме в 2018 году, а право собственности он оформил только в 2020. Значит, право на вычет появилось в 2020 году. Если собственник подаст декларацию в 2022 году, ему вернут НДФЛ, уплаченный только за 2020 и 2021 годы, а за 2019 — нет, потому что тогда у него еще не было права на вычет, хотя расходы уже были.

Если недвижимость куплена с использованием материнского капитала или жилищной субсидии, то получить возврат налога можно только с той суммы, которая была уплачена за счет собственных или ипотечных средств.

Например, молодая семья получила жилищный сертификат на сумму 600 тысяч рублей и купила квартиру в новостройке за 2 млн рублей. Получить налоговый вычет супруги могут только с 1,4 млн рублей, то есть они могут вернуть 182 тысячи рублей.

Как оформить налоговый вычет при покупке квартиры через Госуслуги (пошаговая инструкция)

Для оформления имущественного вычета нужно в следующем или любом другом году после покупки квартиры заполнить декларацию по форме 3-НДФЛ и отправить ее налоговой. Вот как это сделать на портале Госуслуг:

Шаг 1. Зайти в свой профиль на сайте и в разделе «Жизненные ситуации» выбрать пункт «Приобретение жилой недвижимости».

Шаг 2. Далее нужно выбрать «Имущественный налоговый вычет».

Шаг 3. Затем появится инструкция о предоставлении вычета, нужно пролистать страницу вниз и найти кнопку «Подать декларацию 3-НДФЛ»

Шаг 4. В открывшейся вкладке нужно выбрать тип получения услуги — «Сформировать декларацию онлайн» и нажать на кнопку «Получить услугу».

Шаг 5. Далее появится описание сервиса, нужно нажать на «Заполнить новую декларацию».

Обратите внимание, на момент написания статьи на Госуслугах подать декларацию можно только за период с 2016 по 2019 годы. Данные о доходах граждан поступают на портал позднее, чем в личный кабинет налогоплательщика на сайте ФНС. Поэтому, если вам нужно подать декларацию за 2020 год, это лучше сделать через сайт налоговой.

Шаг 6. Сервис попросит согласие на обработку данных. Нужно поставить галочку в соответствующем поле и нажать на кнопку «Продолжить».

Шаг 7. Далее, следуя подсказкам на портале, нужно заполнить электронную форму декларации. Часть сведений подтянется из личного профиля заявителя, а в конце сервис предложит добавить фотографии документов, подтверждающих право на получение вычета.

Декларацию для вычета можно предоставить в любой день: ограничений по срокам в течение года нет. Налог должны вернуть в течение 30 дней после подачи декларации. Но этот срок начнут считать, только когда закончится камеральная проверка. Этот период может затянуться на срок до 3 месяцев.

Если налоговая найдет ошибку в декларации или выяснится, что какого-то документа не хватает, сотрудник ведомства свяжется с заявителем и попросит его прислать недостающие сведения.

Как получить налоговый вычет за квартиру через личный кабинет налогоплательщика в 2021 году

Подать налоговую декларацию онлайн можно и через личный кабинет налогоплательщика на сайте ФНС. Для авторизации на сайте потребуется учетная запись с портала Госуслуг. Процедура следующая:

- В личном кабинете нужно выбрать раздел «Жизненные ситуации».

Перед отправкой документов обратите внимание на ограничение по объему. Обычные фото договоров и чеков на телефон могут занимать слишком много места.

Документы для налогового вычета за квартиру

Чтобы получить вычет, потребуется собрать следующий пакет документов:

- заполненная налоговая декларация по форме 3-НДФЛ;

- справка о доходах по форме 2-НДФЛ (документ можно получить в бухгалтерии на работе);

- копия паспорта;

- выписка из ЕГРН о праве собственности на недвижимость;

- акт приема-передачи или договор участия в долевом строительстве, если квартиру покупали на этапе строительства;

- заявление о распределении вычета между супругами, если квартира куплена в браке;

документы, подтверждающие оплату недвижимости (чеки, платежные поручения, расписки или квитанции об оплате).

Обратите внимание, что с 2021 года заявление на возврат налога с указанием реквизитов банковского счета, на который нужно перечислить деньги, входит в состав налоговой декларации!

Чтобы получить вычет за уплаченные проценты по ипотечному кредиту, дополнительно нужно приложить копии следующих документов:

- договора ипотеки;

- справки из банка, подтверждающей уплату процентов по кредиту.

26 января 2021 года Госдума в первом чтении приняла законопроект об оформлении вычета в онлайн-режиме, без заполнения декларации и сбора подтверждающих документов. По новым правилам налогоплательщику достаточно только подать заявление с банковскими реквизитами, на которые переведут средства. Налоговая служба самостоятельно запросит подтверждающие сведения в банке, где была оформлена ипотека или прошел платеж при покупке жилья. Когда поправки примут, новые упрощенные правила будут распространяться на налоговые вычеты, право на которые появилось с 1 января 2021 года.

Возврат подоходного налога за квартиру через работодателя

Получить имущественный вычет можно и через своего работодателя. При этом документы можно отправить сразу, не дожидаясь следующего года. Заполнять декларацию не нужно, достаточно получить специальный документ — налоговое уведомление, и предоставить его работодателю.

Получить уведомление просто: можно лично обратиться в отделение ФНС или отправить запрос в электронном виде (форма обращения есть в личном кабинете налогоплательщика на сайте налог.ру). Через 30 дней налоговая выдаст уведомление, его нужно будет предоставить в бухгалтерию на работе — и все, работодатель уменьшит налогооблагаемый доход за год на сумму вычета и не будет удерживать НДФЛ. Сотрудник будет получать налоговый вычет по частям вместе с зарплатой.

Уведомление о праве на вычет действует только до конца года, затем нужно получать новое. Если в течение года гражданин сменит место работы, то уведомление тоже нужно будет оформить заново.

Налоговый вычет через Госуслуги

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

При некоторых обстоятельствах россияне могут оформить налоговый вычет — вернуть уплаченный с заработка НДФЛ, который по действующему законодательству составляет 13%. Возмещением занимается ФНС на основании предоставленного пакета документов и справки 3-НДФЛ. Последнюю можно заказать на Госуслугах.

- За что дается налоговый вычет

- Кто может получить налоговый вычет

- Как получить налоговый вычет через Госуслуги

- Как действовать дальше

Рассмотрим, как оформить налоговый вычет через Госуслуги, пошаговый порядок действий, сбор необходимых документов, ключевые условия получения возмещения НДФЛ. Полностью удаленного способа оформления нет, но часть процедуры можно провести через госпортал. Подробно обо всем — на Бробанк.ру.

За что дается налоговый вычет

Налоговый вычет предоставляется при некоторых расходах гражданина. То есть сначала он тратит деньги, а после подает заявление в ФНС на получение налогового вычета.

Существуют два основных налоговых вычетов:

- Социальный. Вычет положен гражданам, которые потратились на платные медицинские услуги, приобретение медикаментов, на благотворительность, на обучение. Чаще всего речь идет о медицине и лечении, получить можно до 120 000 рублей. Вычеты оформляются не только на заявителя, но и на его родных и на ребенка, если речь об обучении.

- Имущественный, который волнует граждан чаще чего. Если гражданин РФ приобрел недвижимость, он вправе получить налоговый вычет. При стандартной покупке можно получить до 260 000, при ипотеке — до 390 000 рублей.

Стандартно налоговый вычет на Госуслугах желают получать как раз граждане, которые купили недвижимость, прошли платное лечение или обучение. Но есть и другие виды вычетов, которые оформляются реже. Это инвестиционный, профессиональный и стандартный.

Стандартный налоговый вычет — это вычет для тех, у кого есть дети. Если зарплата родителя меньше 350 000 руб/год, он может через работодателя оформить вычет. Из налогооблагаемой базы ежемесячно будут убирать по 1400 на первого ребенка и по 3000 на последующих.

Кто может получить налоговый вычет

Прежде чем подать заявление на налоговый вычет через Госуслуги или иным способом, убедитесь, что вам положена эта льгота. Вычеты положены только резидентам РФ, которые имеют официальный заработок. Работодатель выплачивает каждый месяц за работника НДФЛ, его и можно вернуть путем оформления вычета.

Вы можете оформить вычет, если:

- купили любое жилье, в том числе в ипотеку, потратились на строительство жилья, приобрели земельный участок для строительства. Если недвижимость приобреталась в браке, вычет может оформить любой супруг;

- если вы потратились на собственное обучение, своих детей (в том числе опекаемых), опекаемых брата или сестры. Это может быть любое лицензированное образовательное учреждение;

- приобретали дорогостоящие медикаменты, проходили платные медицинские услуги. Причем не только для себя, но и если платили за родителей или своих детей, в том числе опекаемых. Страховые взносы в ДМС также сюда относятся.

Налоговый вычет — это возврат ранее уплаченного работником налога НДФЛ. Сумму вычета ограничивает государство. Максимальные 390 000 актуальны при покупке жилья в ипотеку.

Как получить налоговый вычет через Госуслуги

Для примера рассмотрим самый популярный среди россиян вычет — при покупке недвижимости. Закон говорит о том, что при покупке или строительстве жилья стандартным образом можно вернуть максимально 260 000, а если речь об ипотеке, то 390 000.

Если это простая покупка жилья, то предельная сумма для расчета вычета — 2 000 000 рублей. То есть можно получить 13% от нее, а это 260 000 рублей. Если на квартиру потрачен 1 000 000, соответственно, можно получить максимум 13% от него, то есть 130 000. При цене жилья более 2 000 000 гражданин все равно получит предельно 260 тысяч.

Если речь об ипотеке, вычет рассчитывается с суммы до 3 000 000, в которую может входит и цена недвижимости, и начисленные банком проценты.

В пакет обязательных документов для получения имущественного налогового вычета входит справка 3-НДФЛ, вот как раз ее и можно заказать через государственный портал. Сам же вычет через Госуслуги не оформляется.

Как заказать 3-НДФЛ через Госуслуги:

Необходимо зайти на госпортал под своими учетными данными и найти через поиск страницу “Подача налоговых деклараций физлиц 3-НДФЛ”. Далее нажать кнопку “Получить услугу”:

Система откроет страницу с пояснением, что для формирования справки 3-НДФЛ необходимо воспользоваться специальным сервисом от ФНС “Декларация”. Нужно кликнуть по этой ссылке:

Портал Госуслуги перенаправит пользователя на сайт ФНС, откуда нужно установить программу Декларация на свое устройство. Установка стандартная и бесплатная:

После скачивания открываете программу и начинаете заполнение декларации уже через нее. Сначала указываете данные о себе, потом о доходах и так далее.

Программа формирует справку на основании представленных данных. Ее можно распечатать и приложить к пакету документов для передачи в ФНС.

Получить налоговый вычет через Госуслуги за квартиру, лечение или оплату образования нельзя. Единственное, что возможно, — это заказать справку 3-НДФЛ, которая нужна при оформлении имущественного вычета.

Как действовать дальше

Подать на налоговый вычет на Госуслугах невозможно, нужно контактировать непосредственно с Налоговой службой. Перед обращением нужно собрать пакет документов, который будет отличаться в зависимости от вида вычета.

Стандартно заявление подается гражданином на следующий год после покупки квартиры/оплаты лечения/обучения. Декларацию можно подать и за три предыдущих года. Например, в 2021 году подать за 2018, 2019 и 2020.

Если речь об имущественном вычете, гражданин предоставляет:

- справку 3-НДФЛ;

- справку 2-НДФЛ из бухгалтерии за необходимый период (именно в этой справке указывается сумма уплаченного налога, который можно вернуть);

- свежая выписка из ЕГРН или свидетельство о собственности недвижимости;

- акт приема-передачи, если речь о долевом строительстве;

- подтверждение оплаты стоимости недвижимости;

- если заявитель состоит в браке, нужно свидетельство о браке. Плюс составляется соглашение о распределении вычета между супругами.

Сумму отложенного налогового вычета считает гражданин и указывает ее в заявлении. Сотрудники расчетов не ведут, но при проверке документов все будет проверено.

После сбора документов можно посещать ФНС по месту проживания. Предварительно можно записаться на прием на сайте налоговой службы:

Обратите внимание, что вычет можно получать несколько раз. Например, вы купили квартиру за 1 800 000 рублей, вам положен вычет в размере 234 000 рублей. Но если в этом прошлый год вы уплатили в виде НДФЛ 100 000, остальные 134 000 переносятся на следующие периоды.

После подачи документов налоговая выполняет проверку. Если все верно, вычет положен, он зачисляется на счет заявителя. Период ожидания — до 4 месяцев (через 3 дается отчет по итогу проверки, еще месяц дается ФНС для передачи средств).

Упрощенный налоговый вычет с 2021 года – порядок получения

А вы знаете, что в России упростили получение налогового вычета? Теперь государство через личный кабинет на сайте ФНС будет уведомлять о том, что должно вам деньги. Расскажем, как работает новая система.

Нововведения

В Налоговый кодекс РФ внесены новшества, предусматривающие упрощенный порядок получения налоговых вычетов по НДФЛ:

- Имущественных.

- Инвестиционных.

Желающим воспользоваться нововведением не нужно будет:

- заполнять декларацию по форме 3-НДФЛ;

- собирать подтверждающие документы.

Налоговая, получив информацию от банков, выполняющих функцию налоговых агентов:

- Сообщит о праве на получение вычета.

- Предложит утвердить заявление.

Ранее, пока налогоплательщик самостоятельно не обращался в заявительном порядке за вычетом, собрав пакет подтверждающих документов, ему государство не возвращало деньги.

Сроки

Обещают значительно сократить сроки возврата налога – почти в два раза. Если после подачи декларации приходилось ждать не менее четырех месяцев, то упрощенная подача на налоговый вычет предполагает:

- 1 месяц – на проведение камеральной проверки;

- 15 дней – на возврат налога.

Нужно знать о том, что налоговая инспекция, если найдет основание, может продлить срок камеральной проверки.

Пошаговый алгоритм действий

- Оплачивает через банк, подключенный к сервису предоставления налоговых вычетов по НДФЛ в упрощенном порядке:

- покупку недвижимости;

- ипотеку;

- оформляет индивидуальный инвестиционный счет (ИИС).

- Банк по истечение года передаст информацию о расходах, понесенных клиентом, в органы Федеральной Налоговой Службы.

- ФНС:

- организует камеральную проверку полученной отчетности;

- направляет в личный кабинет налогоплательщика предзаполненное заявление.

- Налогоплательщик принимает решение воспользоваться предложением и подписывает заявление.

Обратите внимание, что заявление от ФНС появится в личном кабинете:

- не позже 20 марта, если сведения из банка были представлены до 1 марта;

- по истечение 20 дней с момента предоставления сведений, если они были представлены банком после 1 марта.

Упрощенный налоговый вычет 2021- дело добровольное

Как для налогоплательщиков, так и для банков, участие в системе обмена информацией – дело добровольное.

Например, если гражданин оформил покупку недвижимости через банк, входящий в официальный перечень налоговых агентов, то он имеет право на выбор:

- Заполнить заявление в личном кабинете ФНС, и получить возврат налога в ускоренном варианте.

- При подписании договора с банком отказаться от передачи информации в налоговую инспекцию

- Подать декларацию за прошлый год в привычном варианте.

Когда инициатива не нужна

Воспользовавшись нововведением, дающим право на вычет налога в упрощенном порядке, не нужно ничего делать:

- ни собирать документы;

- ни обращаться с заявлением в ФНС.

Нужно 20 марта следующего года после сделки дистанционно без привязки ко времени и к месту:

- Зайти на сайт nalog.gov.ru.

- Войти в личный кабинет физического лица:

- по логину (ИНН) и паролю;

- через Госуслуги.

- Получить заранее заполненное заявление на получение налоговых вычетов по налогу на доходы физических лиц в упрощенном порядке.

- Подписать заявление.

Следует иметь в виду, что присоединение банков к информационному взаимодействию с банками осуществляется на добровольной основе. Поэтому заключая договор по приобретению имущества или на ведение ИИС, уточните входит ли банк в перечень налоговых агентов.

Требования к налоговым агентам

Не каждый банк может стать участником информационного взаимодействия, а только тот, что имеет лицензию Банка России, позволяющую осуществлять:

- банковские операции;

- брокерскую деятельность;

- деятельность по управлению ценными бумагами.

Для кого не сработает новый порядок возврата вычета

В силу объективных причин упрощенный порядок вряд ли сработает, если квартира:

- Была приобретена, но оплачена наличными.

- В новостройке была оплачена в 2019 году, а сдана в 2020.

- Была приобретена до 2020 года в период отсутствия доходов.

Новый порядок запущен, но в процессе работы появятся дополнительные разъяснения и доработки. Радует то, что государство взяло на себя заботу о налогоплательщиках и само предлагает вернуть им деньги.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Окончила Финансовый университет (бывш. ГУМФ) в 2011 году, Финансовый факультет, Специальность “Банки и кредит”. Более 10 лет опыта работы с физическими и юридическими лицами в крупных банках России: Банк Русский Стандарт, Сбербанк, ВТБ. С 2015 года автор статей и финансовый эксперт портала 1000bankov.ru

Как получить налоговый вычет при покупке квартиры

В имущественный вычет при приобретении недвижимости можно также заявить расходы на достройку и отделку, однако сделать это можно только в том случае, если в документах о приобретении недвижимости будет указано, что она продается без отделки.

2. Как действует налоговый вычет при покупке недвижимости?

Оформив налоговый вычет при приобретении недвижимости, вы можете вернуть себе часть ранее уплаченного НДФЛ. Оформить вычет можно только после вступления в права собственности (подписания договора передачи) и только за налоговые периоды (календарные годы), последовавшие после покупки жилья. То есть вам вернется часть подоходного налога, который вы заплатили за годы после покупки. Воспользоваться вычетом за периоды, предшествовавшие покупке недвижимости, нельзя. Исключение оставляют пенсионеры, которые могут перенести вычет на периоды, в которые они получали доход, облагаемый НДФЛ, но не более чем на три года.

Максимальная сумма имущественного вычета при покупке недвижимости — 2 млн рублей (вам вернется 13% от этой суммы). То есть если вы, к примеру, купили квартиру стоимостью 3 млн рублей, к вычету можно заявить только 2 млн рублей. Если недвижимость, которую вы приобрели, стоила дешевле 2 млн рублей, остаток вычета можно перенести на другую покупку .

В случае с процентами по кредитам (займам) максимальная сумма, к которой можно применить налоговый вычет, — 3 млн рублей.

С 2014 года вычет на проценты не связан с основным вычетом на покупку недвижимости. Вы можете получить два вычета на разные объекты, однако вычет на проценты можно получить только после того, как у вас было подтверждено право на вычет на покупку недвижимости. При этом вычет на проценты дается только один раз, его нельзя распределить на разные объекты.

Вы можете одновременно оформить оба этих вычета. При этом сумма, подлежащая возврату при предоставлении вычета, не может быть больше уплаченных вами за год налогов. Однако вы можете добрать вычет за несколько лет, подавая декларации и заявления на вычет за те периоды, в которые вы уплачивали подоходный налог.

Срока давности для получения имущественного вычета не существует. Но заявить его можно только за три последних года (то есть вам вернется часть налогов, уплаченных за три последних года). К примеру, в 2020 году вы можете подать заявление на вычет за 2019, 2018 и 2017 годы (если недвижимость была приобретена до 2017 года).

3. Что может быть включено в расходы на приобретение недвижимости для получения вычета?

В фактические расходы на новое строительство или приобретение жилого дома или доли (долей) в нем, которые можно заявить к имущественному налоговому вычету, могут включаться:

- расходы на разработку проектной и сметной документации;

- расходы на приобретение строительных и отделочных материалов;

- расходы на приобретение жилого дома или доли (долей) в нем, в том числе, если его строительство не окончено;

- расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли (долей) в нем, если строительство не окончено) и отделке;

- расходы на подключение к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации.

В фактические расходы на приобретение квартиры, комнаты или доли (долей) в них могут включаться следующие расходы:

- расходы на приобретение квартиры, комнаты или доли (долей) в них либо прав на квартиру, комнату или доли (долей) в них в строящемся доме;

- расходы на приобретение отделочных материалов и на работы, связанные с отделкой квартиры, комнаты или доли (долей) в них, а также расходы на разработку проектной и сметной документации на проведение отделочных работ.

Расходы на достройку и отделку приобретенного жилого дома или доли (долей) в нем или отделку приобретенной квартиры, комнаты или доли (долей) в ней примут к вычету только в том случае, если договор предусматривает приобретение жилого дома, строительство которого не окончено, квартиры, комнаты или доли (долей) в них без отделки.

4. Какие нужны документы для получения вычета?

Для оформления имущественного вычета при покупке квартиры (дома, земли и так далее) через налоговую инспекцию вам понадобятся:

- справка от работодателя по форме 2-НДФЛ за тот период, за который вы хотите оформить налоговый вычет;

- копия договора о приобретении жилого дома или доли (долей) в нем, документы, подтверждающие право собственности на жилой дом или долю (доли) в нем (выписка из ЕГРН) (при строительстве или приобретении жилого дома или доли (долей) в нем);

- копия договора о приобретении квартиры, комнаты или доли (долей) в них и документы, подтверждающие право собственности на квартиру, комнату или долю (доли) в них (выписка из ЕГРН) (при приобретении квартиры, комнаты или доли (долей) в них в собственность);

- копия договора участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме);

- копии документов, подтверждающих право собственности на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на жилой дом или долю (доли) в нем (выписка из ЕГРН) (при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома или доля (доли) в них);

- копия свидетельства о рождении ребенка (при приобретении родителями недвижимости в собственность своих детей в возрасте до 18 лет);

- копия решения органа опеки и попечительства об установлении опеки или попечительства (при приобретении опекунами недвижимости в собственность своих подопечных в возрасте до 18 лет);

- копии документов, подтверждающих произведенные на достройку и отделку расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы), — при принятии к вычету расходов на достройку и отделку;

- копия свидетельства о браке (при приобретении имущества в общую совместную собственность);

- письменное заявление (соглашение) о договоренности сторон — участников сделки о распределении размера имущественного налогового вычета (при приобретении имущества в общую совместную собственность);

Если вы выплачивали кредит:

- копия целевого кредитного договора или договора займа, договора ипотеки, заключенных с кредитными или иными организациями, графика погашения кредита (займа) и уплаты процентов за пользование заемными средствами;

- копии документов, свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (при отсутствии или выгорании информации в кассовых чеках такими документами могут служить выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит, об уплаченных процентах за пользование кредитом).

5. Как оформить налоговый вычет у работодателя?

Оформить налоговый вычет у работодателя можно, не дожидаясь конца налогового периода (календарного года). Но для этого все равно придется подавать документы в налоговую, чтобы подтвердить свое право на получение вычета.

Вместе с документами, подтверждающими ваше право на вычет, в налоговую инспекцию по месту жительства необходимо представить заявление о подтверждении права налогоплательщика на получение имущественного налогового вычета.

Подать документы можно:

- ; , при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

- уведомление о подтверждении права на вычет;

- составленное в произвольной форме заявление о предоставлении налогового вычета.

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь. Если он удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

Налоговый вычет при покупке дома

С расходов на покупку дома можно вернуть до 260 тыс. рублей. А если жилье приобреталось в ипотеку, то заемщик может получить еще до 390 тыс. рублей с уплаченных процентов. Рассказываем, как это сделать, и кто имеет право на вычет при покупке жилого дома.

Как работает налоговый вычет?

Все граждане, которые работают по официальным трудовому договору, платят налог на доходы физических лиц (так называемый НДФЛ). С помощью налогового вычета они могут освободиться от этой обязанности на определенное время или вернуть часть ранее уплаченного НДФЛ.

Сумма возврата будет зависеть от суммы дохода налогоплательщика. К примеру, если ваша ежемесячный оклад составляет 50 тысяч рублей, то за год вы сможете вернуть 78 тысяч рублей.

Какие вычеты можно получить при покупке дома?

После приобретения жилого дома в собственность налогоплательщик получает право на имущественный вычет в размере 13% от стоимости недвижимости. Максимальная сумма, на которую может быть уменьшена налогооблагаемая база, не должна превышать 2 млн рублей.

Например, если дом был куплен за 5 млн рублей, то вычет все равно будет считаться с 2 млн и составит 260 тысяч рублей. Если жилье приобреталось супругами в общую совместную собственность, то каждый из них может получить вычет в пределах лимита. В данном случае общая сумма возврата НДФЛ составит 520 тысяч рублей.

Вычет можно получить не только с расходов на приобретение жилого дома, но и с покупки земельного участка, на котором он расположен. Если на участке нет жилых зданий, то в этом случае льгота может быть предоставлена только после завершения строительства.

Еще один тип вычета — это вычет за проценты по ипотечному кредиту. Это право возникает, если дом был куплен в ипотеку. Сумма возврата рассчитывается как 13% от уплаченных процентов и не может превышать 390 тысяч рублей на одного человека. Супруги также могут совместно подать заявление на вычет по ипотечным процентам и получить в совокупности до 780 тысяч рублей.

Я уже получал вычет с покупки квартиры. Могу ли я воспользоваться этой льготой после приобретения дома?

Да , но при условии, что лимит в 260 тысяч рублей не был исчерпан. В этом случае неиспользованный остаток можно перенести на другой объект недвижимости.

Пример. В 2017 году гражданин приобрел квартиру стоимостью 1,5 млн рублей. С этой суммы ему удалось вернуть 13% или 195 тысяч рублей. В 2021 году этот же человек купил дом за 4 млн рублей. Теперь он может получить только неиспользованный остаток, то есть 65 тысяч рублей (260 000 – 195 000).

Что касается вычета с процентов по ипотеке, то этим правом можно воспользоваться только в отношении одного объекта недвижимости. Если гражданин уже получал вычет по ипотечным процентам после покупки квартиры, то в дальнейшем он уже не сможет претендовать на эту льготу даже при наличии неиспользованного остатка.

Кто может претендовать на получение вычета?

Чтобы налогоплательщик мог воспользоваться льготой, должны быть выполнены следующие требования:

- Дом оформлен в собственность и имеет статус жилого объекта;

- Покупатель является налоговым резидентом РФ и платит НДФЛ;

- Недвижимость находится на территории России;

- У покупателя есть документы, подтверждающие расходы на приобретение дома;

- Продавец не относится к числу близких родственников покупателя;

- Налогоплательщик ранее не получал вычет или у него имеется неиспользованный остаток.

Когда нужно подавать заявление на налоговый вычет с покупки дома?

Заявить о своем праве на вычет можно в календарном году, который следует за годом оформления жилья в собственность. Например, если дом куплен в августе 2021 года, то в январе 2022 года владелец вправе обратиться за льготой. При получении вычета через работодателя покупатель может обратиться за вычетом сразу после регистрации сделки.

Неиспользованный остаток вычета переносится на следующие периоды.

Пример. Стоимость дома составляет 3 млн рублей, соответственно покупатель может вернуть с этой суммы 260 тысяч рублей. За отчетный год он перечислил в бюджет НДФЛ в размере 70 тысяч рублей. Это значит, что в последующие периоды налогоплательщик может опять заявить о своем праве на льготу (до тех пор, пока лимит не будет исчерпан).

Документы на имущественный вычет и вычет по ипотечным процентам можно подавать одновременно или по отдельности.

На момент покупки дома у меня не было официального дохода. Могу ли я получить вычет?

Да , так как имущественный вычет не имеет срока давности. Даже если покупатель начнет получать доход, облагаемый НДФЛ, только через несколько лет после покупки дома, он все равно сможет воспользоваться данной льготой.

При этом вернуть НДФЛ можно только за последние три года. К примеру, если дом был приобретен в 2016 году, а за вычетом обратились лишь в 2022 году, то возврату подлежит налог, уплаченный в 2019, 2020 и 2021 годах.

Какие документы потребуются для оформления налогового вычета с покупки дома?

Для получения налогового вычета нужно подготовить следующий пакет документов:

выписка из ЕГРН;

справка по форме 2-НДФЛ за отчетный год;

копия договора купли-продажи дома;

платежные документы (выписка о перечислении средств на счет продавца, расписка, квитанции к приходным ордерам);

копия ипотечного договора (при покупке дома в ипотеку);

справка о выплаченных процентах по ипотеке (при покупке дома в ипотеку).

Как заявить о своем праве на вычет после приобретения дома в собственность?

Есть несколько способов оформления вычета. При обращении в налоговую (в стандартном или упрощенном порядке) заявитель получает всю сумму одним платежом. При оформлении льготы через работодателя покупатель может получать заработную плату без отчислений НДФЛ до тех пор, пока не будет исчерпана вся сумма вычета.

Способ 1. Оформление вычета онлайн в упрощенном порядке

Если дом куплен после 1 января 2020 года, льготу можно оформить без подачи декларации и подтверждающих документов. ФНС самостоятельно направит через личный кабинет налогоплательщика уведомление о возможности получения вычета. Пользователю останется только подписать предзаполненное заявление. Деньги будут зачислены на счет заявителя в течение 45 дней.

Способ 2. Оформление вычета в стандартном порядке

Если упрощенный порядок не подходит, то можно заявить о своем праве на вычет путем подачи декларации 3-НДФЛ и подтверждающих документов в налоговый орган по месту жительства. Это можно сделать лично или дистанционно через кабинет налогоплательщика . Проверка документов обычно занимает 3 месяца, после чего деньги перечисляются на счет заявителя.

Способ 3. Оформление вычета через работодателя

Заявление на получение льготы вместе с подтверждающими документами также подается в органы ФНС лично или через электронный кабинет налогоплательщика . Рассмотрение запроса занимает 30 дней. Если налоговая подтвердила право работника на вычет, то соответствующее уведомление необходимо передать работодателю.