Нужно ли пенсионерам платить налог с продажи квартиры

Для того чтобы получить дополнительный источник доходов, многие люди старшего возраста, пенсионеры, принимают ответственное решение о продаже имеющейся в собственности недвижимости.

Но важно в связи с этим обратить внимание на один немаловажный момент — уплата налога от дохода, который получился при продаже конкретного объекта недвижимости. Поговорим о том, платят ли пенсионеры налог с продажи квартиры.

Бесплатно по России

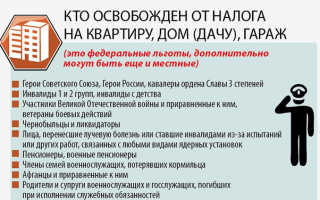

Кто может рассчитывать на освобождение

Налог с продажи квартиры заинтересует многих людей, которые вышли на пенсию и проявили желание гарантировать себе достойную и обеспеченную жизнь благодаря вырученным от проданной недвижимости деньгам.

В 2019 году появился закон, который гарантирует налоговую льготу для пенсионеров от данного обязательства, но при выполнении ряда условий. Например, если человек владел квартирой до момента продажи указанный отрезок времени ( от 3 лет). В противном случае придется платить 13% с дохода.

Что влияет на обязательство по оплате налогов после реализации

У того человека, который занимается продажей единственного имеющегося жилья, появляется право на освобождение от требуемой уплаты налога на доход. Но только в том случае, если период нахождения такой недвижимости в собственности у налогоплательщика составит не менее трех лет. Можно также обратить особое внимание на следующий пункт, который касается находящегося в совместной собственности супругов жилья.

Здесь важно внимательно разобраться: если один жилой объект оформлен на супруга, а другой на супругу, но при этом две квартиры куплены во время брака, то данная недвижимость является единственной. Именно такое изменение вступило в силу в 2020 году. До этого момента в нем просто не было никакого смысла, так как 5-летний период владения для освобождения от налога только для квартиры, полученной с 2016 года.

Срок владения недвижимостью

Для недвижимости, купленной до 2016 года, минимальный период времени владения составит три года, а для приобретенной ранее этого срока — пять лет. В том случае, если указанные правила соблюдены, тогда не потребуется ничего платить.

Справка! Минимальный отрезок времени в три года учитываются, когда квартира получена пенсионером по наследству, по дарственной или в результате приватизации.

Учет кадастровой стоимости объекта при расчете размера будущего налога

Когда необходимо рассчитать налоговый платеж, важно учитывать кадастровую стоимость объекта недвижимости. Для того чтобы уменьшить платежи, многие люди искусственным способом занижают цену квартиры.

Но по новому закону налоговые органы имеют полное право определять конечную цену объекта, для того чтобы начислить налог. Кадастровая стоимость при этом должно быть умножена на коэффициент 0,7. С полученной точной суммы и вычисляется налог. Для пенсионеров имеется уже установленный имущественный вычет в миллион рублей.

Имущественный вычет

Расчет имущественного вычета. Один миллион рублей — это максимальная сумма вычета, на который может быть уменьшен доход, полученный при продаже жилого объекта.

Расходы на недвижимость

Для того чтобы сделать минимальным налоговый вычет можно использовать эффективный вариант учета имеющихся расходов на определенную недвижимость, подготовленную к продаже. Для этого потребуется к подаваемой налоговой декларации приложить следующие необходимые документы:

- Начальный официальный договор на покупку конкретной квартиры.

- Чеки, которые подтверждают все без исключения понесенные расходы на выполненные организованных ремонтных работ (именно все указанные расходы могут быть вычтены из дохода, который был получен от продажи недвижимости).

- Чеки на покупку стройматериалов для улучшения жилищных условий в квартире.

Как подать декларацию о доходах

Для того чтобы подать декларацию о доходах пенсионеру, необходимо воспользоваться несколькими основными способами. К примеру, можно сдать официальный документ самостоятельно, лично по указанному адресу места жительства. Кроме того, это можно сделать по почте или воспользоваться помощью официального сайта, а также через личный кабинет налогоплательщика.

Полезное видео

Предлагаем посмотреть видео по теме статьи:

Заключение

При соблюдении некоторых условий, можно добиться того, что пенсионеры не будут платить налоги по продажи конкретной квартиры ( в собственности у пенсионера не менее трех лет).

Нужно ли платить налог пенсионеру при продаже квартиры

В 2021 году изменили правила уплаты налога с продажи квартир, упрощена процедура уменьшения налогооблагаемой базы. Платят ли пенсионеры налог с продажи квартиры, а также существуют льготы для пожилых граждан, расскажем в этой статье.

Сразу ответим на главный вопрос:

пенсионеры обязаны оплатить налог на продажу недвижимости на общих основаниях. Это означает, что им не предоставляются никакие отдельные виды льгот.

Но и без дополнительных льгот для пенсионеров, существует богатый спектр льгот для всех граждан. (см. ниже)

- Путаница возникает в следствии того, что пенсионеры освобождены от уплаты налога на имущество (согласно статьи 407 НК РФ ). Но налог с продажи квартиры это не имущественный налог, а налог на доходы физических лиц(НДФЛ), по которому у пенсионеров нет никаких льгот ( согласно статьи 217.1 НК РФ).

- Также не нужно путать налоговый вычет при продаже квартиры, с налоговым вычетом при покупке квартиры!

Это вычет который не может быть больше 260 000 рублей, должны быть уплачен НДФЛ за последние 3 года в сумме не меньше 260 00 (иначе вычет будет уменьшен на до соответствующей суммы).

Подробнее:Налоговый вычет при приобретении квартиры: как оформить и получить

При этом, в общем случае, можно воспользоваться двумя вычетами — и при покупке квартиры и при ее продаже.

Во многих случаях налог при продаже квартиры может быть снижен вплоть до нуля, то есть фактически отсутствовать.

В каких случаях налог с продажи квартиры отсутствует

Согласно упомянутой выше статьи 217.1 НК РФ, если продаваемая квартира (жилое помещение) или доля в праве собственности находились в собственности на момент продажи (а так же полностью оплаченный ДДУ ):

- Более 5 лет

- Более 3-х лет, но с дополнительными условиями:

- Право собственности возникло в результате:

- Наследства или по договору дарения близкого родственника (члена семьи);

- Приватизации

- Передачи по договору пожизненного содержания с иждивением

Прежде чем переходить к особенностям уплаты налога на НДФЛ, надо разобраться с какой цены он будет рассчитываться.

Какая стоимость продаваемой квартиры берется за базу налогообложения

Интересной особенностью расчета налога на доходы от продажи квартиры является ее стоимость. Сотрудники налогового органа могут использовать цену, указанную в договоре купли-продажи, или кадастровую стоимость. Выбор зависит от их величины.

Согласно статьи 214.10 НК РФ в роли базы налогообложения может быть взята кадастровая стоимость, умноженная на коэффициент 0,7. Если она окажется ниже указанной в договоре, налог будет рассчитан от фактической суммы продажи.Пример. Гражданка Л. продает квартиру за 1,5 млн. рублей. Кадастровая стоимость недвижимости – 1 млн. рублей. Расчет налога будет осуществляться, исходя из стоимости, указанной в договоре, т.е. 1,5 млн. рублей.

Применение кадастровой стоимости в роли базы налогообложения во многом связано с возможным занижением цены недвижимости по договору купли-продажи. Многие граждане стараются снизить ее фиктивно, попросту указав минимальное значение. Подобные действия позволяют снизить размер налога, подлежащего выплате. Поэтому сотрудники ФНС вправе выбрать между рыночной и кадастровой стоимостью, более выгодную для государства с точки зрения начисления выплат.

Бывают ситуации, когда недвижимость продается в убыток. То есть, бывший собственник реализует ее за меньшую сумму. В таком случае, он не должен оплачивать налог на доход, поскольку как таковой прибыли нет, но при условии, что цена продажи выше, чем 70% от кадастровой цены! (см. ниже)

Послужить доказательством получения убытка может предоставление двух договоров, на покупку и последующую продажу недвижимости.

Пример. Гражданин Г. приобрел однокомнатную квартиру в недавно возведенном доме за 1 млн. рублей. Через год он захотел продать купленную недвижимость за идентичную сумму покупки стоимость. Однако, покупатели не хотели приобретать ее, поэтому цену пришлось снизить на 200 тыс. рублей. Таким образом, Г. потерпел убытки. Ни о какой прибыли в данной ситуации речь идти не может.

Но должно быть выполнено условия что цена продажи в 800 000 рублей составляет не менее 70% от кадастровой стоимости. (см. ниже)Пенсионер не вправе самостоятельно настаивать на выборе базы налогообложения. Если сотрудники ФНС посчитаются нужным использовать фактическую стоимость продажи квартиры, запретить это действие им никто не сможет. Закон стоит на их стороне.

Во всех рассмотренных случаях цена продаваемой квартиры не должна быть ниже более чем на 30% от кадастровой стоимости. В противном случае налоги будут считаться как если бы вы продали квартиру за 70% от кадастровой стоимости.

В каких случаях и как налог с продажи квартиры снижается, вплоть до нуля

Если продаваемая квартира не попадает по условиям и сроку владения в льготный период то существует 2 основным способа снижения налога с дохода (в размере 13% ) от продажи квартиры, вплоть до нуля (НК РФ Статья 220):

- Налоговый вычет в размере 1 млн. рублей. Но данный вычет можно применить только к одной квартире, если вдруг продаются несколько.

- Документально подтвержденные расходы на ее приобретение. Здесь ограничений по количеству квартир нет.

При этом, налогоплательщик выбирает самостоятельно наиболее выгодный для него вариант!

Соответственно, надо производить 2 расчета и выбирать тот, который будет выгоден для продавца квартиры.

Ниже рассмотрено несколько примеров. которые относятся к ситуации когда нет льготы по сроку владения.

Пример 1. Гражданка А. продает квартиру за 2,5 млн. рублей, которую купила за 1,5 млн. рублей.

Кадастровая стоимость квартиры составляет 5 млн. рублей.

Так как 70% от кадастровой стоимости (70% * 5 млн. =3,5 млн.) больше цены продажи (2,5 млн.), то берется 70% от кадастровой стоимости расчета налога.

Вариант 1 (налоговый вычет): 3,5 млн. — 1 млн. рублей = 2,5 млн. рублей.

Сумма налога составит: 2,5 млн. * 13% = 325 тыс. рублей.

Вариант 2 (понесенные затраты): 3,5 млн. — 1,5 млн. рублей = 2 млн. рублей.

Сумма налога составит: 2 млн. * 13% = 260 тыс. рублей.

Второй вариант более выгоден для гражданки А.Пример 2. Гражданка Б. продает квартиру за 2,5 млн. рублей, которую купила за 1,5 млн. рублей.

Кадастровая стоимость квартиры составляет 3 млн. рублей.

Так как 70% от кадастровой стоимости (70% * 3 млн. =2,1 млн.) меньше цены продажи (2,5 млн.), то берется цена продажи для расчета налога.

Вариант 1 (налоговый вычет): 2,5 млн. — 1 млн. рублей = 1,5 млн. рублей.

Сумма налога составит: 1,5 млн. * 13% = 195 тыс. рублей.

Вариант 2 (понесенные затраты): 2,5 млн. — 1,5 млн. рублей = 1 млн. рублей.

Сумма налога составит: 1 млн. * 13% = 130 тыс. рублей.

Второй вариант более выгоден для гражданки Б.Пример 1. Гражданка В. продает квартиру за 3,4 млн. рублей, которую купила за 3,5 млн. рублей.

Кадастровая стоимость квартиры составляет 4 млн. рублей.

Так как 70% от кадастровой стоимости (70% * 4 млн. =2,8 млн.) меньше цены продажи (3,4 млн.), то берется цена продажи для расчета налога.

Вариант 1 (налоговый вычет): 3,4 млн. — 1 млн. рублей = 2,4 млн. рублей.

Сумма налога составит: 2,4 млн. * 13% = 312 тыс. рублей.

Вариант 2 (понесенные затраты): 3,4 млн. — 3,5 млн. рублей < 0

Сумма налога составит: 0 рублей.

Второй вариант более выгоден для гражданки В.Таким образом, расчет налога с продажи квартиры достаточно прост. Продавец может произвести его самостоятельно, без посторонней помощи.

Но если вам нужна консультация эксперта по этому вопросу, Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Сроки подачи декларации 3-НДФЛ

Предельный срок подачи декларации о доходах – 30 апреля года, следующего за отчетным. Это значит, что 3-НДФЛ за 2022 год должна быть сдана весной 2023 года. Заполнение декларации не должно вызвать затруднений. В ней прописываются данные стороны (налоговой службы, налогоплательщика), сумма дохода и налога.

Декларацию в форме 3-НДФЛ можно скачать с официального сайта ФНС. Заполнить и сдать ее разрешается как в бумажной, так и электронной форме. Данные действия не будут считаться нарушениями со стороны налогоплательщика.При выборе бумажного варианта, пенсионеру стоит помнить, что заполнять его можно лишь черными или темно-синими чернилами. Нежелательно допускать помарки и перечеркивание записей.

В приеме подобного документа сотрудники ФНС откажут на законных основаниях.

Как и когда необходимо заплатить налог с продажи квартиры

Прежде чем оплатить налог с продажи квартиры, пенсионеру необходимо обратится в территориальное отделение ФНС, предоставив следующий пакет документов:

- Заполненную декларацию 3-НДФЛ.

- Паспорт и ИНН.

- Заявление.

- Договор купли-продажи квартиры.

Представленный выше перечень может быть расширен в связи с индивидуальными особенностями оформления сделки и использования имущества. К примеру, в случае понесенных убытков после продажи квартиры, пенсионеру потребуется предоставить договор на ее приобретение.

После проверки документов, сотрудник налоговой службы предоставит реквизиты для оплаты налога. Как уже говорилось выше, оплатить его необходимо успеть до середины лета.

Подать документы в налоговую пенсионер может лично, по электронной или обычной почте. Также не исключена их передача через третье лицо, при условии составления доверенности.Сроки уплаты налога после продажи квартиры пенсионером и подачи декларации

Оплата налога происходит в период с 30 апреля по 15 июля, уже после сдачи декларации. В том случае, если продавец проигнорирует необходимость уплаты взноса и подачи декларации о доходах, сотрудники ФНС могут применить штрафные санкции.

Налог с продажи квартиры пенсионером: подводим итоги

- Налог с квартиры не насчитывается в том случае, если гражданин продает ее не ранее пяти лет использования.

- Налог с квартиры не насчитывается в том случае, если владелец продает ее не ранее трех лет использования, при выполнении дополнительных условий (см.выше).

- Гражданин в некоторых случаях может уменьшить налогооблагаемую базу на 1 млн. рублей.

- Продавец освобождается от уплаты налога с продажи квартиры, если ее цена ниже 1 млн. рублей и ее цена не ниже 70% от кадастровой.

- Бывший собственник может уменьшить налогооблагаемую базу на документально подтвержденные затраты на приобретение квартиры. При этом с целях налогообложения будет учитываться продажная цена не ниже 70% от кадастровой.

- Продавец обязан предоставить в налоговую службу декларацию 3-НДФЛ и оплатит всю сумму налога.

Пенсионерам не предоставляются льготы на оплату налога с продажи квартиры. Это касается не только законов федерального, но и регионального уровня. Если по действующим нормам, недвижимость подпадает под статус объекта налогообложения, пенсионеру придется выплатить причитающуюся государству сумму налога. При этом, гражданин вправе воспользоваться правом уменьшения итогового размера выплаты на налоговый вычет.

В целом можно сказать что текущие условия взиманию налога с продажи квартир очень щадящие и большинство граждан сможет воспользоваться нулевой ставкой (льгота по сроку владения). А под налогообложение попадают категории граждан, которые профессионально покупают продают множество квартир. Но это уже коммерческая деятельность, которая и должна откладываться налогом.

© 2018 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:Всё о льготах для пенсионеров при продаже квартиры: платят ли они налог, также если владели жильем менее 3 лет?

Государство устанавливает обязательство уплаты налога с любого дохода, в том числе – с продажи недвижимости.

По этой причине у продавцов жилья возникает вопрос о возможности получения налоговой льготы.

Особенно важен он для пенсионеров, которые не являются налогоплательщиками при получении пенсионных пособий.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-94-16 . Это быстро и бесплатно !

Нюансы сделки

В целом продажа жилья лицом, вышедшим на пенсию, ничем не отличается от продажи, совершённой другим продавцом. Главное условие, чтобы он был дееспособен и имел право собственности на квартиру, которую решил продать. Сделка оформляется гражданско-правовым договором в соответствии с § 7 главы 30 ГК РФ, с последующей регистрацией в Росреестре.

Основные нюансы сделки касаются удержания налога. Так как пенсионеры не являются налогоплательщиками, они не могут погасить налог с продажи налоговым вычетом. Для них предусмотрен специфический способ взаимозачёта. Также им расширен перечень ситуаций, когда НДФЛ не удерживается.

Платят ли сборы, если продали недвижимость, которая была менее 3 лет в собственности?

Лицо, живущее на пенсионное пособие, обязано уплачивать налог с продажи, которая считается доходом физических лиц, если квартира находилась в собственности менее трёх лет. Это правило распространяется на всех продавцов, в том числе – пенсионеров.

Справка! По квартирам, приобретённым в 2016 году или позже, действует регламент налогообложения до 5 лет нахождения жилья в собственности.

С 2019 года пенсионеры получили налоговые послабления относительно квартир, приобретённых после наступления 2016 года. Для них сохраняется минимальный срок налогообложения в 3 года, при условии получения квартиры:

- по наследству;

- в дар от родственников;

- на основании приватизации;

- по договору ренты с пожизненным иждивением.

То есть, в перечисленных случаях ждать 5 лет не требуется.

Учёт кадастровой стоимости

В территориальный налоговый орган в 2019 году передаётся не только информация из Росреестра о получении соответствующей суммы денег продавцом, в соответствии с договором, но и сведения о кадастровой стоимости объекта.

Если указанная в договоре купли-продажи (ДКП) цена ниже, чем кадастровая, налоговая инспекция произведёт перерасчёт. Для этого она применит коэффициент 0,7, ниже которого стоимость квартиры быть не должна. В противном случае налоговое удержание поизведётся, исходя из кадастровой стоимости.

Например, пенсионер по договору продал квартиру за 1 350 000 рублей. Её кадастровая стоимость составляет 2 100 000 рублей. Коэффициент 0,7 составит 1 470 000. Это число должно быть равно низшей планке, допустимой для ценообразования. Так как квартира была продана дешевле установленной минимальной суммы, налог будет взиматься с кадастровой стоимости.

Внимание! Сокрытие доходов и попытка уйти от уплаты налогов влечёт не только гражданскую ответственность в виде уплаты пени и штрафов, но и может повлечь уголовную ответственность.

При налогообложении учитывается ещё один существенный нюанс: удержание производится со стоимости недвижимости свыше одного миллиона рублей. Это служит причиной различных ухищрений граждан занизить стоимость жилья, чтобы не платить налог.

Налоговый вычет

Налоговую сумму можно снизить совершенно законно, если применить налоговый вычет. Для этого не понадобится искусственно занижать цену объекта в ДКП и рисковать, играя с законом. Нужно просто сделать следующее:

- собрать ряд требующихся бумаг для подтверждения текущих расходов на квартиру;

- приложить их к заполненной декларации для отчёта;

- в графу «расходы» внести сумму расходов.

Что это такое?

Налоговый вычет – это налоговая льгота, которая предоставляется налогоплательщикам РФ в случае производимых трат. Так как неработающие пенсионеры не являются налогоплательщиками – данная льгота для них не предусмотрена. Но в случае с продажей недвижимости, в результате чего они получают доход и обязаны уплатить налог, они могут получить вычет.

Сумма вычета не может превышать суммы налоговой выплаты. Не выплаченный остаток аннулируется или погашается за счёт НДФЛ, если пенсионер работает.

Возврат можно получить в следующих случаях, подкреплённых документами:

- при проведении косметического ремонта;

- при покупке и продаже квартиры в течение одного налогового периода;

- при покупке другой недвижимости;

- при других существенных тратах на помещение.

Обязательно прилагаются удостоверенные копии ДКП недвижимости и квитанции, подтверждающие траты на жильё.

Размер

Вычет составляет 13% от потраченной суммы и возвращается из налоговых удержаний граждан. В частности, с налога на продажу жилья. То есть, с каждой тысячи может возвращаться 130 рублей. а с одного миллиона – 130 тысяч. В таком же размере деньги удерживаются при получении прибыли.

Если расход, подтверждённый платёжными документами, равен полученному доходу, то удержание НДФЛ не производится. Тем не менее, декларация в ФНС всё равно заполняется по всем правилам, с приложением документов, подтверждающих расход.

Расчёт

Общая сумма налогового удержания рассчитывается:

- в размере 13%;

- с суммы превышающей 1 миллион рублей.

Например, пенсионер продал квартиру стоимостью 2 100 000 рублей, которая находилась в собственности менее 3 лет. Удержание будет проводиться с суммы 1 100 000 рублей. Налог составит 143 000 рублей.

Если в декларации представлены траты, осуществлённые продавцом жилья в этом же налоговом периоде, то они суммируются и вычитаются из дохода.

Например,продавец сделал косметический ремонт, затратив на него 150 000 рублей, заменил сантехнику, газовую плиту, на что ушло ещё 50 тысяч. Если доход с продажи составил 1 100 000 рублей, то от него отнимается общая сумма трат в размере 200 000. В итоге удержание производится с суммы в 900 000 рублей, что составит 117 000, которые потребуется уплатить.

Заполнение декларации о доходах 3-НДФЛ

Декларация о доходах заполняется до 30 апреля того налогового периода, который следует за годом продажи объекта недвижимости.

Декларация заполняется в электронном виде по следующему алгоритму:

- Заходим в программу «Декларация», находим вкладку «Доходы, полученные в РФ».

- Заполняем источник выплат: «Продажа квартиры».

- Нажимаем кнопку «Да».

- Получаем от программы уведомление о том, что не введён код ОКМО. Здесь же указывается, что при заполнении формы 3-НДФЛ физическим лицом этого не требуется.

- Нажимаем кнопку «Пропустить».

- Приступаем к внесению дохода, нажав на + в верхнем углу панели.

- Вносим месяц получения дохода.

- Вносим код дохода 1510.

- В соответствующую графу вносим сумму полученного дохода.

При наличии расходов заполняется соответствующий раздел формы. Коды расходов имеют разновидности:

- 901 – при отсутствии платёжных документов, если стоимость составляет не более 1 миллиона рублей. Например, при получении наследства.

- 903 – при наличии платёжной документации. Например, в случае купли-продажи, когда есть ДКП и документация, подтверждающая платёж.

Расходы вносятся в форму по тому же принципу. Главное при заполнении формы следить, чтобы не были допущены ошибки, наиболее распространённые из которых:

- не вносятся стандартные вычеты, предоставленные в текущем налоговом периоде (если они были);

- в графе «Продажа» не вносятся сведения о покупателе;

- не заполняется заявление на получение возврата налога (если он может возвращаться).

Если декларация заполнена с ошибками, то исправить их можно только после того, как она будет возвращена с указанием необходимых исправлений. Исправления производятся в специальной программе, путём замены неактуальной информации на нужные сведения.

Льготы при реализации имущества, полученного по наследству

Если квартира получена пенсионером по наследству, то к ней применяются нормы льготного налогообложения. Они заключаются в том, что налог не удерживается даже тогда, когда квартира была приобретена после 2016 года и находилась в собственности продавца 3 года. То есть пяти лет владения объектом недвижимости в этом случае ждать не нужно.

Взаимозачёт при реализации и покупке

Существует два варианта получения налогового вычета:

- через работодателя;

- через территориальное отделение ФНС РФ.

Иногда могут применяться оба вида вычетов. Например, через работодателя оформляется вычет по покупке жилья в предшествующем налоговом периоде, который уплачивается, по преимуществу в течение нескольких лет. Право на него имеют только работающие пенсионеры. А в налоговой декларации указывается сумма нового налогового вычета.

Можно проводить взаимозачёт. Если приобреталась недвижимость, то возврат налога может начисляться со стоимости жилья до 2 миллионов, для ипотеки предоставляется дополнительный вычет, связанный с процентами по кредиту, в размере 1 миллион рублей, что в целом составляет 3 миллиона.

В случае купли и продажи жилья, допускается погашение удержания суммой, требующей возврата. Налог удерживается только с оставшихся после вычета, денежных средств. А если возврат превышает удержание, его могут начислить с других налоговых средств.

Например, в этом же налоговом периоде пенсионер приобрёл другую квартиру за 1 500 000 рублей. На эту сумму будет начисляться налоговый возврат в размере 13%, что составит 195 000 рублей. За счёт этого, налоговая сумма перекрывается и ничего уплачивать не нужно. Остаток в сумме 52 тысячи рублей можно получить, только если пенсионер работает, уплачивая НДФЛ, или имеет другие источники дохода, подлежащие налогообложению.

С продажи жилья, находящегося в собственности менее трёх лет, пенсионер должен уплатить налог с дохода. Он начисляется в размере 13% стоимости объекта недвижимости, указанного в договоре, но эта сумма не должна быть ниже кадастровой стоимости больше чем на 70%. Налог можно погасить взаимозачётом.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас

Платит ли пенсионер налог с продажи квартиры

Закон устанавливает нормы, касающиеся освобождения от налогообложения доходов от продажи недвижимого имущества. Выясним, предусмотрены ли здесь льготы для тех, кто получает пенсии, ответим на вопросы, нужно ли пенсионерам платить налог с продажи недвижимости, платит ли пенсионер налог с продажи квартиры (в собственности менее 3 лет), облагается ли налогом продажа квартиры пенсионером, полученной по наследству.

Какой налог платит пенсионер при продаже квартиры

При продаже недвижимости, в том числе квартиры, образуется доход, который, по общему правилу, подлежит обложению налогом на доходы физических лиц (НДФЛ). Однако в законе определены условия освобождения от налогообложения доходов от продажи объектов недвижимого имущества, а также долей в указанном имуществе. Должен ли пенсионер платить налог с продажи квартиры? Чтобы ответить на этот вопрос, откроем статью 217.1 Налогового кодекса РФ.

Нужно ли пенсионеру платить налог с продажи квартиры

По вопросу уплаты налога с продажи квартиры (пенсионерами в том числе) в статье 217.1 НК РФ указано следующее. Доходы, получаемые налогоплательщиком от продажи объекта недвижимого имущества, освобождаются от налогообложения при условии, что такой объект находился в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества и более. То есть, если пенсионер продает квартиру, платит ли он налог 13 процентов, будет зависеть от срока владения им квартирой.

- в каком году была приобретена продаваемая квартира (до 1 января 2016 года или позже),

- при каких обстоятельствах продаваемая квартира оказалась в собственности (получена в наследство, приобретена по договору купли-продажи, дарения и т.д.)

- является ли квартира единственной или нет.

Подробнее о сроке владения квартирой можно прочитать здесь.

- минимальный предельный срок владения объектом недвижимого имущества, указанный в пункте 4 статьи 217.1 НК РФ;

- размер понижающего коэффициента, указанного в статье 214.10 НК РФ.

Платит ли пенсионер налог с продажи квартиры в собственности менее 3 лет?

- если право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от члена семьи и (или) близкого родственника;

- право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации;

- право собственности на объект недвижимого имущества получено налогоплательщиком — плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением;

- в собственности налогоплательщика (включая совместную собственность супругов) на дату государственной регистрации перехода права собственности от налогоплательщика к покупателю на проданный объект недвижимого имущества в виде комнаты, квартиры, жилого дома, части квартиры, части жилого дома или доли в праве собственности на жилое помещение не находится иного жилого помещения (доли в праве собственности на жилое помещение).

В иных случаях минимальный предельный срок владения объектом недвижимого имущества будет составлять пять лет.

То есть ответ на вопрос, платит ли пенсионер налог, если продает квартиру менее 3 лет в собственности, будет положительный. Однако закон позволяет уменьшить пенсионерам подоходный налог с продажи квартиры или даже свести его к нулю.

Налог с продажи квартиры пенсионерам: порядок расчета

- нужно сравнить доходы от продажи квартиры с кадастровой стоимостью с учетом понижающего коэффициента, установленного в статье 214.10 НК РФ, и определить какая сумма будет приниматься в целях налогообложения доходами от продажи квартиры,

- можно получить имущественный налоговый вычет при продаже имущества.

Такой вычет предоставляется в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи квартиры, не превышающем в целом 1 000 000 рублей. Вместо получения имущественного налогового вычета пенсионер вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

Таким образом, размер налога при продаже квартиры пенсионером определяется как умножение налоговой ставки на сумму доходов от продажи квартиры (определенной в соответствии со ст. 214.10 и 220 НК РФ).

Рассмотрим некоторые примеры расчета налога с продажи квартиры пенсионерам.

Пенсионер продал квартиру за 3 000 000 рублей (квартира была в собственности пенсионера менее 3 лет – налог в этом случае необходимо рассчитать и уплатить). Налоговая база по произведенным расчетам согласно статье 214.10 НК РФ определена как 3 000 000 рублей. После применения налогового вычета в 1 млн. руб. налог с продажи квартиры пенсионером (в собственности менее 3 лет) составит 260 000 рублей ((3 000 000-1 000 000 рублей)*0,13).

Пенсионер приобрел квартиру за 6 000 000 рублей. Через два года он продал ее за 8 000 000 рублей. Налоговая база по произведенным расчетам согласно статье 214.10 НК РФ определяется как 8 000 000 рублей. Пенсионер заплатит налог при продаже квартиры в размере 260 тыс. руб., уменьшив сумму дохода при продаже квартиры на сумму расходов на покупку ((8 000 000 – 6 000 000)*0,13).

Все расчеты налога производятся в налоговой декларации по форме 3-НДФЛ. Уплата налога от продажи квартиры пенсионером производится до 15 июля года, следующего за годом, в котором была продана квартира.

! Начиная с доходов 2021 года налогоплательщики вправе не указывать в налоговой декларации доходы от продажи квартиры, если в отношении такого имущества налогоплательщик в налоговом периоде имеет право на имущественный налоговый вычет в размере 1 млн. руб. и если сумма всех таких доходов от продажи соответствующей недвижимости в налоговом периоде не превышает 1 000 000 руб.

Платит ли пенсионер налог с продажи квартиры, полученной по наследству?

Пенсионер продал квартиру, полученную по наследству, — надо ли платить налог в этом случае? Это зависит от того сколько времени пенсионер владел унаследованной квартирой. Минимальный предельный срок владения в целях налогообложения доходов от продажи в случае ее наследования составляет 3 года. При этом нужно учитывать, что у наследника, вступившего в права наследства, право собственности на наследованное имущество возникает со дня смерти наследодателя независимо от даты государственной регистрации этих прав. При наследовании супругом квартиры, приобретенной в общую совместную собственность, моментом возникновения права собственности на квартиру в целях налогообложения доходов от продажи является дата приобретения квартиры.

Налог с продажи квартиры, полученной пенсионером по наследству, можно уменьшить, применив следующее положение статьи 220 НК РФ.

Если при получении налогоплательщиком имущества в порядке наследования или дарения налог в соответствии с пунктом 18 и 18.1 статьи 217 НК РФ не взимается, при налогообложении доходов, полученных при продаже такого имущества, учитываются также документально подтвержденные расходы наследодателя (дарителя) на приобретение этого имущества, если такие расходы не учитывались наследодателем (дарителем) в целях налогообложения, за исключением случаев, предусмотренных пп.3 и 4 пункта 1 статьи 220 НК РФ.

Если пенсионер продал квартиру и купил другую, нужно ли платить налог

При продаже квартиры и покупке новой квартиры автоматического освобождения от НДФЛ не происходит. Однако если пенсионер приобрел квартиру, он вправе при соблюдении определенных условий оформить имущественный налоговый вычет при покупке недвижимости (остаток вычета пенсионеры вправе перенести на предыдущие периоды). Если продажа одной квартиры и оформление права собственности на другую квартиру произведены в одном налоговом периоде (одном календарном году), то налогоплательщик имеет право на получение одновременно имущественных налоговых вычетов, предусмотренных пп. 1 и 3 п. 1 ст. 220 НК РФ путем уменьшения суммы налогооблагаемого дохода, полученного от продажи квартиры, на сумму имущественного налогового вычета, предусмотренного при приобретении квартиры (квартир) (Письмо Минфина России от 11 февраля 2016 г. №03-04-05/7154).

Публикация носит ознакомительный характер. По вопросу налогообложения доходов от продажи квартиры конкретно в Вашем случае обратитесь в налоговые органы.

Итак, мы выяснили, нужно ли платить пенсионерам налог с продажи квартиры. Специальных норм, регулирующих налогообложение при продаже квартиры пенсионерами, законом не предусмотрены. Поэтому если пенсионер продал квартиру, которой владел менее предельного срока владения, ему нужно рассчитать и уплатить НДФЛ. Платит ли пенсионер налог с продажи квартиры (в собственности менее 3 лет)? Да, пенсионеру нужно будет заплатить налог, при этом он вправе уменьшить подоходный налог к уплате или свести его к нулю, применив имущественный налоговый вычет.

Налог с продажи квартиры для пенсионеров — новый закон

Платит ли пенсионер налог с продажи квартиры? Отечественное законодательство отвечает на данный вопрос положительно. Продавцу пенсионного возраста потребуется продекларировать доход и погасить налог с продажи недвижимости, находящейся в собственности. Для каждого налогоплательщика устанавливаются равные правила, при этом возраст человека непринципиален. Однако существуют ситуации, при которых налог с реализации имущества отсутствует.

Основные сведения

Если пожилой человек продает квартиру, то с полученных денежных средств ему придется погасить налог в размере 13 %, если продажа и госрегистрация перехода права собственности состоялись до 1 января 2021 года. Если реализация недвижимости произошла после вышеупомянутой даты и доход с продажи квартиры составил более 5 млн. рублей, то НДФЛ идет также по ставке 13% от 5 млн руб., плюс по ставке 15% с суммы превышения.

Если пожилой человек продал за год несколько квартир, то отечественное законодательство предоставляет ему финансовое послабление – . В результате можно выбрать ту квартиру для налогообложения, стоимость которой меньше всех.

Период нахождения квартиры в собственности, налоговый вычет, получение имущества в порядке наследования – все это влияет на наличие или отсутствие обязанности выплачивать НДФЛ с продажи жилья и предоставлять декларацию.

Пример расчета НДФЛ при продаже квартиры в 2021 году

Квартира была приобретена за 5 млн. руб., а продана за 7 млн. руб. Продавец применил стандартный имущественный вычет в 1 млн. руб. Таким образом, разница между налогооблагаемой базой и принимаемым вычетом составит 6 млн. руб.

Если итоговая налогооблагаемая база меньше или равна 5 млн руб., то НДФЛ считается по общей ставке в 13%.

Период владения квартирой

Если жилье находилось у пожилого человека в собственности менее 3 лет, оно подвергается налогообложению. В том случае, когда пенсионер владел ею в течение 3 лет и дольше, то погашать налоги и декларировать продажу не придется. Однако есть ряд условий:

Условия Минимальный срок владения Недвижимость приобретена до 1 января 2016 г. 3 года Недвижимость приобретена с 1 января 2016 г. 5 лет Недвижимость, приобретенная с 1 января 2016 г: 3 года — была получена по наследству или в подарок от родственника; — была приватизирована; — является единственным жильем; — продается в течении 90 дней со дня покупки новой квартиры. Иногда пенсионеры путают НДФЛ, уплачиваемый с проданного жилья, и имущественный налог. Ошибочно полагать, что освобождение от имущественного налога лишает их обязанности платить НДФЛ.

Отечественное законодательство не разрабатывает льгот при проведении купли-продажи жилья. Налоговая ставка для всех продавцов составляет 13 %, причем их текущий возраст непринципиален.

Имущественный вычет

Помимо этого, в качестве уменьшения суммы можно воспользоваться вычетом, если пожилой человек продает жилье и покупает новую квартиру в одном и том же налоговом периоде.

Его размер составляет 1 млн рублей. Вследствие этого полученный доход будет уменьшен на сумму вычета, который не больше 1 млн. Налог 13 % выплачивается с суммы денег, вырученных пенсионером при проведении сделки, за вычетом 1 млн.

А , однако и в этом случае потребуется заполнить требуемую декларацию. Если пенсионер ее не подаст, то ему потребуется погасить штраф в 1000 рублей .

Налог с недвижимости, полученной по наследству

С доставшейся по наследству недвижимости налог с ее продажи . То же самое можно сказать и о недвижимости, полученной в дар либо переданной плательщику ренты по соглашению пожизненного содержания с иждивением.

Для подобного жилья наименьший период владения, после которого налоги не оплачиваются, не изменился и составляет по-прежнему 3 года. Также в этой ситуации необязательно подавать декларацию.

Как рассчитать длительность владения недвижимостью

Для того чтобы заполнить декларацию 3-НДФЛ при реализации жилья, потребуется установить период владения им.

- Период нахождения жилья в собственности в случае с наследством начинает свой отсчет с того момента, как наследодатель скончался, то есть с даты открытия дела.

- Если пенсионер приобрел жилье по ДДУ или по уступке права требования, то период владения недвижимостью начинается с даты оформления права собственности на нее.

- В ситуации с покупкой квартиры у ЖКС период владения исчисляется с того момента, когда сумма паевых взносов целиком выплачена, а акт приема-передачи жилья оформлен и подписан.

- Если жилье было приватизировано, то период владения им начинается с момента заключения соответствующего договора (при проведении процедуры до 1998 или оформления права собственности (после 1998).

- В случае долевого владения период исчисляется с даты регистрации права на построенный объект. Дата подписания акта приема-передачи с компанией-застройщиком непринципиальна.

Как составить декларацию

Пожилой человек должен предоставить декларацию о полученных денежных средствах до 30 апреля того года, который идет за отчетным, – не позже. Если предельный срок выпадает на субботу или воскресенье, то документ необходимо вручить сотрудникам налоговых органов в ближайший рабочий день, следующий за крайним сроком.

В декларации указываются сведения о налогоплательщике, налоговых органах, размере вырученных средств и налога. Бланк документа выложен на официальном сайте ФНС РФ.

Заполнить и сдать декларацию допускается в электронном и бумажном варианте – на выбор пенсионера. В последнем случае потребуется использовать темно-синюю или черную ручку. Необходимо избегать корректировок и помарок, иначе сотрудники налоговой службы не примут документ.

Налог оплачивается с 30 апреля по 15 июля, после того как заполненная декларация сдана.

Особенности уплаты налога

Следующим шагом пенсионеру потребуется направиться в локальное отделение ФНС, вручив сотрудникам учреждения такой пакет документации:

- распечатанная декларация;

- паспорт заявителя;

- ИНН;

- заявление на погашение налога после продажи жилья;

- соглашение по купле-продаже имущественного объекта.

Данный список не является исчерпывающим.

Помимо личного посещения, есть и альтернативные варианты передачи документов:

- отправка справок и бумаг в дистанционном режиме, через интернет, воспользовавшись веб-порталом госуслуг или официальным сайтом ФНС РФ;

- отправка Почтой России заказным письмом с описью вложения.

Работники налоговых органов проверяют документы и предоставляют реквизиты для погашения налога.

Если заявитель не заполнит и не вручит декларацию в установленные законом сроки, а также допустит просрочку погашения налога, то за каждые 24 часа просрочки ему будут начисляться штрафные санкции.

Дополнительные нюансы

1. Некоторые продавцы ошибочно полагают, что если не заполнить декларацию и не вручить ее налоговым работникам в установленные сроки, то ФНС не будет проинформирована о совершившейся сделке. Однако в действительности данный налоговый орган узнает о проведении процедуры, когда в Росреестре будет зарегистрирована передача прав собственности или когда покупатель обратится к ним за налоговым вычетом в связи с приобретением жилья.

2. Помимо этого, некоторые собственники имущества специально занижают стоимость квартиры с целью предотвращения налогообложения. Однако при этом ст. 217 НК РФ утверждает следующее правило: сумма продажи недвижимого объекта не должна быть меньше 70 % от размера его кадастровой стоимости на начало того года, когда она была реализована.

3. Нерезиденты при продаже недвижимости вынуждены погасить налог в размере 30 % от полученной прибыли, при этом они не вправе воспользоваться преимуществами вычета.

Чтобы рассчитать налог на недвижимость, стоит воспользоваться онлайн-калькулятором, который находится на сайте ФНС. Потребуется выбрать вид налога, налоговый период, субъект РФ, после чего внести кадастровый № квартиры и другие запрашиваемые данные.

Подводим итоги

Таким образом, пенсионеры не могут воспользоваться какими-либо льготами при погашении налога с реализации жилья – ни на федеральном уровне, ни на региональном. Правительство РФ постановило, что вопрос об отмене налогового бремени для пожилых людей окончательно решен и в дальнейшем пересмотру не подлежит.

Если пожилой человек продает квартиру после 5 и более лет владения, либо стоимость жилья составляет 1 млн рублей и меньше, то от налогообложения он освобождается. Помимо этого, человек вправе воспользоваться преимуществами вычета на установленную законом сумму.

Заявителю потребуется грамотно заполнить декларацию и вручить ее вместе со всей документацией налоговым работникам, которые передадут реквизиты для погашения налога.

Специалисты советуют укладываться в сроки вручения документации и оплаты налогов, чтобы не столкнуться в дальнейшем с юридическими проблемами.

Платит ли пенсионер налог с продажи квартиры в 2020 году, какие есть льготы

С возрастом способность пенсионера трудиться снижается. А следовательно, и уровень получаемого им дохода падает, порой у него остается толь. Законодательство предусматривает, что НДФЛ не облагается пенсия, которая выплачивается ПФР ежемесячно.

Однако, если пенсионер все-таки продаст принадлежащее ему имущество при определенных обстоятельствах у него может возникнуть обязательство по налогу. Рассмотрим подробнее платит ли пенсионер в бюджет налог с продажи квартиры.

Должны ли пенсионеры платить налог при продаже квартиры?

Законодательное регулирование вопроса

Рассмотрим подробно, платит ли пенсионер налог с продажи квартиры. НК РФ предусматривает обязанность физлиц уплачивать налог на доходы, при возникновении у них таковых.

Перечень облагаемых НДФЛ доходов приведен в статьях налогового кодекса. Обязанность по уплате распространяется на всех физлиц, которые получают на территории России доходы.

Налоговый кодекс четко устанавливает, какой налог платит пенсионер при продаже собственного жилья — подоходный по ставке 13%.

Если человек продает принадлежащую ему собственность, то он должен уплачивать налог со стоимости полученного дохода от ее продажи. При условии, что данная собственность находилась у него менее пяти лет (трех лет при наследовании).

При этом при определении базы по налогу физлицо может применить имущественный вычет при продаже или учесть в качестве расходов стоимость приобретения продавцом этого имущества.

Не уплачивается налог с продаж с реализации квартиры, дома, земельного участка, если он принадлежал продавцу более пяти лет (трех лет).

Внимание! С 2016 года вступили поправки, согласно которым, при исчислении доходы для целей налогообложения НДФЛ, если объект был в собственности менее пяти лет, выручку от продажи недвижимости нужно сравнивать с кадастровой стоимостью этой собственности.

При этом разрешается применять специальный понижающий коэффициент. Его значение установлено на уровне федерации 0,7. Регионам дано право устанавливать его значение самостоятельно в пределах своей территории.

При исчислении НДФЛ облагается наибольшая из сравниваемых сумм (стоимость реализации или скорректированная на коэффициент кадастровая стоимость).

Льготы по налогообложению для пенсионеров

Самой главной льготой по налогообложению для пенсионеров, установленной НК РФ является то, что получаемая ими пенсия не подлежит обложению НДФЛ. Однако, данная льгота распространяется только в отношении пенсионного обеспечения, выплачиваемого за счет средств ПФР.

Пенсионерами при условии, что они являются работающими и получают по трудовым договорам вознаграждения, могут предоставляться социальные вычеты, а также имущественные вычет при покупке или при продаже недвижимости.

Отдельные льготы пенсионерам по НДФЛ при продаже квартиры не предусматривается. Они обладают такими же правами и обязанностями по уплате НДФЛ, что и обычные граждане. Таким образом, налог с продажи квартиры для пенсионеров в 2020 году уплачивается на общих основаниях.

Взимается ли налог с неработающих?

Если пенсионер является неработающим, то у него нет зарплаты или иного дохода, с которых удерживается НДФЛ. Пенсия, начисляемая и выплачиваемая из ПФР, согласно НК РФ не облагается НДФЛ.

Обязанность по уплате НДФЛ у пенсионера может появляться только в исключительных случаях – если он реализует имущество или сдает его внаем. В последнем случае доход. Может носить постоянный характер и требует оформления предпринимательства.

Пенсионеры не часто продают свою недвижимость, поэтому в общем можно сказать, что они при условии отсутствия трудовой занятости и получения только пенсии – не являются плательщиками НДФЛ.

Тонкости расчета суммы налога для лиц пенсионного возраста:

Сроки владения недвижимостью

НК РФ устанавливает, что НДФЛ не надо исчислять с продажной стоимости недвижимости, если она находилась в собственности более пяти лет. Если реализуемый объект был получен физлицом в порядке наследования, то тогда действует срок, равный трем лет.

Если продается имущество, которое принадлежало собственнику меньшие периоды, то тогда у него возникает обязательство по уплате НДФЛ.

Также надо учитывать, что приобретенное имущество до 2016 года учитывается по старым правилам, которые устанавливали общий срок на владения недвижимостью в течение трех лет, какой позволял получать освобождение от уплаты налога без учета основания получения имущества.

Учет кадастровой стоимости

Новшеством 2016 года стало правило, которое требует учитывать при исчислении ндфл с продажи недвижимости, находившаяся в собственности менее пяти лет (трех лет), кадастровой стоимость объекта.

При исчислении базы по НДФЛ в данном случае сравнивается кадастровая стоимость объекта,

скорректированная на понижающий коэффициент, который на территории России составляет 0,7. Регионам дано право устанавливать его значение на своей территории. Однако, многие субъекты пока воздерживаются от данного права, применяя значение федерального коэффициента.

Налог с унаследованной квартиры

Если недвижимость поступает к ее владельцу, который в последствии ее продает, по наследству, то на ее реализацию действуют общие правила, за исключением срока нахождения в собственности.

согласно НК РФ, физлицо освобождается от НДФЛ, если объект находился в собственности более трех лет, а не пяти – по общим правилам.

Учет понесенных на реализуемый объект расходов

По правилам, если физлицо продает объект недвижимости, находящийся в собственности менее трех лет, то он при исчислении базы по НДФЛ может в расходы поставить:

- стоимость, за которую недвижимость была приобретена по первоначальному договору купли-продажи,

- проценты, какие были уплачены по кредиту на ее приобретение, чеки

- акты по ремонтно-проектным работам.

Все эти расходы должны быть документально подтверждены документально. С оставшейся же суммы нужно исчислить и уплатить НДФЛ.

Сроки подачи декларации и уплаты налога после реализации квартиры

Заполнение декларации необходимо произвести на следующий год, после года продажи квартиры.

После того, как документ был заполнен, его нужно отправить в налоговый орган. Сделать это требуется до 30 апреля года, какой идет за годом продажи.

В случае, если данный срок будет сорван, то на нарушителя будет наложен штраф в 5% от размера налога, за каждый месяц просрочки. Минимальное наказание составляет 1000 рублей, максимальное — 30% от суммы налога, какой указан в декларации.

Уплатить налог в бюджет нужно до 15 июля того же года.

Какие документы потребуются для оформления налогового вычета?

Подтверждать документально право на вычет необходимо только в том случае, если налогоплательщик хочет воспользоваться уменьшением суммы продажи квартиры на размер фактически понесенных затрат.

Горячий стаж для пенсии для мужчин: что в него входит в [year] году, возможно ли выйти выйти на пенсию раньше

НК не дает никаких указаний на то, какие именно документы необходимо предоставить.

Чаще всего под такими документами понимают те, которые могут фактически подтвердить понесенные затраты на покупку этого жилья:

- договор купли-продажи;

- акт приема-передачи недвижимости.

В числе расходов можно учитывать и иные затраты, но которые были прямо направлены на приобретение квартиры и могут быть подтверждены документально.

Например, это также могут быть услуги по найму риелтора, проценты по ипотечному кредиту и т. д. Нельзя в качестве затрат использовать расходы на ведение ссудного счета, затраты на страхование квартиры, расходы на приобретение металлической входной двери и т. д.

В качестве документов, подтверждающих дополнительные расходы, можно предъявлять корешки приходных кассовых ордеров, товарные и кассовые чеки, выписки банков, расписки продавца и т. д.

Правила заполнения налоговой декларации

При заполнении декларации, оформляемой по причине продажи квартиры, необходимо учитывать несколько нюансов.

Так, чаще всего в состав декларации включаются следующие листы:

- Титульный лист;

- Разделы 1 и 2;

- Приложения 1 и 6;

- Расчет к приложению 1.

На титульном листе указывается информация о лице, который заполняет документ, коды налоговой инспекции, отчетный период и т. д.

В разделе 1 указываются сведения о бюджетных кодах, а также сумме налога, которая подлежит перечислению в бюджет.

Раздел 2 содержит итоги расчета налога при использовании сведений о доходах из приложения 1 и сведений о вычетах из приложения 6.

При указании налога необходимо помнить, что если стоимость квартиры согласно договору купли-продажи установлена меньше, чем 70% от кадастровой стоимости этого объекта жилья, то налог необходимо будет заплатить именно с 70% от кадастровой стоимости.

Для определения, исходя из какой стоимости будет исчисляться налог используется расчет к приложению 1. Здесь указываются обе стоимости, и наибольшая переносится в итоговый расчет.

В приложении 6 необходимо выбрать, какой именно вычет будет использоваться — в виде фиксированной суммы либо путем уменьшения полученных средств на сумму затрат.

В какие сроки ожидать возврата средств?

Вычет, который предоставляется гражданину при продаже квартиры, не является денежным. По своей сути, это возможность от государства уменьшить сумму, с которой будет уплачиваться налог, на 1 млн. рублей либо сумму фактически понесенных расходов. Поэтому, «монетизировать» его нельзя.

Однако, пенсионер после продажи одной квартиры может приобрести новую. В этой ситуации, если в предыдущие годы у него были доходы, облагаемые налогом, он может оформить и подать декларацию 3-НДФЛ.

Если право на возврат налога будет подтверждено, то далее ему необходимо будет подать заявление с указанием банковских реквизитов для перечисления.

Проверка поданной декларации может длиться до 3 месяцев. В случае, если возврат будет одобрен, то перечисление будет произведено в течение 1 месяца.

Выплату можно произвести только на банковский счет. Нельзя сделать возврат налога наличными деньгами, на электронный кошелек или счет в иностранном банке.

Нужно ли платить налог с продажи квартиры?

Раздел 4 декларации по ндс 2015 расчет суммы налога в случае применения ставки 0 процентов, образец заполнения

- Право собственности возникло в результате: