Как рассчитать НДС. Пример расчета

Данная статья посвящена, пожалуй, одному из самых запутанных и трудных для исчисления налогу – НДС. Мы постараемся просто и доходчиво объяснить, что представляет собой НДС, кто его уплачивает, как правильно рассчитать НДС, по каким ставкам, и некоторые другие нюансы, помогающие лучше разобраться с этим непростым налогом.

Кстати, наш учебный центр РУНО посвятил этому уникальный практический курс, по окончании которого начинающий бухгалтер может разобраться в любых сложных и запутанных проводках по НДС, с легкостью заполняет декларацию по НДС. Узнайте о курсе ” Налоговый практикум. Уровень 1. Практика по учету НДС: от проводок до отчета. Решение задач “. А теперь, обо всем по порядку.

Содержание:

→ Что такое НДС

→ Кто уплачивает НДС

→ Момент возникновения обязанности по уплате НДС

→ Пример 1. Расчет НДС: обязанность уплаты – в момент отгрузки

→ Пример 2. Расчет НДС: обязанность уплаты – в момент оплаты (аванс)

→ Как правильно рассчитать НДС

→ Налоговые вычеты по НДС

→ Бухгалтерский учет НДС. Проводки

→ Видеоурок по расчету НДС

Что такое НДС.

Итак, само название «налог на добавленную стоимость» говорит о том, что налог начисляется на стоимость товара (работ, услуг), добавленную исключительно вашей организацией при реализации этого товара (работ, услуг).

Например:

Покупаем.

Покупаем товар у поставщика по стоимости №1 – 50 000 руб.

Сверху он накинул НДС №1 (20%) – 50 000* 20% = 10 000 руб.

Итого мы купили товар по стоимости с НДС №1 – 50 000+ 10 000=60 000 руб.

Продаем.

Продаем товар по стоимости №2 – 55 000 руб.

Накидываем НДС №2 (20%) – 55 000*20% = 11 000 руб.

Продаем товар по стоимости с НДС №2 – 55 000+11 000=66 000

СТОИМОСТЬ №2 – СТОИМОСТЬ №1 = ДОБАВЛЕННАЯ СТОИМОСТЬ

То есть, по сути, разница между стоимостью №2 и стоимостью №1 и есть добавленная стоимость. А НДС рассчитывается арифметически именно с этой разницы.

НДС=(55 000 – 50 000)*20%=1 000 руб.

Очень важно!

Для правильного расчета НДС необходимо:

→ четко разбираться в проводках по расчету с поставщиками и покупателями (счета 60,62),

→ по авансам выданным и полученным (76.АВ, 76.ВА),

→ по учету НДС (счета учета 19, 68.02),

→ уметь анализировать ОСВ и находить в ней ошибки

Ведь от этого напрямую зависит правильность расчета НДС, корректное заполнение декларации по НДС, и, как следствие, уплата налога в бюджет… Я вам советую отработать практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации с учетом всех последних изменений на нашем новом практическом курсе “ Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров ”.

Кто уплачивает.

Как зафиксировано в статье 143 НК РФ платить НДС должны компании и ИП, использующие общую систему налогообложения.

Условно плательщики НДС распределяются на 2 группы:

– налогоплательщики «внутреннего» НДС, который платится при реализации товаров, работ или услуг на территории нашей страны;

– налогоплательщики «ввозного» НДС, уплачиваемого на таможне при ввозе товаров в Россию.

Момент возникновения обязанности по уплате НДС.

Обязанность уплаты НДС возникает в 2- х моментах:

1. день отгрузки

2. день оплаты товара (аванс)

в зависимости от того, какое из событий наступило ранее.

Пример 1. Расчет НДС: обязанность уплаты – в момент отгрузки

15 марта – отгрузка товара

1. Дт 62.1 Кт 90.1 – 240 000 р. – отгружен товар

2. Дт 90.3 Кт 68.02 – 40 000 р. – выставлен счет-фактура

Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.01, 68.02, 90

3. Дт 51 Кт 62.1 – 236 000 р. – оплачен товар.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.01, 51

Пример 2. Расчет НДС: обязанность уплаты – в момент оплаты (аванс)

15 марта

1. Дт 51 Кт 62.2 – 240 000 р. – получен аванс от покупателя

При получении предварительной оплаты от покупателя, у продавца есть 5 дней, чтобы выставить счет-фактуру на аванс, в день выставления счета- фактуры начисляется НДС, т.е. возникает наш долг перед бюджетом.

2. Дт 76.АВ Кт 68.02 – 40 000 р. – выставлен счет-фактура на аванс, начислен НДС

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.02, 51

3. Дт 62.1 Кт 90.1 – 240 000 р. – отгружен товар

4. Дт 90.3 Кт 68.02 – 40 000 р. – выставлен счет-фактура, начислен НДС

5. Дт 68.02 Кт 76.АВ – 40 000 р. – зачтен НДС с полученного аванса.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.02, 51

Внимание!

Нельзя допускать ошибок в проводках по учету НДС с авансов и зачету НДС с авансов. Эти ошибки приводят к неверному заполнению декларации, искажению данных и камеральным проверкам.

Чтобы не делать в учете НДС ошибок вначале отработайте практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации.

На курсе более 80 задач, в том числе по заполнению налоговой декларации.

По завершению дистанционного видеокурса вы сможете:

– без труда анализировать операции по НДС с авансов и зачету авансов

– “читать” ОСВ, находить в ней ошибки и знать, как их исправлять

– заполнять декларацию по НДС так, чтобы избежать камеральных проверок

По окончании: удостоверение о повышении квалификации!

Налоговые ставки

Руководствуясь 164 статьей НК РФ, можно определить существующие налоговые ставки НДС.

20%. Основная ставка составляет 20% – она применима для большинства объектов налогообложения.

10%. На некоторые группы продовольственных товаров, детские товары, медицинские препараты, книги распространяется ставка НДС, равная 10%.

0%. Экспортеры применяют ставку 0%, при условии документально подтвержденного факта экспортной сделки в налоговом органе.

Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 20% : 120% или 10 %: 110% в зависимости от категории вышеупомянутых товаров.

Например:

Получен аванс от покупателя за товар, облагаемый по ставке 20% в сумме 120 000 руб.

Рассчитываем НДС по расчетной ставке 20% :120%.

120 000*20:120=20 000 руб.

Как правильно рассчитать НДС.

Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

Стоимость реализованных товаров

(работ, услуг)

Авансы полученные

НДС = Налоговая база х Налоговая ставка (%)

Следует помнить, что если деятельность компании предусматривает реализацию товаров, облагаемых по разным ставкам НДС, то налоговая база рассчитывается по каждой категории товара отдельно.

Налоговые вычеты по НДС

В начале статьи мы разбирали понятие «добавочная стоимость». Так вот, для того, чтобы налогоплательщик верно рассчитал именно свою «добавочную стоимость», и соответственно НДС, подлежащий уплате в бюджет, действует понятие – налоговый вычет (ст.171 НК РФ).

Вычет – это НДС, который вы уплатили либо поставщику товаров, услуг или работ в процессе вашей хозяйственной деятельности, либо на таможне при импорте товаров, а так же НДС, с сумм за поступивший товар или оказанные работы.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.

НДС к уплате = НДС №2 –НДС №1

где

НДС №2 – налог, начисленный на стоимость товара при продаже.

НДС №1 – НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет.

Посмотрите, как определить сумму НДС, уплачиваемую в бюджет на счете 68.02 на этом фрагменте из нашего курса Налоговый практикум , заодно убедитесь, насколько просто и наглядно проходят наши занятия. Получить пробный доступ к курсу

Как подтвердить начисление и вычеты по НДС.

Счет-фактура

По правилам ст.168 и ст. 169 НК РФ основным документом для целей правильного исчисления и уплаты НДС является счет-фактура. Именно в этом документе отражается сумма налога.

Счет-фактура выписывается в течение пяти дней с того момента (дня), как мы отгрузили товар или оказали какую-нибудь работу или услугу, либо в течение пяти дней с того момента, как мы получили оплату за товар, который еще не отгрузили, то есть получили предоплату или аванс. Вспоминаем раздел этой статьи о моментах возникновения обязательства по НДС.

Хотите быть уверенным, что декларация составлена без ошибок и Вам не грозит камералка? Жмите сюда>>>

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.

Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Бухгалтерский учет НДС.

В бухгалтерском учете НДС, полученный от покупателей и подлежащий уплате в бюджет, имеет отражение на счете 68.02 «Расчеты с бюджетом по НДС» .

Оборот по Дебету 68.02

Дт 68.02 Кт 19 Принят НДС к вычету

Дт 68.02 Кт 51 Перечислен НДС в бюджет

Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02 Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02 Начислен НДС с аванса полученного

Дт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

Посмотрите весь подробный алгоритм расчета НДС с проводками и анализом оборотно-сальдовой ведомости на примере урока из курса “ Бухучет и налогообложение для начинающих + 1С 8.3. Практикум ”

Уникальная методика, применяемая на данном курсе, позволяет пройти обучение в форме стажировки в реальной компании.

Программа курса одобрена Департаментом образования г. Москвы и полностью отвечает стандартам в области дополнительного профессионального образования.

КУРСЫ, КОТОРЫЕ ВАМ ПОМОГУТ СТАТЬ ПРОФЕССИОНАЛОМ!

Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров дистанционно

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики дистанционно

Налоговый практикум. Уровень 3. Аудит расчета НДС и налога на прибыль для разных договоров и видов деятельности дистанционно

Учет зарплаты и кадров + 1С ЗУП 8.3 очно / дистанционно

Кадровое делопроизводство со знанием 1С ЗУП 8.3. Инспектор по кадрам. Уровень 5 Профстандарта очно / дистанционно

Расчет налогов с зарплаты 2021

Если сотрудник оформлен в фирме официально, с его зарплаты нужно удерживать и перечислять в бюджет налог на доходы, а также платить страховые взносы. Это обязанность каждого работодателя, и избежать ее нельзя. НДФЛ вычитают из заработной платы, а вот страховые взносы работодатель платит за свой счет. Как рассчитать «зарплатные» налоги, читайте в нашем материале.

Расчет подоходного налога (НДФЛ) с заработной платы

Стандартная ставка налога на доходы физических лиц – 13%, для нерезидентов – 30%.

Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%.

Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход. Но не все так просто, потому что есть различные необлагаемые выплаты и вычеты.

Какие выплаты не облагаются НДФЛ

Эти выплаты перечислены в статье 217 НК РФ. Вот самые распространенные начисления работодателей в пользу работников, которые не облагаются налогом:

- суточные в пределах 700 руб. в командировках по России и в пределах 2 500 руб. в командировках за рубежом;

- единовременные выплаты в связи со смертью члена семьи;

- выплаты в связи с рождением (усыновлением) ребенка в пределах 50 тысяч рублей на одного ребенка;

- плата за обучение;

- матпомощь, призы в пределах 4 тыс. руб. в год;

- возмещение процентов по ипотеке;

- определенные государственные пособия, компенсации и др.

Если были такие выплаты, их нужно вычесть, прежде чем производить расчет налога с заработной платы.

Кстати, некоторые работодатели пользуются этим, чтобы сэкономить на НДФЛ и страховых взносах – они заменяют часть заработной платы необлагаемыми выплатами. Например, работодатель знает, что сотрудник платит ипотеку или получает платное образование.

Он нанимает его на меньшую зарплату и оплачивает обучение или компенсирует ипотечные проценты. С этих сумм не платят ни НДФЛ, ни страховые взносы. Это вполне законный вариант налогового планирования, если есть подтверждающие документы и обоюдное согласие.

Налоговые вычеты при расчете НДФЛ с заработной платы

Некоторые работники имеют право на налоговые вычеты.

Стандартные вычеты перечислены в статье 218 НК РФ, это:

- 3 000 руб. для чернобыльцев, участников ядерных испытаний, инвалидов ВОВ;

- 500 руб. для Героев СССР, РФ, обладателей ордена Славы, инвалидов с детства, доноров костного мозга и еще целого списка лиц;

- по 1 400 руб. на первого и второго ребенка и по 3 000 руб. на третьего и последующих детей до 18 лет (до 24 лет, если ребенок студент-очник); 12 000 руб. на ребенка-инвалида до 18 лет (до 24, если он студент-очник).

Эти вычеты на детей предоставляются ежемесячно до того момента, как годовая зарплата «перевалит» за 350 тысяч рублей. После этого до конца года право на вычет теряется.

Кроме стандартных, есть еще социальные налоговые вычеты, они перечислены в статье 219 НК РФ. Вычет полагается, если сотрудник покупал первое жилье, платно учился или оплачивал учебу детей, оплачивал лечение за себя или близких, отчислял деньги благотворительным организациям, в негосударственный пенсионный фонд.

Все эти вычеты работодатель должен учесть при расчете налога в случае, если работник принес подтверждающие документы.

Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

Анна Телегина работает экономистом. У нее трое детей младше 18 лет.

Анна проработала весь январь без больничных и командировок. Ее оклад – 50 000 руб.

В этом же месяце работодатель выплатил ей материальную помощь 5 000 руб.

Итого доход Анны за месяц – 55 000 руб.

Чтобы посчитать налог, бухгалтер должен вычесть из дохода за месяц суммы вычетов на детей и скидку на мат. помощь, но только в пределах лимита 4 000 руб.:

55 000 – (1 400 + 1 400 + 3 000 + 4 000) = 45 200 – с этой суммы и будет удерживаться налог.

45 200*13% = 5 876 – это НДФЛ за январь.

Эту сумму работодатель удержит из зарплаты Анны и перечислит в бюджет обязательно не позднее следующего дня после выплаты заработной платы.

Внимание!

По закону зарплату нужно платить два раза в месяц: так называемый аванс и основную часть. С аванса НДФЛ удерживать не нужно. НДФЛ со всей зарплаты вычитают при выплате второй части. Но если аванс выплачивают в последний день месяца, Минфин считает, что нужно сразу удержать и перечислить налог, а со второй части перечислить уже после окончательного расчета за месяц (письмо от 23.11.2016 № 03-04-06/69181).

За февраль и последующие месяцы НДФЛ нужно считать не отдельно за каждый месяц, а нарастающим итогом. То есть взять все начисления с начала года, вычесть из них все необлагаемые выплаты и вычеты, и умножить на 13%. Из этой суммы вычесть НДФЛ за предыдущие месяцы, начиная с января. То, что в остатке, – и есть НДФЛ за текущий месяц.

В том месяце, когда годовой доход Анны превысит отметку в 350 тыс. руб. (а при ее окладе это будет в августе), бухгалтер уже не будет предоставлять вычеты на детей и возобновит их только в январе следующего года. Если в течение текущего года Анне еще раз выдадут мат. помощь, то с нее удержат налог в полном объеме, потому что годовой лимит в 4 000 руб. уже исчерпан.

Мы привели простой стандартный пример. Однако на практике сотрудники уходят и в отпуска, и в декреты, и на больничные, ездят в командировки, увольняются, получают компенсации и т.д. Все это усложняет расчет зарплаты и налогов, потому что в каждой ситуации действуют свои правила. Стоит ошибиться – и возникают риски того, что придется производить перерасчеты зарплаты и налогов, сдавать уточненные расчеты, а после проверки, возможно, доплачивать налоги и взносы, платить пени и штрафы.

Расчет страховых взносов с заработной платы

Каждый работодатель должен платить взносы на 4 вида обязательного страхования: пенсионное (22%), медицинское (5,1%), социальное (2,9%) и от несчастных случаев на производстве (от 0,2 до 8,5% в зависимости от класса опасности работ). Итого минимум 30,2%.

Некоторые предприятия имеют право на пониженные ставки взносов. Список льготников перечислен в статье 427 НК РФ. С 2019 года этот список заметно сократился.

Перекладывать взносы на сотрудника нельзя, работодатель их обязан платит за свой счет.

Здесь тоже есть необлагаемые выплаты, и их нужно учитывать. Они перечислены в статье 422 НК РФ. Они во многом пересекаются с выплатами, которые не облагаются НДФЛ. Вот самые распространенные:

- возмещение расходов на профессиональную переподготовку и повышение квалификации;

- матпомощь в связи со смертью члена семьи;

- матпомощь в связи с рождением (усыновлением) детей до 50 тысяч рублей;

- матпомощь до 4 тысяч рублей в год;

- компенсация процентов по ипотеке и т.д.;

- государственные пособия и компенсации.

Если такие выплаты были, их нужно вычесть из зарплаты, прежде чем считать взносы.

Вернемся к нашему примеру.

За январь Анне Телегиной начислили 50 000 руб., плюс 5 000 руб. – материальная помощь. При расчете взносов бухгалтер вычтет 4000 руб. в качестве скидки на мат. помощь и посчитает взносы с 51 000 рублей:

- 51 000*22% = 11 220 руб. – взносы на пенсионное страхование;

- 51 000*5,1% = 2 601 руб. – взносы на медицинское страхование;

- 51 000*2,9% = 1 479 руб. – на социальное страхование (на случай временной нетрудоспособности и материнства);

- 51 000*0,2% = 102 руб. – на страхование от несчастных случаев на производстве и профзаболеваний.

Итого компания заплатит за Анну 15 402 руб. страховых взносов. Их нужно перечислить в ИФНС и ФСС до 15 числа месяца, который следует за месяцем начисления. То есть, если речь о взносах с январской зарплаты, то их нужно перечислить в бюджет до 15 февраля.

Взносы за следующие месяцы нужно считать по аналогии с подоходным налогом – нарастающим итогом.

Возможные штрафы за неправильный расчет НДФЛ, взносов или опоздание с их уплатой – 20% от недоимки, плюс пени. Отдельные штрафы возможны за ошибки в отчетах по НДФЛ и страховым взносам.

Если Вы все же не готовы каждый месяц отвлекаться от основных задач вашего бизнеса и переживать о том, все ли верно сделал ваш бухгалтер, компания 1C-WiseAdviсe возьмет на себя эти работы и гарантирует Вам расчет зарплаты и расчеты налогов и взносов без ошибок.

Мы, являясь официальным представителем копании 1С в сфере аутсорсинга бухгалтерских услуг, разработали уникальные в своем роде многоуровневые контрольные мероприятия для поддержания высокого качества представляемых услуг нашим клиентам.

Чтобы минимизировать ваши затраты на услуги и исключить какие-либо ошибки в работе, мы автоматизировали все стандартные операции в расчетах.

Помимо этого качество наших сервисов подтверждено полисом страхования профессиональной ответственности перед клиентами с покрытием до 70 000 000 рублей. Это гарантирует Вам, что в случае возникновения ошибки по вине нашего специалиста, Ваши финансовые потери застрахованы, убытки компании будут возмещены в оперативном порядке.

Онлайн-калькулятор НДС 20%

Калькулятор НДС — сервис, который позволяет посчитать сумму налога к уплате или вычислить ее в составе цены. Достаточно внести величину, с которой необходимо удержать, или величину, к которой нужно добавить фискальный сбор.

Результат:

Как рассчитать НДС для юридических лиц на калькуляторе

Вы представитель организации или индивидуальный предприниматель и хотите понять, как высчитать НДС 20 %, включенный в сумму товара, или начислить проценты на добавленную стоимость, чтобы включить налог в итоговую цену продукции или услуги, — это легко сделать с помощью онлайн-калькулятора. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите необходимое число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

По умолчанию используется калькулятор расчета НДС 20 процентов, но в нем предусмотрена возможность выбора. Н екоторые товары облагаются по ставке 10%, для расчета по ней в строке «Ставка налога» можно изменить значение, и калькулятор сформирует итог с учетом более низкой ставки. При вводе числа в полях справа тут же появятся итоговые цифры по ставке 10%.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие товары, работы и услуги им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость. Добавленная стоимость — это разница между ценой покупки и ценой реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет. Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае калькулятор НДС 20/120 поможет начислить сумму исходя из средней рыночной стоимости товара или услуги). Налог платят только на добавленную стоимость, поэтому цену покупки налогоплательщик вправе заявить к вычету. Но для этого ее необходимо подтвердить документально — счетом-фактурой или таможенными документами.

Как вычислить налог от суммы?

Проще всего работает формула калькулятора, как выделить НДС 20 % от суммы, разберем ее на наглядном примере:

Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. К его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей составляет 36 рублей. Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить необходимо с той части цены, которую вы добавили при продаже. Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России налог на добавленную стоимость платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная — 0%.

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как выделить НДС из суммы или как прибавить к надбавке 20%.

Пониженная ставка 10% действует при продаже тех видов продукции и услуг, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

Что такое расчетная ставка?

Иногда размер платежа вычисляется с доходов с уже содержащимся в них налогом. Тогда возможно высчитать НДС 20 от суммы на онлайн-калькуляторе или применить обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Посчитает калькулятор НДС 20 % от суммы буквально в несколько щелчков мышкой. Рассмотрим на примере:

Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать налог от суммы в этом случае? Налог с такого аванса платят с применением обычной расчетной ставки. Он составит: 120*20/120 = 20 рублей.

Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%. Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула расчета НДС 20 процентов (для 10 процентов действует аналогичная).

Случаев, когда используется расчетная ставка, семь, они перечислены в статье 164 Налогового кодекса . Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя, НДС уже включен и необходимо высчитать его значение от суммы стоимости товара, работы или услуги.

- При получении средств за товары из списка статьи 162 НК РФ :

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнерами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ .

Теперь, когда мы знаем, как посчитать НДС 20 % от суммы на калькуляторе, рассмотрим вопрос, чем при определении положенного налогоплательщику вычета поможет формула начисления.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, находящийся в составе его цены. Не существует продукции, стоимость которой не содержала бы такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости. При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за вычетом этой суммы. Налогоплательщик обязан предъявить документы от поставщика, доказывающие покупку продукции и уплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры. Кроме предъявленных поставщиками сумм, принять к вычету разрешено ( статья 171 НК РФ ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Как рассчитать НДС для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Формула расчета НДС

Рассмотрим принцип, который используется в онлайн-калькуляторе, чтобы, если налог включен в стоимость, автоматически осуществить вычисление НДС. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет легко и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС, разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим значение налога по ставке 20% из 120 рублей.

Начислить налог еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Калькулятор НДС

Выделить 20% НДС из суммы? Формула вам в помощь! Мы всё оптимизировали и зашили в онлайн калькулятор. С его помощью можно как начислить НДС к сумме, так и выделить НДС из суммы. Пользуйтесь!

Как пользоваться калькулятором

- Введите сумму и выберите ставку – 20%, 18% или 10%. Сумму можно ввести с копейками, например: 10521.75 руб.

- Нажмите «ВЫДЕЛИТЬ НДС -» для того чтобы вычесть НДС из суммы. Нажмите «НАЧИСЛИТЬ НДС +» для того чтобы прибавить НДС к сумме.

- Полученный итоговый расчет с прописью можно скопировать в буфер для вставки его в другое удобное вам место.

Когда нужен калькулятор НДС

С помощью этого калькулятора вы легко можете:

- выделить НДС из суммы

- начислить НДС к сумме

Калькулятор НДС пригодится при расчетах по вычислению налога на добавленную стоимость либо при расчетах стоимости товара с учетом либо без учета НДС. Поскольку ставка НДС – это изменяемая законодательством РФ величина, калькулятор предусмотрел возможность произведения расчетов исходя из ставки, действующей на нужный вам период времени.

Как работает калькулятор

Для начала расчета следует установить, какая ставка НДС вам потребуется. До 1 января 2019 года стандартная ставка НДС равна 18%. Если требуется рассчитать прогнозируемый НДС, начиная с 2019 года, то следует выбрать ставку 20%.

Также в зависимости от того, что именно вам нужно рассчитать, после ввода цифр для получения результата следует нажать на одну из двух кнопок-опций, а именно «Выделить НДС» или «Начислить НДС». Можно обойтись и без этого выбора, нажав на любую из опций, так как в любом случае калькулятор покажет конечные результаты по обеим опциям, но выделенным как результат будет та цифра, которая будет соответствовать нажатой вами кнопке.

Пониженная ставка НДС

Калькулятор производит расчеты и исходя из пониженной ставки НДС, равной 10%.

Пониженная ставка налога на добавленную стоимость применяется в отношении товаров, исчерпывающий список которых приводится ст. 164 НК РФ. Так, группирование товаров с возможностью применения 10%-ной ставки, производится законодателем в следующем порядке:

- Продовольственные продукты за исключением деликатесов, фруктов, кулинарных и кондитерских изделий, соков и бутилированных напитков, алкоголя, сыро-молочных изделий, дорогих сортов рыбы.

- Санитарно-гигиенические предметы, необходимые школьные принадлежности, одежда и обувь для детей, за исключением спортивной обуви и изделий из меха (кроме кроличьего).

- Медпрепараты и медизделия.

- Газеты, книги, журналы и другая печатная продукция, кроме эротической и рекламной.

Память калькулятора

Открытый на любом из ваших гаджетов калькулятор позволит производить вычисления и без подключения к Интернету. Для того чтобы калькулятор был всегда под рукой, удобным будет привязать его к любой из предпочитаемых вами соцсетей, для чего потребуется всего лишь кликнуть по опции «Сохранить калькулятор».

Очистить окно калькулятора можно кликом по кнопке «Сбросить». Если произведенные ранее расчеты важны для вас, то их вполне можно сохранить, кликнув на надпись «Копировать в буфер». Благодаря этой опции, впоследствии можно редактировать расчеты и переносить сохраненные в основные.

Сфера применения калькулятора

Калькулятор пригодится всегда, когда есть необходимость в расчете стоимости товаров либо услуг, либо исчисления процента прибыли после уплаты НДС.

Налог на добавленную стоимость – это обязательный платеж, считающийся косвенным налогом, подлежащим зачислению в бюджет, и включенный в конечную стоимость товара либо услуги. Соответственно, расчеты по НДС – это обязательный атрибут деятельности любого производственно-коммерческого либо индивидуального предприятия. Отчеты по НДС – это обязательные документы, подлежащие ежеквартальной сдаче в налоговые органы.

Плательщиками НДС помимо уже перечисленных организаций являются:

- Коммерческие предприятия-импортеры либо дистрибьюторы, ввозящие на территорию Российской Федерации товары зарубежного производства.

- Налоговые агенты, составляющие счета-фактуры с учетом НДС.

- Физические и юридические лица, действующие по договорам концессии и комиссии, а также осуществляющие услуги по доверительному управлению либо работающие в силу договоров о совместной деятельности.

Освобождение от уплаты НДС

Получить освобождение от уплаты НДС, в соответствии с положениями статьи 145 НК РФ, могут предприятия и организации, соответствующие обоим нижеперечисленным условиям:

- Получившие прибыль за три месяца предпринимательской деятельности в размере менее чем 2 000 000 рублей (без учета НДС);

- Не осуществлявшие финансово-коммерческих операций, связанных с продажей товаров, облагаемых акцизными пошлинами.

При этом пункт 5 ст. 145 НК РФ директивно устанавливает утрату права на освобождение от НДС сразу после проведения любой операции с подакцизными товарами, даже при условии ведения раздельного учета операций.

Обязательным условием для предприятий, получивших освобождение, будет ведение книги продаж. Выписки из книги подлежат ежеквартальному представлению финансовым органам для подтверждения права предприятия пользоваться освобождением. Одновременно с выпиской представлению в ФНС подлежит также и выписка из бухгалтерского баланса, свидетельствующая о непревышении максимально допустимой для освобождения от НДС прибыли. Данное условие диктуется Приказом Министерства РФ по налогам и сборам от 4.07.2002 года.

Сколько стоит сотрудник для работодателя

Затраты работодателя — это не только зарплата. Есть ещё страховые взносы, плюс выплаты сотрудникам влияют на размер налогов. В статье распишем, в какую сумму обойдётся работодателю сотрудник с зарплатой 50 000 рублей на руки в различных ситуациях.

Из чего складываются затраты работодателя на выплату зарплаты

Кроме той суммы, которую работодатель выдает «чистыми» на руки сотруднику, он еще перечисляет:

- НДФЛ по ставке 13%. НДФЛ удерживают из начисленной зарплаты. С 2021 года для доходов выше 5 млн рублей в год введена повышенная ставка НДФЛ — 15%. Но так как мы рассматриваем среднего сотрудника с относительно невысокой зарплатой, то учитывать этот вариант не будем.

- Страховые взносы на обязательные виды страхования: пенсионное, медицинское и социальное, без взносов на страхование от несчастных случаев. Суммарная стандартная ставка по этим взносам, без учёта льгот — 30%. Малый бизнес платит по этим ставкам только с зарплаты в пределах МРОТ, за все что свыше ставка вдвое меньше – 15 %, а для ИТ-компаний ставка 7,6 % на всю зарплату. платят по ставке от 0,2% до 8,5% в зависимости от класса профессионального риска. Для большинства видов деятельности ставка не превышает 1%. Поэтому далее будем в расчётах применять её.

Страховые взносы не удерживают из зарплаты, а начисляют сверх этой суммы до вычета НДФЛ.

Рассчитаем затраты на примере сотрудника с зарплатой 50 000 рублей для работодателей на разных системах налогообложения и фискальную нагрузку (ФН). Под фискальной нагрузкой будем понимать отношение общей суммы налогов и взносов, уплаченных в связи с начислением зарплаты, к зарплате сотрудника, полученной на руки.

Расчёт для работодателей, которые платят взносы по общим ставкам

Работодатель и сотрудник договорились о выплате заработной платы в размере 50 000 рублей на руки. Чтобы сотрудник получил эти деньги уже после вычета НДФЛ, ему нужно начислить:

50 000 + 50 000 / 87% х 13% = 57 471 руб.

7 471 рубль работодатель удержит в виде НДФЛ.

На сумму 57 471 нужно начислить страховые взносы по общей ставке 31%:

57 471 х 31% = 17 816 руб.

Итого общие затраты работодателя на НДФЛ и взносы при выплате сотруднику 50 000 рублей на руки составят:

7 471 + 17 816 = 25 287 руб.

Фискальная нагрузка:

25 287 / 50 000 х 100 % = 50,6%

Расчёт для малого бизнеса

Малые предприятия или ИП, которые включены в реестр ФНС, платят страховые взносы на льготных условиях. Общая ставка по пенсионным, медицинским и социальным взносам для них составляет 15 % вместо 30 % с той части, которая превышает МРОТ. В 2021 году федеральный МРОТ равен 12 792 руб.

Чтобы сотрудник получил на руки «чистыми» 50 000 рублей, работодателю из малого бизнеса нужно так же начислить 57 471 руб., из которых 7 471 руб. удержат в виде НДФЛ.

А вот страховые взносы на социальное, пенсионное и медицинское страхование будут меньше. С зарплаты в пределах МРОТ их рассчитают по стандартным ставкам:

12 792 х 30% = 3 838 руб.

Для оставшейся части действует пониженная ставка:

(57 471 – 12 792) х 15 % = 6 702 руб.

На взносы по страхованию от несчастных случаев льгота не действует, поэтому их рассчитаем по стандартной ставке 1%:

57 471 х 1 % = 575 руб.

Итого взносов на все виды страхования 11 115 руб.

Общие затраты работодателя на НДФЛ и взносы:

7 471 + 3 838 + 6 702 + 575 = 18 586 руб.

Фискальная нагрузка:

ФН = 18 586 / 50 000 х 100% = 37,2%

Влияние зарплаты на налоги работодателя

Для юридических лиц на ОСНО

Когда компания определяет цену товара или услуги, она закладывает туда все затраты, в том числе и зарплату со взносами. На эту цену нужно ещё начислить НДС. Но взять к вычету НДС по зарплате и взносам нельзя. Поэтому условно можно сказать, что сумма зарплаты и взносов облагается НДС, и чем выше зарплата сотрудников, тем больше НДС заплатит компания.

При этом зарплату включают в затраты при расчёте налога на прибыль, то есть налогооблагаемая база станет меньше на сумму зарплаты, а значит чем больше зарплата, тем меньше налога на прибыль заплатит компания.

Ставка по налогу на прибыль и по НДС без учёта льгот одинакова и составляет 20% и если рассматривать их вместе, то влияние зарплаты на налоги сводится к нулю.

Поэтому итоговая фискальная нагрузка на выплаченную зарплату для организации на ОСНО будет складываться только из НДФЛ и страховых взносов. Эту нагрузку мы рассчитали в примерах выше.

Для средних и крупных компаний на ОСНО фискальная нагрузка равна 50,6%, а для малых предприятий, которые тоже могут работать на общей налоговой системе — 37,2%

Для ИП на ОСНО

Предприниматели на ОСНО находятся в менее выгодном положении по сравнению с юридическими лицами. Они так же, как и организации, должны будут начислить 20% НДС на сумму товаров и услуг, в стоимость которых заложена зарплата и страховые взносы. Но т.к. ставка НДФЛ составляет 13 %, за счёт расходов на зарплату НДФЛ снизится только на 13 % от начислений.

Таким образом, у ИП появится дополнительная налоговая нагрузка в размере 7 % от затрат на сотрудника.

ИП на ОСНО начислил сотруднику зарплату в сумме 57 471 руб., в т.ч. НДФЛ 7 741 руб., и страховые взносы по общим ставкам в сумме 17 816 руб.

Общие затраты ИП на вознаграждение сотрудника составят:

57 471 + 17816 = 75 287 руб.

Итоговая фискальная нагрузка работодателя-ИП будет складываться из НДФЛ, страховых взносов и дополнительных 7% от суммарных затрат на вознаграждение сотрудника

(7 471 + 17816 + 75 287 х 7%) / 50 000 х 100 % = 61,1%

Если ИП относится к малому бизнесу и платит взносы по сниженным ставкам, взносы будут равны 11 115 руб., а общие затраты на зарплату — 68 586 руб. Фискальная нагрузка в этом случае:

Как рассчитать, какую сумму зарплаты работник получит “на руки” и сколько составят налоговые платежи?

Вопрос: «Я владелец бизнеса уже несколько лет, но признаюсь честно, до сих пор не понимаю, как рассчитывается заработная плата в России Можете мне попроще объяснить: если в трудовом договоре с моим работником будет указано, что размер его заработной платы составляет 20 000 рублей, то какую сумму он получит на руки и сколько составят налоговые платежи? Куда перечисляются эти платежи?»

Как ни странно, но этот кажущийся поначалу простым вопрос довольно часто звучит из уст руководителей организаций и ИП, у которых уже есть наемные сотрудники.

За прошедшие годы актуальность данной темы постоянно «подогревается» изменениями нашего законодательства в области правил расчета заработной платы и ставок налогов и сборов.

Что такое «расчет заработной платы»?

Расчет заработной платы (ЗП) — это процесс начисления оплаты нанятым работникам согласно условиям трудового договора и удержания налогов и взносов с учетом вычетов, предусмотренных законодательством Российской Федерации, а также документальное оформление указанных операций.

Процесс расчета ЗП состоит из следующих этапов:

- Регистрация фактов приема, перевода и увольнения работников, исполнения ими своих должностных обязанностей, а также фактов отклонения от заданных условий в регламентных документах (приказы о приеме/увольнении/переводе, табели учета рабочего времени, заявления на отпуск, приказы о направлении в служебную командировку, больничные листы и т.п.);

- Анализ информации, отраженной в регламентных документах по учету труда работников, и ее ввод в автоматизированную учетную систему;

- Расчет размера оплаты труда сотрудников, а также лиц, с которыми заключены договора гражданско-правового характера (ГПХ);

- Расчет и удержание налога на доходы физических лиц (НДФЛ), с учетом положенных вычетов в соответствии с главой 23 Налогового кодекса;

- Расчет и начисление страховых взносов в фонды: ПФР, ФСС, ФОМС;

- Оформление документов на выплату заработной платы;

- Перечисление рассчитанных налогов и взносов в бюджет;

- Выплата ЗП работникам.

Регистрация фактов хозяйственной жизни в отношении труда работников осуществляется в течение всего расчетного месяца. Данные операции могут идти параллельно с внесением данных в учетную программу.

Выплата заработной платы работникам производится 2 раза в месяц, в установленные на предприятии сроки. Уплата налогов и взносов в бюджет осуществляется 1 раз месяц (за исключением некоторых случаев, связанных с увольнением работников или выплатой отпускных).

Ограничения по размеру ЗП

Обращаем внимание, что при начислении заработной платы работодатель должен учитывать ограничения, указанные в главе 21 Трудового Кодекса Российской Федерации, например:

Ст.133 ТК РФ:

Минимальный размер оплаты труда устанавливается одновременно на всей территории Российской Федерации федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения.

Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда.

Ст.138 ТК РФ:

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в случаях, предусмотренных федеральными законами, — 50 % заработной платы, причитающейся работнику. При удержании из заработной платы по нескольким исполнительным документам за работником во всяком случае должно быть сохранено 50 % заработной платы.

То есть при выполнении всех трудовых норм зарплата работника не может быть меньше минимального размера оплаты труда (МРОТ), сумма МРОТ может различаться от региона к региону. Максимальный размер заработной платы, в отличие от минимального, законодательно не определен.

Расчет налоговых платежей с ЗП

Рассмотрим более подробно этапы расчета и начисления налогов и взносов с заработной платы. Для понимания логики этого процесса необходимо учитывать следующее:

- Налог на доходы физических лиц рассчитывается из начисленной ЗП, удерживается из нее и перечисляется в бюджет самим работодателем.

- Страховые взносы в государственные фонды (ПФР, ФСС, ФОМС) рассчитываются из той же начисленной ЗП и перечисляются в бюджет сверх этой суммы без удержания их у работника.

1. Расчет НДФЛ

Налог, удерживаемый из заработной платы сотрудников, — налог на доходы физических лиц (НДФЛ).

П.1 Ст.207 НК РФ:

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Как видим из определения, плательщиками НДФЛ являются физические лица. Работодатель же в данном случае выступает в роли налогового агента, в обязанности которого входит удержание и перечисление НДФЛ в бюджет на основании п.1 ст. 226 НК РФ НК.

Ставка НДФЛ на доходы от трудовой деятельности для резидентов установлена в размере 13 процентов (п.1 ст.224 НК РФ).

Стандартные налоговые вычеты

Налоговую базу при расчете НДФЛ можно уменьшить на сумму так называемых стандартных налоговых вычетов (ст. 218 НК РФ).

Стандартный налоговый вычет в данном случае можно рассматривать как льготу, применяемую при расчете ЗП. Вычет предоставляется на основании письменного заявления сотрудника, имеющего детей (причем вычетом могут воспользоваться как родные, так и приемные родители, а также опекуны и попечители, на обеспечении которых находится ребенок).

Размеры вычетов зафиксированы в 218 статье Налогового Кодекса:

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на каждого ребенка в случае, если он является ребенком-инвалидом.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Стандартный налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, превысил 350 000 рублей.

2. Расчет страховых взносов

Помимо начисления и уплаты НДФЛ, в обязанности работодателя входит расчет и уплата страховых взносов в различные фонды. Как было отмечено выше, страховые взносы не удерживаются из заработной платы сотрудников, а уплачиваются работодателем дополнительно. Страховые взносы необходимы для того, чтобы государственные органы могли обеспечить реализацию конституционных прав гражданина на охрану здоровья, пенсионное обеспечение, социальное страхование и медицинскую помощь.

На сегодняшний день работодатель с суммы заработной платы, премий и других вознаграждений сотрудников производит следующие отчисления:

| Ставка страховых взносов | Вид страхования |

| 22 % | на обязательное пенсионное страхование |

| 5,1 % | на обязательное медицинское страхование |

| 2,9 % | на обязательное социальное страхование в связи с временной нетрудоспособностью и материнством |

Поскольку с 1 января 2017 года вопросы исчисления и уплаты страховых взносов регулирует ФНС, Федеральным законом № 243-ФЗ от 03.07.2016 в Налоговый Кодекс введена глава 34, содержащая подробную информацию о данном виде отчислений.

По страховым взносам существуют льготные категории плательщиков. Пониженную ставку страховых взносов могут применять налогоплательщики, соответствующие критериям, поименованным в ст.427 НК РФ.

Помимо перечисленных фондов, работодатель начисляет и уплачивает взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний. Расчеты уплаты данного вида страховых взносов регламентируются Федеральным законом № 125-ФЗ от 24.07.1998 г. Тариф страховых взносов от несчастных случаев устанавливается в зависимости от вида экономической деятельности предприятия, в котором задействованы сотрудники, и зависит от класса профессионального риска. Величина тарифа для каждого конкретного работодателя устанавливается Фондом социального страхования в диапазоне 0,2…8,5%.

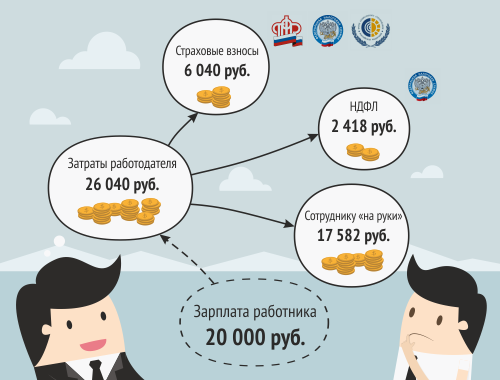

3. Пример расчета заработной платы

Сотруднику Иванову И.И. установлен месячный оклад в размере 20 000 рублей при пятидневной рабочей неделе. В Январе 2018 года он отработал 17 дней по 8 часов. У сотрудника один ребенок в возрасте 10 лет. Как рассчитать заработную плату, налог на доходы физических лиц, страховые взносы за Январь 2018 года?

Заработная плата по окладу рассчитывается по формуле:

ЗП = Ок мес / Д мес × Д факт , где:

Ок мес — сумма месячного оклада;

Д мес — количество рабочих дней в месяце;

Д факт — фактическое количество отработанных сотрудником дней в месяце.

Сотрудник отработал все дни в месяце, поэтому: ЗП = 20000 / 17 × 17 = 20000 руб. Из этой суммы рассчитаем зарплатные налоги:

НДФЛ = (Д — СВ) × 13 % , где:

Д — сумма доходов по ставке 13 %;

СВ — cумма стандартных налоговых вычетов.

Возраст ребенка Иванова И.И. дает ему право применять стандартный налоговый вычет в размере 1400 руб., поэтому: НДФЛ = (20000 — 1400) × 13% = 2418 руб.

Страховые взносы рассчитываются по формуле:

Страх.взносы = Б × Тариф, где:

Б — база для начисления страховых взносов;

Тариф — действующие тарифы по страховым взносам.

Таким образом,

сумма взносов на обязательное пенсионное страхование = 20000 × 22% = 4400 руб.;

сумма взносов на обязательное медицинское страхование = 20000 × 5,1% = 1020 руб.;

сумма взносов на обязательное социальное страхование и ВНиМ = 20000 × 2,9% = 580 руб;

сумма взносов на обязательное социальное страхование от несчастных случаев = 20000 × 0,2% = 40 руб. — так как сотрудник задействован в деятельности с классом профессионального риска I (ставка взносов 0,2%).

Итоги расчета:

С заработной платы Иванова И.И. 20000 руб. за январь 2018 года работодатель удержал НДФЛ в размере 2418 руб.

Начислены страховые взносы за сотрудника на общую сумму:

4400 + 1020 + 580 + 40 = 6040 руб.

Сотруднику Иванову И.И. «на руки» будет выплачена ЗП в размере:

20000 — 2418 = 17582 руб.

Затраты работодателя на выплату ЗП для Иванова И.И. составляют:

20000 + 6040 = 26040 руб.

Сроки выплаты зарплаты, уплаты налогов

Выдача зарплаты персоналу должна производиться с учетом требований Трудового кодекса РФ:

Ч.6 Ст.136 ТК РФ:

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

В ч.8 ст.136 говорится о том, что если день выплаты зарплаты совпадает с выходным или нерабочим праздничным днем, выплатить сотрудникам причитающуюся заработную плату необходимо заранее, накануне этого дня.

Удержанный с заработка сотрудников НДФЛ работодателю необходимо перечислить не позднее дня, следующего за днем выплаты сотрудникам дохода (п.6 ст.226 НК РФ).

Страховые взносы, исчисленные для уплаты за календарный месяц, подлежит уплате работодателем в срок не позднее 15-го числа следующего календарного месяца (п.3 ст.431 НК РФ). Например, за январь нужно успеть заплатить до 15 февраля включительно.

НДФЛ, взносы на обязательное пенсионное, медицинское и социальное страхование подлежат уплате в ФНС по месту регистрации компании-работодателя. Туда же работодатель обязан и представить отчетность по сотрудникам. Взносы «на травматизм» (от несчастных случаев) уплачиваются в Фонд Социального Страхования. Это же ведомство принимает отчетность по данному виду страховых взносов.

В заключение

Вот и вся арифметика, хотя… на самом деле это далеко не все! Структура заработной платы может состоять не только из окладной части — она может содержать также компенсационные и стимулирующие выплаты. К основному заработку могут быть начислены отпускные или различные пособия, например, по временной нетрудоспособности. По видам оплаты труда она может быть основной и дополнительной, а по форме оплаты — повременной и сдельной и т.д.

Налоговые вычеты могут быть не только «на детей», но и имущественными, социальными. Многообразие удержаний из заработной платы могут в корне изменить сумму сотрудника к выплате. Мир расчета заработной платы имеет большое количество нюансов, но от этого он не становится менее увлекательным! Побольше Вам квалифицированных специалистов, легкого и успешного ведения бизнеса!