Документы для вычета

Для того чтобы оформить налоговый вычет на лечение, Вам понадобятся следующие документы и информация:

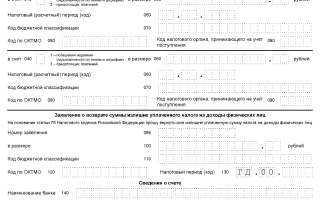

- Налоговая декларация по форме 3-НДФЛ. В ИФНС подается оригинал декларации.

- Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей. - Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления.

При оформлении налогового вычета за лечебные услуги предоставляются:

- Cправка об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001. Указанную справку Вы можете взять у медицинской организации, которая оказала Вам услугу. В ИФНС подается оригинал справки.

Обратите внимание: предоставление платежных документов (чеков, квитанций, платежных поручений) не является обязательным. Подробнее в статье Требуется ли прикладывать копии платежных документов?

Примечание: при прохождении лечения в санаторно-курортном учреждении Вы можете получить аналогичную справку. В этой справке будет отражена стоимость лечения, включенная в путевку (за вычетом проживания, питания и т.п.) и сумма дополнительно оплаченных медицинских услуг. - Договор с медицинским учреждением об оказании медицинских услуг. В ИФНС подается заверенная копия договора.

Примечание: Если вы включаете в расходы на дорогостоящее лечение расходы на приобретение медицинского оборудования или материалов, которые купили за свой счет в связи с их отсутствием в медицинском учреждении, то они должны быть прямо прописаны в договоре с медицинской организацией. - Лицензия медицинского учреждения на осуществление медицинской деятельности. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре на лечение указаны реквизиты лицензии медицинского заведения, то предоставление лицензии не является обязательным.

При оформлении налогового вычета на покупку медикаментов предоставляются:

- Рецепт по форме N 107-1/у со специальным штампом “Для налоговых органов Российской Федерации, ИНН налогоплательщика”. Такой рецепт выдается Вашим лечащим врачом: либо сразу вместе с получением аналогичного бланка для аптеки, либо позже на основании записей в медицинской карте. В ИФНС подается оригинал рецепта.

- Платежные документы, подтверждающие факт оплаты медикаментов (например, платежные поручения или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

При оформлении налогового вычета на добровольное медицинское страхование предоставляются:

- Договор со страховой компанией или полис. В ИФНС подается заверенная копия договора/полиса.

- Платежные документы, подтверждающие факт оплаты страховых взносов (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

- Лицензия страховой организации на осуществление страховой деятельности. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре со страховой компанией указаны реквизиты лицензии, то отдельное предоставление лицензии не является обязательным.

При оформлении налогового вычета за детей дополнительно предоставляется:

- копия свидетельства о рождении ребенка;

При оформлении налогового вычета за супруга дополнительно предоставляется:

При оформлении налогового вычета за родителей дополнительно предоставляется:

- копия Вашего свидетельства о рождении;

Следует отметить, что во избежание задержек и отказов лучше обращаться в налоговую службу с максимально полным пакетом документов.

Требуется ли прикладывать копии платежных документов?

При получении налогового вычета за медицинские услуги налогоплательщику не требуется предоставлять копии платежных документов (квитанций, чеков, платежных поручений). Достаточно того, чтобы у налогоплательщика была справка об оплате медицинских услуг для налоговых органов.

Это связано с тем, что справка выдается медицинской организацией только после оплаты медицинской услуги и применяется в качестве документа, подтверждающего фактические расходы налогоплательщика.

Данная позиция изложена в письмах ФНС России от 2 мая 2012 г. N ЕД-4-3/7333@, от 07.03.2013 № ЕД-3-3/787@, от 22.11.2012 № ЕД-4-3/19630@, Письме Минфина России от 17.04.2012 № 03-04-08/7-76.

В тоже время, если все платежные документы у Вас на руках, то Вы можете приложить их копии к налоговой декларации. Некоторые налоговые инспекции до сих пор требуют предоставить копии платежных документов. Это незаконно, но в некоторых случаях их проще приложить, чем оспаривать их требование.

Важно. При получении налогового вычета за оплату медикаментов (по рецептам) предоставление подтверждающих платежных документов является обязательным.

Как заверить копии документов?

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата. Нотариального заверения в этом случае не требуется.

Какие документы нужны для налогового вычета

Каждый налогоплательщик, который получает доход и выплачивает НДФЛ по ставке 13%, вправе претендовать на льготную компенсацию в случае произведения определенных расходов.

Вычет — это сумма льготы, на которую уменьшается налогооблагаемая база гражданина. Оформляют ее только те граждане, которые являются резидентами РФ и получают доход, облагаемый НДФЛ. Все заработанные средства, которые подлежат налогообложению по общему правилу, уменьшаются на сумму годового подоходного налога. В результате получится сниженная налогооблагаемая база. Также граждане вправе подать заявление в территориальную ИФНС о компенсации доли излишне уплаченного НДФЛ.

Гражданин вправе получить льготу как посредством материальной компенсации от территориальной ФНС, так и у работодателя, предоставив необходимые документы для возврата налога и заявление для оформления возврата. Зачастую в перечень документов входят разного рода подтвердительные регистры — различные свидетельства и уведомления.

Получают льготу только резиденты РФ, доход которых облагается ставкой 13%. Те работники, которые освобождены от уплаты налогов или выплачивают НДФЛ по иным ставкам (например, 6%, 9%, 15%, 30%), не вправе оформлять вычеты за отчетный год.

Регламентирует правила возврата денег гражданам НК РФ.

Виды налоговых вычетов

В зависимости от типа меняются и пакет документов для получения налогового вычета налогоплательщиком. Разобраться в действующих видах вычетов поможет статья о том, что такое налоговый вычет. В НК РФ говорится, что налогоплательщики вправе претендовать на такие вычеты:

- Стандартный — ст. 218 НК РФ. Стандартные льготы работники получают непосредственно у своих работодателей. Организации выступают налоговыми агентами. Стандартные налоговые вычеты оформляются «на себя» и на детей (одного ребенка, детей-инвалидов). Стандартная компенсация применяется по заявлению сотрудника с начала года до момента достижения заработной платой лимита в 350 000 рублей.

- Социальный — ст. 219 НК РФ. Компенсирует излишне уплаченный НДФЛ при платном обучении самого сотрудника или его ближайших родственников, затратном лечении, благотворительности, формировании накопительной части пенсии или в случае добровольного пенсионного страхования. Такую компенсацию получают у работодателя в текущем году после написания заявления и предоставления подтвердительной документации (чеки, договоры). Сотрудник вправе оформить пакет документов на компенсацию и в территориальную ИФНС. В налоговую обращаются только по истечении отчетного года.

- Инвестиционный — ст. 219.1 НК РФ. Его вправе получать те граждане, которые в отчетном периоде осуществляли операции с ценными бумагами, вносили деньги на специальный инвестиционный счет или получали доходность от операций, проводящихся через индивидуальный инвестиционный счет. Компенсация предоставляется, начиная с 2017 года. Получают возврат как в ИФНС по истечении года, так и у работодателя. Для этого готовятся заявление и подтвердительные документы.

- Имущественный — ст. 220 НК РФ. Предоставляется при приобретении квартиры или иной жилой недвижимости, строительстве жилья, продаже имущественных объектов или выкупе у иного налогоплательщика имущества для государственных, муниципальных нужд. Имущественный вычет оформляют либо в территориальной инспекции, либо у работодателя, предоставив необходимое заявление и надлежащие документы. Такая компенсация имеет определенный лимит. Максимум при приобретении жилья — 260 000 рублей (предельная сумма в 2 000 000 руб. × 13%). Налогоплательщики компенсируют и погашенные проценты по кредитным и ипотечным договорам и договорам рефинансирования ранее взятых кредитов. Лимит — 390 000,00 рублей (3 000 000 руб. × 13%).

- Профессиональный — ст. 221 НК РФ. Профессиональный налоговый вычет предоставляется в случае получения доходности индивидуальными предпринимателями и лицами, занимающимися частной практикой (адвокаты, нотариусы и проч.). К облагаемым доходам относятся авторские вознаграждения и заработок по договорам гражданско-правового характера. Получают профессиональный налоговый вычет непосредственно у налогового агента, выплачивающего доход, предоставив заявление и все требуемые приложения. Компенсацию оформляют и инспекторы ИФНС.

Как оформить налоговый вычет через работодателя или в ИФНС

Практически каждый налогоплательщик задается вопросами: как компенсировать расходы, как восстановить затраты на образование или получить социальную компенсацию. В таблице перечислили, какие документы предоставляются в налоговую для получения налогового вычета по типам льгот.

- Заявление в свободной форме о предоставлении НВ.

- 2-НДФЛ, если сотрудник работает неполный период (подтверждение права на НВ).

- Свидетельство о рождении ребенка (детей).

- Справка с места обучения ребенка (до 24 лет).

- Справка ЖКХ о совместном проживании ребенка с родителями.

- Удостоверение для инвалидов и участников боевых действий и лиц, перенесших лучевую болезнь вследствие чернобыльской катастрофы.

- Справка, подтверждающая факт и группу инвалидности (для детей-инвалидов).

- Для вычета на ребенка в двойном размере — документ, подтверждающий отсутствие второго родителя, либо справка для налогового вычета, подтверждающая отказ от компенсации другого родителя

- Уведомление от ИФНС.

- Заявление

- Уведомление от ИФНС.

- Заявление

- Заявление

Такими документами оформляем налоговый вычет через ИФНС.

- Декларация 3-НДФЛ.

- Заявление установленной формы.

- 2-НДФЛ.

- При компенсации лечения близких родственников — свидетельства, подтверждающие родство.

- Платежные документы — договор, чеки, справка с перечнем лекарств

- Заявление унифицированного формата.

- Копия паспорта.

- Копия ИНН.

- 2-НДФЛ.

- Копия договора с образовательным учреждением.

- Квитанции об оплате обучения — копия и оригинал

Самый популярный вид налоговой льготы. Действует на приобретенное имущество и на кредит или ипотеку, выданные на покупку жилья. Налогоплательщикам (физическим лицам) для возврата налогового вычета необходимы следующие документы в 2021 году:

- Декларация 3-НДФЛ.

- Заявление.

- 2-НДФЛ.

- Копия паспорта.

- Договор купли-продажи имущественного объекта (договор долевого участия).

- Свидетельство о госрегистрации права или иной правоустанавливающий документ.

- Платежные документы — чеки, банковские выписки и квитанции, расписки, подтверждающие передачу денег, и проч.

- Договор ипотечного кредитования с приложениями (при наличии).

- Справка об уплаченных процентах из банка (в случае ипотеки)

- Декларация 3-НДФЛ.

- 2-НДФЛ.

- Заявление.

- Отчеты брокера, подтверждающие срок нахождения реализованных ценных бумаг в собственности

Порядок обращения за налоговым вычетом

Процедура и последовательность действий для каждого вида льгот аналогичны. Если гражданин оформляет компенсацию через работодателя, то обращение формируется непосредственно в отчетный период. Например, при оформлении стандартного налогового вычета пишем заявление на имя руководителя и прикладываем копии всех подтвердительных документов (свидетельств о рождении, о браке, справку или свидетельство об инвалидности, документы об опеке и т.п.).

Процедура оформления возврата через ИФНС едина для всех видов вычетов. Пакет документов подается строго по истечении отчетного периода — на следующий год после приобретения жилья, оплаты за обучение или лечение, совершения операций с ценными бумагами и проч. Обращение подается в течение всего года, следующего за отчетным, срок подачи никак не регламентируется. Вместе с заявлением на налоговый вычет в составе пакета подтвердительных документов предоставляется декларация по форме 3-НДФЛ. Специалисты ФНС утвердили порядок оформления налогового вычета и перечень документов для подачи декларации 3-НДФЛ в 2021 году:

- паспорт гражданина РФ;

- справка о доходах от работодателя по форме 2-НДФЛ;

- все необходимые копии (договоры, чеки, свидетельства, удостоверения, справки об уплаченных процентах и суммах, платежные поручения).

Гражданин вправе выбрать — вернуть излишне уплаченный подоходный налог на расчетный счет или зачесть его в счет будущих периодов.

Документы подаются непосредственно налоговому инспектору. Все оригиналы дублируются копиями, вместе с копиями — все оригиналы для ознакомления. Заявитель вправе составить обращение через личный кабинет налогоплательщика на сайте https://www.nalog.ru.

В 2021 обновилась форма декларации 3-НДФЛ. Она утверждена приказом ФНС России №ЕД-7-11/615@ от 28.08.2020. По новым правилам, заявление на зачет или возврат излишне уплаченного подоходного налога подается в составе декларации 3-НДФЛ.

Сроки возврата

Декларацию, удостоверяющую доходность налогоплательщика и подтверждающую сумму уплаченного подоходного налога, предоставляют в ИФНС по истечении отчетного периода, в котором произошла оплата услуги, дающей возможность вернуть НДФЛ.

В гл. 23 НК РФ разъясняется, как подать документы на налоговый вычет: подавайте документацию в бумажном или электронном виде (через личный кабинет налогоплательщика) в течение всего года, следующего за отчетным. Памятка налогоплательщикам: возврат льготы (независимо от ее вида) осуществляется только за последние 3 года. Для пенсионеров возможен возврат за 4 предыдущих года. Получается, что в 2021 году гражданам вернут излишне уплаченные средства за 2018, 2019, 2020 годы (для пенсионеров доступен и 2017 год).

После подачи документации в ИФНС в обязательном порядке проводится камеральная проверка. Инспектор проверяет бумаги в течение трех месяцев. После проверки гражданин получит уведомление о вынесенном положительном или отрицательном решении о возврате. Если ответ удовлетворительный, то денежные средства будут перечислены на расчетный счет, указанный в заявлении, в течение 1 месяца после принятия положительного решения.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Cоциальный налоговый вычет: кому и сколько

Социальный налоговый вычет — это возмещение налогоплательщику НДФЛ уплаченной суммы налога за расходы, понесенные в отчетном периоде на образование, лечение, благотворительность и занятие фитнесом. Сумма возврата ограничена 120 000 рублей в год.

Что такое социальные вычеты

Понятие «вычет» подразумевает уменьшение налогооблагаемой суммы или возврат части уплаченного налога в целях снижения финансовой нагрузки на граждан. Этой льготой вправе воспользоваться только те граждане РФ, которые уплачивают НДФЛ в размере 13 %. Действующие социальные налоговые вычеты предоставляются согласно ст. 219 НК РФ тем налогоплательщикам, которые произвели расходы в отчетном периоде на:

- благотворительность;

- лечение;

- обучение;

- занятия спортом и фитнесом;

- добровольное страхование жизни;

- негосударственное пенсионное страхование.

При оформлении в ФНС вычет предоставляют в виде возврата суммы на банковский счет, а при обращении к работодателю просто уменьшают НДФЛ к уплате. Таким образом, сумма социальных вычетов, предоставленных работодателем в отчетном периоде, это предоставленное законодателем право снизить размер уплачиваемого налога за счет уменьшения суммы налогооблагаемых доходов. Законодатель предъявляет особые требования к гражданам, желающим получить льготу.

Максимальная общая сумма всех социальных вычетов (за исключением вычетов в размере расходов на обучение детей, на благотворительность и на дорогостоящее лечение) не может превышать 120 000 рублей в год. Это сумма затрат, от которых возвращают 13 %, — 15 600 рублей.

То, что неиспользованные социальные налоговые вычеты могут быть перенесены на следующие годы, является заблуждением. Такая норма не предусмотрена нормами НК РФ , об этом ФНС напоминала в письме от 16.08.2012 № ЕД-4-3/13603@ .

С 01.01.2022 Федеральным законом от 05.04.2021 № 88-ФЗ внесены изменения в статью 219 НК РФ о введении упрощенного порядка предоставления налоговых вычетов по НДФЛ.

В некоторых случаях налоговики будут предоставлять их без декларации 3-НДФЛ и заявления налогоплательщика. Они будут делать выводы о возможности возврата налога на основании сведений, которые есть у них в распоряжении, и информировать об этом граждан. На таких условиях будут предоставлять налоговый вычет по социальному контракту — это возврат средств при добровольном страховании жизни. Аналогичный порядок предусмотрен для имущественных вычетов.

При расходах на благотворительность

Если физическое лицо перечисляет часть своих доходов в адрес благотворительных организаций, социально ориентированным НКО, то он вправе претендовать на налоговые льготы. Сумма такой льготы не должна превышать четверти доходов налогоплательщика, и остаток невозвращенного налога нельзя перенести на другой период. Физическое лицо, претендующее на его получение, должно обладать статусом резидента РФ, то есть находиться в России в течение 12 следующих подряд месяцев не менее 183 дней.

Для получения преференции понадобится подтвердить расходы на благотворительность, в законодательстве нет строгого перечня, какие документы нужны на социальный вычет при благотворительности, но, исходя из логики построения нормативной базы, потребуются:

- документы, подтверждающие осуществление платежей: платежные поручения, квитанции, акты приема-передачи и т.д.;

- договоры и соглашения на осуществление пожертвования;

- документы, подтверждающие статус получателя и цели пожертвования (устав, иные учредительные документы, бюджетная смета и т.д.).

Для предоставления льготы необходимы все перечисленные документы, так как они в сумме подтверждают цели затрат.

Вычет на благотворительность предоставляют в размере фактически понесенных расходов, но не более 25 % от облагаемого дохода за год.

Работник в течение года перевел в благотворительную организацию 120 000 рублей.

Его годовая заработная плата составила 450 000 рублей.

Как уже было сказано, по правилам он вправе «зачесть» не более четверти дохода, то есть не более 112 500 рублей.

Считаем НДФЛ за год: (450 000 — 112 500) * 13 % = 43 875 рублей.

Работодатель уже вычел из его зарплаты за год 58 500 рублей подоходного налога. Значит, работник получит разницу в 14 625 рублей.

Для этого необходимо направить заявление на получение социального налогового вычета в ИФНС и приложить к нему:

- декларацию 3-НДФЛ;

- справку 2-НДФЛ от работодателя;

- документы, подтверждающие перечисления на благотворительность.

После рассмотрения документов налоговики либо примут решение о возврате налога, либо об отказе в этом с указанием причин.

Обратите внимание, что с 01.01.2022 применяются новые бланки заявления на возврат налога и уведомления от ФНС работодателю о праве на соцвычет работника. Они утверждены приказом ФНС от 17.08.2021 № ЕД-7-11/755@ .

При расходах на обучение

Тем налогоплательщикам НДФЛ, которые истратили деньги на собственное обучение, обучение родственников: детей, братьев и сестер, действуют условия предоставления преференции:

- обучение проводится в образовательном учреждении, имеющем лицензию, подтверждающую осуществление данного вида деятельности;

- оформление документов на расходы в соответствии с законодательными требованиями, причем все документы оформляются на лицо, которое намерено получать льготу;

- за собственное обучение разрешается получить льготу независимо от того, в какой форме осуществлялось обучение. А вот потраченные средства на образование родственников получится вернуть только в том случае, если они обучались на очной форме;

- возраст указанных родственников — до 24 л.

Эти требования прямо установлены в НК РФ . Размер вычета на обучение зависит от размера уплаченного НДФЛ и произведенных расходов, но законодатель обозначил максимальные суммы таких выплат в год: 120 000 рублей — за собственное обучение и за обучение братьев и сестер и отдельно 50 000 — за образование ребенка. Такую преференцию разрешено получить за обучение каждого ребенка и одновременно за себя и ребенка, причем не за один последний год, а за три предшествующих года.

Дочь-студентка учится на платном отделении вуза. Размер платы за обучение в год составляет 100 000 рублей.

Максимально, исходя из ограничения в 50 000 рублей ежегодно, одному из родителей вернут налог в сумме 6500 рублей.

При расходах на лечение и покупку лекарств

Эта льгота позволяет компенсировать часть средств, затраченных на собственное лечение или лечение детей до 18 лет, родителей, супругов.

- наличие лицензии у медицинского учреждения, оказавшего услуги;

- произведенное лечение входит в перечень, установленный в постановлении Правительства № 201 от 19.03.2001;

- наличие документов, подтверждающих расходы.

Здесь тоже есть ограничение по сумме — в 120 000 рублей, но есть исключения: ограничения не распространяются на часть дорогостоящих операций (в этом случае вычет предоставляется исходя из всей суммы).

При занятиях фитнесом

В статью 219 НК РФ Федеральным законом от 02.07.2021 № 305-ФЗ внесены поправки о возможности возврата НДФЛ с затрат налогоплательщика на физкультурно-оздоровительные услуги. Новая норма начала действовать 01.08.2021, но будет применяться только к доходам, которые физлица получат начиная с 01.01.2022. Расходы, которые подпадают под новую норму, определяются аналогично расходам на обучение:

- разрешено вернуть налог за себя и близких родственников;

- у организации, которая предоставляет услуги, обязательно наличие лицензии.

Как получить социальный налоговый вычет

Оформить возврат НДФЛ разрешено в налоговой инспекции или у работодателя. В первом случае производится перечисление заявителю всей рассчитанной суммы единовременно, во втором работодатель перестанет удерживать НДФЛ с заработной платы до достижения максимально возможного вычета.

Как получить в налоговой инспекции? Необходимо собрать пакет документов и предоставить его специалисту ИФНС РФ:

- заявление на социальный вычет;

- декларацию 3-НДФЛ;

- справку по форме 2-НДФЛ;

- договоры с соответствующими учреждениями;

- документы об оплате, перечислении средств;

- подтверждение родства (в случае получения льготы за ребенка);

- банковские реквизиты для перечисления.

В случае получения льготы у работодателя потребуется написать заявление о предоставлении льгот на социальные вычеты и приложить подтверждающие расходы документы, но без декларации 3-НДФЛ. Рассматривает ИФНС заявление месяц, после чего выдает уведомление о праве на СНВ, которое необходимо передать работодателю для реализации льготы.

Одновременное получение нескольких видов налоговых льгот

В одном календарном году возможны затраты на лечение и на покупку квартиры, что дает налогоплательщику возможность запросить имущественный и социальный вычет одновременно, подав сразу несколько заявлений за один период. Надо учесть, что недополученный остаток социального вычета не переносится на следующие года, а сгорает, а недополученный остаток имущественного на следующие года переносится. Кроме того, возврат налога при приобретении имущества (недвижимости) не имеет срока давности, и его разрешено заявить в любой момент, а вот срок по получению возврата по социальным причинам ограничен 3 годами.

Если уплаченного за год НДФЛ не хватит на все возвраты, то за конкретный налоговый период налогоплательщику целесообразнее заявить возврат по социальным причинам, так как невыплаченная сумма «сгорит». При оформлении через работодателя, который вправе предоставлять вычеты в произвольной очередности, стоит заранее согласовать порядок их учета и попросить о первоначальном предоставлении возврата за обучение, лечение, благотворительность или занятия спортом.

По нормам НК РФ социальный и имущественный вычет в одной декларации указать можно, никаких ограничений законодателем в этом отношении не установлено. Если же в году были затраты по одному виду, например, только социальному, скажем, на лечение и обучение, то ограничение в 120 000 рублей распространяется на общую сумму затрат (то есть если вы потратили 100 000 рублей на лечение и 50 000 рублей на обучение, то вернуть разрешат только 15 600 рублей, то есть 13 % от 120 000).

Документы для получения социальных вычетов

Документы для получения социальных налоговых вычетов нужно подавать в налоговую инспекцию по месту жительства. Сделать это можно в личном кабинете на сайте ФНС. Льготы можно получить в текущем году через работодателя или в следующем через налоговую.

См. также:

Документы для любого социального вычета

Есть несколько документов, которые нужно предоставить независимо от того, за что вы получаете налоговый вычет.

Декларация по форме 3-НДФЛ. Можно заполнить несколькими способами:

- Скачать бланк декларации и заполнить его от руки.

- Заполнить декларацию в личном кабинете налогоплательщика.

- Использовать программу для заполнения декларации. Заявление подается в составе декларации или после окончания проверки.

Справка по форме 2-НДФЛ. Можно получить в бухгалтерии по месту работы или в личном кабинете на сайте ФНС, если нужна справка за прошлый год: они обычно автоматически подгружаются в систему весной. Важно предоставить подлинник справки. Копию не примут, даже если ее заверил нотариус. Если в течение года вы сменили нескольких работодателей, нужно получить такие справки со всех мест работы.

Заявление на возврат НДФЛ, если в налоговой декларации указана сумма налога, которую вы получаете из бюджета.

Копии документов, подтверждающих родство. Можно заплатить за лечение или обучение родственника и получить за него вычет. Тогда нужны такие документы:

- Свидетельство о рождении ребенка.

- Документы, которые подтверждают опекунство или попечительство над ребенком.

- Документы, которые подтверждают родство. Если вы возвращаете деньги за мужа или жену, это свидетельство о браке. Если за брата или сестру — свидетельства о рождении: ваше и брата или сестры. Если за родителей — свое свидетельство о рождении.

Копии платежных документов, которые подтверждают расходы. Это могут быть кассовые чеки, корешки приходно-кассовых ордеров, платежные поручения или другие документы. Прикрепляйте их к договору, по которому платили за обучение, лечение и т. д. Так вы не запутаетесь, если договоров много.

См. также:

Документы для вычета на обучение

Вычет за обучение можно получить только за себя, ребенка, брата и сестру. Его предоставляют, если вы или тот, за кого получаете льготу, учитесь в организации с лицензией, которая дает право на образовательную деятельность.

Понадобится следующий набор документов.

Копия договора об оказании образовательных услуг. В договоре должны быть реквизиты лицензии образовательного учреждения. Если этого нет, нужно предоставить копию лицензии — ее можно попросить там, где вы учитесь. Если вы подписывали какие-то приложения к договору и дополнительные соглашения, их тоже нужно предоставить в налоговую.

Справка, подтверждающая очную форму обучения в соответствующем году. Она нужна, если информации о форме обучения нет в договоре.

См. также:

Документы для вычета на лечение

Вычет за лечение можно получить только за себя, ребенка, родителей, брата, сестру, мужа или жену. У учреждения, в котором вы лечились, обязательно должна быть лицензия, которая дает право оказывать медицинские услуги. Без лицензии льготу не дадут.

В налоговую нужно предоставить следующие документы.

Копия договора об оказании медицинских услуг. В договоре должны быть реквизиты лицензии медицинского учреждения. Еще можно предоставить копию лицензии. Если вы подписывали какие-то приложения к договору и дополнительные соглашения, их тоже нужно передать в налоговую.

Оригинал справки из медицинского учреждения об оплате медицинских услуг. Ее выдадут в медицинском учреждении, где вы лечились.

Оригинал справки из медицинского учреждения, в которой указано, что вам необходимо приобрести дорогостоящие медикаменты в целях лечения. Об этом тоже должно быть написано в договоре на оказание медицинских услуг.

Копия корешка санаторно-курортной путевки, если вы проходили реабилитацию в санаторно-курортном учреждении.

Копия договора со страховой или полиса добровольного медицинского страхования — ДМС.

Копия кассовых чеков или квитанций на получение страховой премии. Все платежные документы должны быть оформлены на того, кто претендует на вычет.

См. также:

Документы для вычета на благотворительность

Для вычета на благотворительность надо предоставить стандартный набор документов для всех социальных льгот и еще один — копию договора на пожертвование.

Социальный вычет: когда и кому положен, как оформить, куда обращаться

Все налогоплательщики-физические лица должны знать, какие налоги им нужно платить в бюджет, и как можно уменьшить налоговое бремя. Расскажем, как возместить расходы на лечение, обучение, страхование и иные цели с помощью социального налогового вычета.

Кто может получить вычет

Получателями социальных вычетов являются налоговые резиденты РФ, которые уплачивают налог с доходов в размере:

- 13% (Исключение: доходы с дивидендов);

- 15% — эта ставка применяется с 2021 года к основным доходам физлица свыше 5 млн рублей (Исключение: доходы от продажи имущества (кроме ценных бумаг), выплаты по договорам страхования и пенсионному обеспечению. Эти доходы облагаются по ставке 13% независимо от их размера).

Напоминаем, что в 2021 году налоговые агенты будут суммировать доходы физлиц отдельно по каждой базе. Например: зарплата, доходы от операций с ценными бумагами и т. д. А затем сравнивать полученные суммы с лимитом в 5 млн руб. После удержания налога отдельно с каждой базы, налоговые агенты направят сведения в налоговую инспекцию.

Дальше налоговики сами посчитают совокупный годовой доход физлица, и в случае необходимости пересчитают налог по прогрессивной шкале. Если в результате подсчетов гражданин останется должен бюджету — ему направят уведомление. Доплатить налог нужно будет до 1 декабря следующего года.

Какие расходы можно возместить

Вы можете воспользоваться одним или одновременно несколькими вычетами из пяти возможных:

- По расходам на благотворительность (п. 1 ст. 219 НК РФ).

- По расходам на обучение (п. 2 ст. 219 НК РФ).

- По расходам на лечение и приобретение медикаментов (п. 3 ст. 219 НК РФ).

- По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни (п. 4 ст. 219 НК РФ).

- По расходам на накопительную часть трудовой пенсии (п. 5 ст. 219 НК РФ).

С 2022 года к этой пятерке прибавится вычет за физкультурно-оздоровительные услуги. Но он будет относиться только к расходам, понесенным в 2022 году.

Размер вычета

Вернуть из бюджета можно уплаченный в течение года НДФЛ в пределах установленного государством лимита.

В общем порядке размер вычета равен 120 000 рублей. Это значит, что максимальная сумма, которую вы можете вернуть из бюджета составляет: 15 600 рублей (120 000 руб. * 13%).

Из общего правила есть исключения, о которых мы расскажем ниже.

Обратите внимание: вышеуказанная сумма включает в себя все ваши расходы на протяжении года, которые входят в состав социального вычета (лечение, добровольное страхование, обучение и пр.).

Если в одном периоде у вас было нескольких видов расходов, которые попадают под применение вычета, но в совокупности превышают лимит, то нужно выбрать, какие конкретно расходы и в каком размере заявить в составе вычета.

Кстати, с 1 января 2022 года предельный размер социального налогового вычета обещают поднять до 360 000 рублей.

Важно: перенос социального вычета на следующий год законодательством не предусмотрен. Если все понесенные расходы не «поместилась» в сумму вычета, то остаток сгорит. Поэтому, если вы имеете право сразу на два вычета: социальный и имущественный, то в первую очередь стоит использовать социальный вычет. Ведь имущественный вычет можно заявить и в последующие годы без каких-либо потерь.

Подробно об имущественном вычете мы рассказывали в этом материале.

Способы получения вычета

1. Через налоговую инспекцию по месту регистрации.

Для этого в следующем году за годом, в котором были понесены расходы, оформляете декларацию 3-НДФЛ, прикладываете подтверждающие документы и заявление с банковскими реквизитами своего счета. После трехмесячной камеральной проверки вам вернут уплаченный за прошлый год НДФЛ в течение 30 дней.

2. Через работодателя.

Для этого не нужно ждать 31 декабря и уже в текущем году отнести в бухгалтерию личное заявление и уведомление о подтверждении права на вычет, за которым предварительно тоже нужно обратиться в ФНС. На основании этих документов бухгалтерия перестает удерживать из зарплаты начисленный НДФЛ до тех пор, пока сумма удержаний не достигнет указанной в уведомлении.

Оформлять уменьшение налога через бухгалтерию работодателя хлопотно и неэффективно. Ведь перед этим все равно нужно посещать налоговую и предоставлять полный пакет документов. К тому же расходы могут неожиданно появиться в течение года, и каждый раз придется снова обращаться в инспекцию за уведомлением. А неудержанный НДФЛ быстро «растворяется» и становится незаметным в расчетном листке.

СберРешения помогут подготовить декларацию 3-НДФЛ и отправить документы в налоговую инспекцию прямо из дома.

Оформить вычет

Особенности получения различных видов социальных вычетов

Вычет на благотворительность

Если вы вносили пожертвования на благотворительность, то максимальная сумма не ограничивается установленным лимитом, а находится расчетным путем по формуле:

Возврат = понесенные расходы (но не более 25% от полученного годового дохода) * 13%.

Этот вычет нельзя получить у работодателя, поэтому нужно собирать документы, заполнять 3-НДФЛ и отправляться в налоговую инспекцию. Среди документов должны быть договор пожертвования, платежки, квитанции к приходным кассовым ордерам и т. п.

Вычет на обучение

На собственное образование независимо от формы обучения можно вернуть сумму средств в пределах установленного лимита: 15 600 рублей в год (120 000 руб. * 13%). Такой же лимит действует на обучение своих полнородных или неполнородных братьев и сестер в возрасте до 24 лет, если они обучаются очно.

Иной размер лимита установлен по расходам за очное обучение своих детей до достижения ими 24-летнего возраста. В этом случае вычет составляет 50 000 рублей, соответственно вернуть можно 6 500 рублей (50 000 * 13%). Опекуны могут вернуть из бюджета 6 500 рублей за обучение подопечных, не достигших 18-летия.

Получить вычет можно только в том случае, если у образовательного учреждения, с которым заключен договор, имеется соответствующая лицензия.

Образовательный вычет полагается даже за обучение в детском саду или в автошколе. Иностранные граждане могут получить вычет за обучение в России, а граждане РФ за учебу за рубежом.

С 2021 года появилась возможность вернуть налог с расходов на независимую оценку квалификации, которую вы могли пройти в зарегистрированном центре профессиональной оценки квалификации. Но сделать это можно будет только после подачи декларации 3-НДФЛ, работодатель в этом вычете вам не помощник.

Получите вычет с помощью СберРешений. Загрузите документы в личный кабинет, а наш консультант заполнит декларацию за вас.

Вычет за лечение и лекарства

За свое лечение, а также лечение своих родителей, детей до 18 лет и супруга можно вернуть средства в пределах лимита (15 600 рублей). Такое же ограничение действует для взносов по договору на добровольное медицинское страхование (ДМС).

А вот на стоимость дорогостоящего лечения или лимит не установлен. Значит вернуть можно 13% от полной стоимости затрат, но не более суммы уплаченного НДФЛ за календарный год.

Для возврата надо запастись документами: договор с медицинским (страховым) учреждением и его лицензия; справка об оплате медицинских услуг; рецептурные бланки (ф.107-1/у); чеки, которые подтверждают оплату в аптеке.

Понять, какое лечение получили вы или ваши родственники, можно по справке для налоговой. Если там стоит код услуги 1, 01 или 001, то это обычное лечение, если 2, 02 или 002 — дорогостоящее.

Существуют нестандартные ситуации, когда можно вернуть налог с бесплатной операции, потому что пришлось потратиться на материалы.

Например, исправление прикуса с помощью брекетов — это лечение. В сумме, с которой делается вычет, учитываются только лечебные процедуры, а стоимость самих брекетов под вычет не попадает.

Вычет за лечение супруга применяется к расходам, оплаченным после регистрации брака. Даже если лечение было начато до регистрации.

Вычет на расходы по страхованию жизни и негосударственное пенсионное обеспечение

В зависимости от вида вычета, вам потребуется:

- договор с НПФ;

- договор со страховой компанией на добровольное пенсионное страхование;

- договор страхования жизни, заключенный не меньше, чем на пять лет.

За уплаченные взносы за себя, а также в пользу родителей, супруги, детей-инвалидов можно вернуть максимум 15 600 рублей. Ускорить процесс возврата НДФЛ в текущем году поможет обращение к работодателю, который перечислял взносы по заключенным договорам из вашей зарплаты. В противном случае — только в следующем году через ИФНС.

Вычет на финансирование накопительной части трудовой пенсии

Вычет предоставляется в пределах лимита. Получить его можно только тогда, когда взносы на накопительную часть пенсии уплачивались за счет ваших личных средств. Если источником средств для уплаты взносов выступал работодатель — вычет не положен.

Вывод

Комбинаций и возможностей для возврата налога с помощью социального вычета очень много. Чтобы не запутаться и с первой попытки вернуть положенное обращайтесь только к проверенным налоговым консультантам и бухгалтерам.

Автор – Оксана Рымаренко, руководитель группы налогового вычета СберРешений.

За что дают социальные налоговые вычеты и как их получить

Что такое социальный налоговый вычет и когда им можно воспользоваться

В России доходы граждан, за некоторыми исключениями, облагаются налогом в 13%. Но иногда государство позволяет не платить эти деньги или вернуть ранее перечисленные. Налоговый вычет НК РФ, статья 219. Социальные налоговые вычеты — это часть дохода, которая не облагается налогом. Соответственно, если вы оформите его на некую сумму, то получите 13% от неё.

Социальный налоговый вычет предоставляется, если вы тратите деньги на следующие цели.

Благотворительность

Оформить налоговый вычет можно, если вы переводили средства:

- ;

- социально ориентированным некоммерческим организациям на деятельность, разрешённую НКО в России;

- некоммерческим организациям, которые работают в сфере науки, культуры, физкультуры и любительского спорта, образования, здравоохранения, защиты прав и свобод человека, социальной поддержки граждан, охраны окружающей среды и защиты животных;

- некоммерческим организациям на формирование или пополнение целевого капитала;

- религиозным организациям на уставную деятельность.

Налоговый вычет разрешается заявить на всю сумму израсходованных денег. Но это не значит, что вам вернётся всё потраченное, — только 13% от него. Есть и ещё одно ограничение: вычет разрешается получить не более чем на 25% от годового дохода.

Допустим, вы получаете 800 тысяч рублей в год. Если за 12 месяцев вы перевели на благотворительность 150 тысяч, то сможете заявить к вычету всю сумму и вернуть 13% от неё — 19,5 тысячи. Если перевели в НКО 250 тысяч, вычет составит 200 тысяч, так как он не может превышать четверти годового дохода. А потому максимум к возврату — 13% от 200 тысяч, или 26 тысяч.

Образование

Вычет можно получить за обучение:

- собственное — до 120 тысяч рублей в год, что вернёт вам 15,6 тысячи;

- брата или сестры — до 120 тысяч;

- детей — до 50 тысяч за каждого, что составит 6,5 тысячи.

Подойдёт практически любая образовательная организация — от вуза до автошколы и курсов. Но у неё обязательно должна быть лицензия.

Оформить вычет можно в течение трёх лет с момента, как вы потратились. А ещё если обучение многолетнее и долгосрочное, то выгоднее каждый год вносить небольшую сумму, а не рассчитываться единовременным платежом. Потому что в последнем случае вычет можно будет получить только за год, когда была проведена оплата.

Допустим, вы студент вуза, в котором годовое обучение стоит 50 тысяч рублей. Но можно отдать 200 тысяч разом. Если вы будете перечислять 50 тысяч каждый год, то сможете четыре раза получить по 6,5 тысячи рублей. Если заплатите всю сумму целиком — то один раз, 15,6 тысячи.

Лечение и покупка лекарств

Вернуть деньги можно, если вы обращались в медицинское учреждение, которое находится в России и имеет соответствующую лицензию. Причём вычет положен не только за оплату непосредственно услуг и препаратов, назначенных врачом, — вернуть можно и часть трат на добровольное медицинское страхование.

Вычет предусматривается при расходах на лечение своё, супруга, несовершеннолетних детей, родителей. Но платёжные документы при этом должны быть оформлены на имя получателя. Срок давности получения вычета — три года. Максимальная сумма — 120 тысяч, то есть 15,6 тысячи к выдаче. Исключение — дорогостоящее лечение, по которому можно заявить в виде вычета всю затраченную сумму и получить 13% от неё. Что считается дорогостоящим лечением, устанавливает Постановление Правительства РФ от 08.04.2020 № 458 правительство РФ.

Пенсия

Вычет оформляется, если вы платили:

- пенсионные взносы по договору негосударственного пенсионного обеспечения за себя, супруга, детей, родителей, внуков, бабушек и дедушек;

- страховые взносы по договору добровольного пенсионного страхования за себя, супруга, родителей, детей‑инвалидов;

- дополнительные страховые взносы на накопительную пенсию.

Размер вычета не может превышать 120 тысяч рублей в год.

Страхование жизни

Вернуть можно часть денег, заплаченных по договору добровольного страхования жизни, который заключён на срок более пяти лет. Подойдёт контракт, оформленный на себя, супруга, детей или родителей. Максимум тот же: 120 тысяч рублей.

Независимая оценка квалификации

Если вы прошли независимую оценку своей квалификации платно, то можете компенсировать часть расходов. Максимальная сумма вычета — 120 тысяч рублей.

Сколько можно получить при оформлении нескольких социальных налоговых вычетов

В один год можно получить вычет по нескольким расходам из разряда социальных. Но максимум и в этом случае составит 120 НК РФ, статья 219. Социальные налоговые вычеты тысяч за всё. То есть если вы потратили на образование 120 тысяч рублей, то получить вычет за остальное уже не удастся. Но есть исключения.

Образование детей, затраты на благотворительность и дорогостоящее лечение не суммируются в рамках указанного максимума. Вычеты на эти расходы доступны дополнительно к 120 тысячам.

Кто может получить социальный налоговый вычет

Получить налоговый вычет можно, если вы налоговый резидент РФ (то есть проводите в стране больше 183 дней в году) и платите налог на доходы физических лиц в размере 13%. Прибыль нерезидентов облагается налогом по другой ставке, так что под вычеты не подпадает. А если вы работаете неофициально и НДФЛ не платите, то вам просто нечего возвращать.

Какие документы нужны, чтобы получить социальный налоговый вычет

Во всех случаях понадобится справка 2‑НДФЛ о доходах и удержанных налогах за год. Её можно взять у работодателя или найти в личном кабинете на сайте налоговой, где она появится после 1 марта. Остальное зависит от того, какой именно вычет вы оформляете, — вам понадобятся копии указанных ниже бумаг, если не отмечено иное.

Благотворительность

- договор на пожертвование Социальный вычет по расходам на благотворительность ;

- платёжные документы: чеки, квитанции, банковские выписки, платёжные поручения;

- документы, подтверждающие статус получателя и цель пожертвования.

Образование

- платёжные документы ФНС России от 22.11.2012 № ЕД‑4‑3/19630@ ;

- лицензия образовательного учреждения;

- договор на обучение, если заключался;

- документы, подтверждающие родство, если вычет получаете не за своё образование.

Лечение

- договор на их оказание, если заключался;

- лицензия медучреждения, если в договоре нет её реквизитов;

- справка об оплате медицинских услуг (оригинал).

Если покупали лекарства:

- рецепт на препараты со штампом, содержащим фразу «Для налоговых органов Российской Федерации, ИНН налогоплательщика» (оригинал);

- платёжные документы;

- бумаги, подтверждающие степень родства, если нужны.

Если оплачивали ДМС:

- платёжные документы;

- договор;

- бумаги, подтверждающие степень родства.

Пенсия

- платёжные документы По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни ;

- договор с негосударственным пенсионным фондом;

- выписка с именного пенсионного счёта;

- бумаги, подтверждающие степень родства.

Страхование жизни

- платёжные документы Письмо Минфина России от 30 апреля 2020 года № 03‑04‑05/35928 ;

- договор со страховой с указанием реквизитов лицензии компании;

- бумаги, подтверждающие степень родства.

Независимая оценка квалификации

- платёжные документы Федеральный закон от 03.07.2016 № 251‑ФЗ ;

- выписка из Реестра центров оценки квалификации;

- договор с центром оценки;

- свидетельство о квалификации.

Как получить социальный налоговый вычет

В зависимости от вида вычета получить его можно двумя способами.

1. Через работодателя

В этом случае бухгалтер вашей компании временно не будет удерживать налог с вашей зарплаты, пока вы не исчерпаете лимит. Через работодателя можно оформить вычет на образование, лечение, пенсионные и страховые взносы.

Для начала вам надо получить уведомление о подтверждении права на вычет, которое вы позже принесёте в бухгалтерию. Для этого нужно документы, которые указаны выше, и соответствующее заявление направить в налоговую. Сделать это можно лично, через почту или через кабинет на сайте ФНС.

Последнее проще всего. Для этого нужна неквалифицированная электронная подпись, которую можно оформить здесь же, на сайте. Кликните по своим фамилии, имени и отчеству, чтобы перейти на страницу профиля. Пролистайте до «Получить ЭП». Процесс занимает, по уверению администрации сайта, от 30 минут до суток.