Заявление на получение патента с 2021 года

Вы произвели необходимые расчеты и приняли решение перейти на патентную систему налогообложения. Для этого необходимо подавать в налоговую инспекцию заявление. Как его заполнить, в какие сроки подать и как получить сам патент, расскажем в этой статье.

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент. Патент выдается отдельно на каждый вид деятельности, которые предприниматель решит перевести на ПСН. При переходе с УСН на патент в течении года по одному виду деятельности есть нюансы.

Таким образом, сформулируем первое правило – на каждый вид деятельности, который предприниматель решит перевести на ПСН, надо подавать отдельное заявление. Помимо заявления о переходе на ПСН налогоплательщику не надо представлять какие-либо другие документы.

Второе правило. Форма подачи заявления

Заявление о переходе на ПСН подается по форме, которую утвердила ФНС России и действующей на момент подачи заявления. На сегодня действует Форма заявления № 26.5-1 (Форма по КНД 1150010), которая утверждена ФНС России 11.07.2017, приказ N ММВ-7-3/[email protected]

Однако если вы хотите применять патент не полный календарный год, ФНС России разработало форму заявления на получение патента. Она рекомендована к применению доведенную письмом ФНС России от 18 февраля 2020 г. N СД-4-3/[email protected]

На сегодняшний день это две параллельно действующие формы.

Третье правило. Место и способ подачи заявления

По общему правилу ИП подает заявление в налоговый орган по месту жительства ИП.

Если ИП планирует применять ПСН в различных муниципальных образованиях того же субъекта РФ, на территории которого он зарегистрирован в качестве ИП, то заявление на получение патента он также подает в налоговый орган по месту жительства.

Если ИП планирует осуществлять деятельность на основе патента в субъекте РФ, в котором не состоит на учете в налоговом органе по месту жительства, заявление подается в любой территориальный налоговый орган этого субъекта РФ по выбору ИП.

Если субъектом РФ дифференцирована территория региона по территориям действия патентов по муниципальным образованиям, и на этой территории ИП не состоит на учете в налоговом органе по месту жительства или в качестве плательщика ПСН, указанное заявление подается в любой территориальный налоговый орган по месту планируемого осуществления предпринимательской деятельности (этот порядок не касается видов деятельности: грузовые и пассажирские перевозки, разносная и развозная торговля).

- лично или через представителя по нотариальной доверенности;

- по почте с описью вложения. В этом случае днем его представления считается дата отправки почтового отправления;

- в электронной форме по телекоммуникационным каналам связи (ТКС). Соответственно днем его представления считается дата его отправки.

Четвертое правило. Дата начала действия патента

Дату начала применения ПСН предприниматель определяет сам, и она может быть произвольной. То есть начать деятельность можно с любого числа месяца, как и с 01.01.2021г., так и с 09.01.2021, и с 20.01.2021г. и любой другой даты. Сейчас срок действия патента не привязан к полным месяцам – начать его можно с любого числа и оформить на любой срок. Главное помнить, что минимальный срок, на какой выдается патент — это месяц. И получить патент можно только в пределах календарного года. Что это значит? Например, вы решили начать работать на патенте после новогодних праздников, например с 09.01.2021г., и до конца уже 2021 года. В этом случае вам выдадут патент со сроком действия с 09.01.2021г. по 31.12.2021г. включительно.

Пятое правило. Срок подачи заявления на получение патента.

Заявление подается в налоговую не позднее чем за 10 дней до начала применения ПСН Важно помнить, что срок для подачи заявления на получение патента исчисляется в рабочих днях.

Таким образом, если вы хотите применять патентную систему налогообложения с 1 января 2021 года, то крайний срок подачи заявления в налоговую – 17 декабря 2020 года.

Внимание! Что делать, если вы пропустили этот срок, а на календаре уже, допустим, 23 декабря? А вам очень важно начать применять ПСН с 01.01.2021г.? ФНС России пошла на встречу предпринимателям. Своим письмом от 9 декабря 2020 г. N СД-4-3/[email protected] обязала налоговые инспекции на местах, “в целях обеспечения “бесшовного” перехода с ЕНВД на ПСН”, обеспечить прием заявлений на получение патента до 31 декабря 2020 года включительно.

Это решение налоговой в принципе не нарушает требования Налогового кодекса РФ, так как в НК РФ прописано еще одно интересное правило.

Если заявление на получение патента подано менее чем за 10 дней до даты начала действия патента, но:

- это заявление поступило в налоговый орган до даты начала действия патента

- дата выдачи патента наступает до указанной в заявлении даты начала действия патента

налоговый орган вправе рассмотреть возможность выдачи ИП патента с указанием в нем даты начала действия патента согласно заявлению на получение патента.

То есть налоговая имеет право, правда не обязана, выдать вам патент с нужной вам даты, даже если вы пропустили установленный срок подачи заявления. Но ФНС России именно в этом случае обязала нижестящие налоговые выдавать всем патент, кто правильно заполнил заявление и подал его до 31.12.2020г. (при соблюдении всех остальных требований, установленных НК РФ для возможности применения ПСН).

Заполняем заявление на получение патента

Рассмотрим порядок заполнения заявления на получение патента по форме, утвержденной Приказом ФНС от 11 июля 2017 г. N ММВ-7-3/[email protected] для вида деятельности “Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы”.

А если не хотите разбираться, то оставляйте заявку на обслуживание в нашей компании. Наши специалисты с радостью возьмут на себя хлопоты по переходу на патент, посоветуют как законно можно снизить налоги и возьмут на себя работу по ведению Вашей бухгалтерии и кадрового учета. Ознакомиться с услугами которые мы оказываем вы можете по ссылке.

Заполнение текстовых полей осуществляется заглавными печатными буквами. В случае отсутствия данных для заполнения показателя или неполного заполнения знакомест ставится прочерк. Если заполняете заявление с использованием соответствующего программного обеспечения допускается отсутствие прочерков для незаполненных знакомест.

Непосредственно Заявление состоит из двух страниц, которые в обязательном порядке заполняют все заявители.

Образец заполнения страницы 001 Заявления

Обратите внимание на следующие поля:

- в поле “просит выдать патент на ______ месяцев” указывается количество месяцев от одного до двенадцати включительно в пределах календарного года

- в поле “с даты начала действия патента” указывается дата начала применения индивидуальным предпринимателем патентной системы налогообложения

Образец заполнения страницы 002 Заявления

Обратите внимание на следующие поля:

- в поле “в отношении осуществляемого им вида предпринимательской деятельности:” указывается полное наименование установленного законом субъекта Российской Федерации вида предпринимательской деятельности, в отношении которого ИП планирует применять патент

- поле “Индивидуальный предприниматель применяет налоговую ставку______ процентов, установленную” заполняется только в случае, если индивидуальный предприниматель применяет пониженную налоговую ставку или налоговую ставку в размере 0 процентов, установленные законом субъектов Российской Федерации, в соответствии с пунктами 2 или 3 статьи 346.50 Налогового Кодекса

Листы А, Б и В Заявления

Лист А Заявления заполняют все ИП, за исключением патентов на осуществление видов предпринимательской деятельности, указанных в подпунктах 10, 11, 19, 32, 33, 45, 46, 47 и 48 пункта 2 статьи 346.43 Кодекса.

Лист Б Заявления заполняют ИП по видам деятельности:

- оказание автотранспортных услуг по перевозке грузов – п.п. 10 п.2 ст. 346.43

- оказание автотранспортных услуг по перевозке пассажиров – п.п. 11

- оказание услуг по перевозке пассажиров водным транспортом п.п. 32

- оказание услуг по перевозке грузов водным транспортом – п.п. 33

Лист В Заявления заполняют ИП по видам деятельности:

- сдача в аренду (наем) собственных или арендованных жилых и нежилых помещений, земельных участков – п.п. 19 п.2 ст. 346.43

- розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы – п.п. 45

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети – п.п. 46

- услуги общественного питания, оказываемые через объекты организации общественного питания – п.п. 47

- услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей – п.п. 48

В листе В Заявления ИП указываются сведения по каждому объекту, используемому при осуществлении деятельности, и заполняется необходимое количество листов В.

Образец заполнения листа В Заявления (для розничной торговли через магазин)

Обратите внимание на следующие поля:

- в поле “Код вида объекта” указывается код объекта в соответствии с осуществляемым видом предпринимательской деятельности:

- поле “Признак объекта (кв.м)” заполняется, если законом субъекта Российской Федерации, размер ПВГД установлен в зависимости от площади объекта. При этом установлены следующие признаки объекта:

2 – площадь объекта стационарной торговой сети, имеющего торговый зал (магазина, павильона);

3 – площадь торгового зала по объекту организации торговли;

- в поле “Площадь объекта (кв.м)” указывается площадь объекта в квадратных метрах, . если законом субъекта Российской Федерации размер ПВГД установлен в зависимости от площади объекта – соответственно или площадь объекта стационарной торговой сети, или площадь торгового зала.

Срок выдачи патента

В течение 5 дней со дня получения заявления на получение патента налоговый орган, согласно п. 3 ст. 346.45 НК РФ, обязан выдать или направить индивидуальному предпринимателю патент или уведомление об отказе в выдаче патента.

Основания для отказа налоговым органом в выдаче индивидуальному предпринимателю патента

Эти основания перечислены в п. 4 ст. 346.45 НК РФ. Это:

- несоответствие в заявлении на получение патента вида предпринимательской деятельности перечню видов предпринимательской деятельности, в отношении которых на территории субъекта РФ введена ПСН;

- указание неправильного срока действия патента;

- нарушение условия перехода на ПСН;

- наличие недоимки по налогу, подлежащему уплате в связи с применением ПСН;

- незаполнение обязательных полей в заявлении на получение патента.

Обратите внимание, что налоговый орган не вправе отказать ИП в выдаче патента по причине того, что закон субъекта РФ, устанавливающий размер потенциально возможного к получению дохода на следующий календарный год, не принят, либо не вступил в действие.

Дополнение от 14 декабря. Увеличен срок подачи заявления на патент с 1 января 2021 года.

Заявление на получение патента необходимо подать в срок не позднее, чем за 10 дней до начала применения ПСН. Патент выдается с любого числа месяца, указанного ИП в заявлении на получение патента, на любое количество дней, но не менее месяца и в пределах календарного года.

Обратите внимание – если Вы хотите применять патент с начала 2021 года, то такое заявление можно подать до 31 декабря 2020 года.

Если Вы уже подали заявление на патентную систему налогообложения, то прочитайте нашу статью где мы подробно рассказываем про порядок ведения налогового учета при ПСН.

Обратите внииание на нашу статью. В ней мы собрали подборку самых основных вопросов от предпринимателей:

- Можно ли осуществлять международные грузоперевозки на патенте?

- Можно ли торговать пивом или маркированными товарами на патенте?

- Можно ли перейти с УСН на патент в течении года и что делать если продать товар нужно юрлицу?

Если вы не готовы сами заниматься этими вопросами, то смело можете отдавать эту рутину специалистам нашей компании.

Для наших клиентов мы предлагаем выгодные тарифы на ведение учета доходов ИП по ПСН и УСН.

Стоимость полного пакета услуг – от 2 100 руб. в месяц (ведение учета по одному объекту расчетов).

Что входит в наши услуги:

- Ведение ежедневных записей в КУДИР по наличной выручке

- Ведение ежедневных записей в КУДИР по поступлению денежных средств по эквайрингу

- Отправка новой формы уведомления в ФНС об уплате страховых взносов

- Расчет итоговой стоимости патента к уплате за вычетом страховых взносов

- Контроль уплаты налогов и взносов и подготовка всех документов на уплату

- Контроль окончания сроков действия патента и заказ нового патента

Или вы можете выбрать тариф который будет стоить 500 рублей в месяц. В него будет входить:

- Отправка новой формы уведомления в ФНС об уплате страховых взносов

- Расчет итоговой стоимости патента к уплате за вычетом страховых взносов

- Контроль уплаты налогов и взносов и подготовка всех документов на уплату

- Контроль окончания сроков действия патента и заказ нового патента

А вносить записи о доходах вы будете самостоятельно в нашем ЛК. По запросу мы будем предоставлять вам книгу доходов. Подробно как работает это функционал мы писали в этой статье.

Обратитесь к профессионалам сразу, чтобы спокойно заниматься любимым делом!

Заявление для перехода на патент в 2022 году — новая форма

Из-за смягчения ограничений многие предприниматели переходят на патент в 2022 году. На патенте расширили перечень видов деятельности, разрешили уменьшать налог на страховые взносы и продлили налоговые каникулы. ФНС уточнила порядок действий для перехода на патент.

ФНС опубликовала Приказ от 09.12.2020 № КЧ-7-3/891@ , в котором утвердила форму заявления на получение патента, порядок ее заполнения и формат представления в электронной форме.

Когда подавать заявление на ПСН в 2022

Определиться с переходом на патент надо за 10 рабочих дней до начала применения ПСН. Чтобы начать работать на патенте с 1 января 2022 года, подать заявление нужно было не позднее 16 декабря 2021 года. Перейти на ПСН можно не только с начала года, но и в любое другое время, если патент удается взять на полный календарный месяц. Физлица, которые только собираются зарегистрировать ИП, подают заявление на патент вместе с документами на регистрацию.

Подать заявление можно лично или через представителя, отправить почтовым отправлением с описью или передать в электронной форме по ТКС, через личный кабинет налогоплательщика. Днем подачи заявления считается дата его представления или отправки по почте или ТКС.

Стандартный срок для выдачи патента — пять рабочих дней с даты подачи заявления или со дня государственной регистрации ИП. Действовать патент будет с той даты, которую указали в заявлении.

Если после подачи заявления субъект РФ изменит потенциально возможный годовой доход или список допустимых видов деятельности, возможно, налоговики пересчитают стоимость патента и выдадут новый. Подробнее об этом — в статье .

Куда подавать заявление

Выбор налоговой, в которую следует подавать заявление, зависит от того, где предприниматель будет вести деятельность и где он состоит на учете по месту жительства и как плательщик ПСН:

- ИП работает в Москве, Санкт-Петербурге или Севастополе — подайте заявление в любую ИФНС города;

- ИП ведет деятельность по месту жительства — подайте заявление в ИФНС по месту жительства;

- ИП ведет деятельность по месту учета в качестве плательщика ПСН — подайте заявление в ИФНС по месту учета плательщика ПСН;

- ИП ведет деятельность в субъекте, в котором не состоит учете ни по месту жительства, ни как плательщик ПСН — подайте заявление в любую ИФНС, расположенную на этой территории.

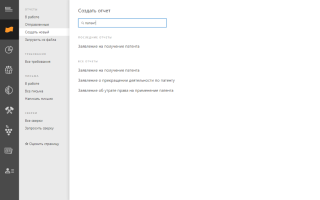

Как подать заявление на патент через Контур.Экстерн

Чтобы подать заявление, перейдите во вкладку ФНС и в разделе «Отчёты» и выберите «Создать новый». Найдите заявление на получение патента через поиск.

Затем выберите нужный формат заявления и укажите период применения патента. Переходите к заполнению заявления. Выберите инспекцию, дату начала и окончания патента, регион и вид предпринимательской деятельности. Все коды новых видов деятельности из классификатора уже есть в системе.

Далее заполните один из листов, который соответствует вашему виду деятельности. Для перевозки пассажиров и грузов предназначен лист Б; для розницы, общепита и сдачи в аренду — лист В; для остальных видов деятельности — лист А.

На листе введите код вида объекта, признак объекта и величину физического показателя (для розничного магазина — площадь торгового зала).

Затем в левом нижнем углу нажмите синюю кнопку «Проверить» и переходите к отправке заявления.

Читайте также

- Патент в 2022 году: виды деятельности, потенциальный доход и налоговый вычет

- Совмещение патента и УСН в 2022 году

- Как выбрать налоговый режим на 2022 год: изучаем ограничения и считаем налоговую нагрузку

- Налоговые каникулы ИП в 2022 году

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Образец заявления на получение патента по форме 26.5-1 на 2022 год

Патентная система налогообложения – это единственный специальный режим, доступный только для индивидуальных предпринимателей. Часто купить патент оказывается выгоднее, чем платить налоги на других режимах.

Подробнее: Патент для ИП на 2022 год: виды деятельности

Однако сейчас субъекты РФ получили право устанавливать потенциально возможный годовой доход для ПСН без ограничений. Это привело к тому, что стоимость патентов в некоторых регионах существенно выросла.

Но есть и положительный момент – теперь ИП может уменьшать стоимость патента на страховые взносы, перечисленные за себя и работников. Поэтому мы рекомендуем сначала с помощью калькулятора расчёта патента сравнить налог на ПСН с налоговой нагрузкой на других системах налогообложения. При необходимости вы можете обратиться на бесплатную консультацию.

Если вы убедились, что для вас ПСН – это самый оптимальный вариант, то надо подать в инспекцию заявление на получение патента, другое его название – форма 26.5-1.

Обратите внимание: в 2022 году для получения патента используется форма заявления, утверждённая приказом ФНС от 09.12.2020 года № КЧ-7-3/891@. Все предыдущие бланки утратили свою силу.

Форма 26.5-1

Заявление на получение патента состоит из пяти страниц:

- титульная, для сообщения идентификационных сведений о физическом лице и сроке действия;

- название вида деятельности;

- информация о месте ведения бизнеса;

- сведения о транспортных средствах (при выборе перевозки грузов и пассажиров);

- сведения об объектах, используемых в бизнесе (для сдачи в аренду помещений; розничной торговли; оказании услуг общепита).

Первые две страницы заполняют все заявители, а страницы, содержащие информацию о транспорте или об объектах торговли и общепита, только при выборе соответствующего направления бизнеса.

Бланк составлен в редактируемом формате PDF. Для корректного заполнения рекомендуется использовать программу Acrobat Reader.

Заполняем форму

Рассмотрим подробнее, как заполнять бланк для перехода на ПСН. Заявление на патент (образец заполнения) подготовим на примере предпринимателя, планирующего оказывать услуги населению по ремонту, чистке и окраске обуви в Санкт-Петербурге. Заявленный срок деятельности – десять месяцев. Оформлять заявление на патент (образец заполнения) начнем с титульного листа. Указываем регистрационные данные для ИП на 2022 год:

- индивидуальный номер (ИНН);

- код ИНФС по месту деятельности;

- полное имя физического лица;

- регистрационный номер (ОГРНИП), указывается только если свидетельство о регистрации ИП уже выдано;

- дата начала патента;

- дата окончания патента;

- количество заполненных листов.

Левый нижний блок предназначен для подтверждения внесённых сведений, указания контактного телефона и даты подачи.

Обратите внимание: разрешение нельзя оформить сразу на несколько лет, максимум – на один календарный год. Если вы хотите получить годовое разрешение на ПСН, то укажите 12 месяцев, а срок действия – с первого января. По окончании текущего года придётся подавать новую заявку.

На следующей странице вписываем полное название вида деятельности и идентификационный код вида предпринимательской деятельности. Код состоит из шести цифр, чтобы его найти, надо знать номер выбранного направления бизнеса в статье 346.43 НК РФ, а также код региона.

Например, порядковый номер ремонта обуви в этом списке – 02, а код Санкт-Петербурга – 78. Ищем эти данные в таблице классификатора и находим полный идентификационный код – 027801.

Ниже указываем наличие работников и их количество. Последние поля для заполнения на этой странице – налоговая ставка. В общем случае она равна 6%, но в режиме налоговых каникул составляет 0%. В Крыму размер ставки ниже, чем в целом по России. Поле заполняется, только если ставка отличается от стандратной, о чём внизу страницы есть сноска. Кроме того, указываются реквизиты правового акта, утвердившего пониженную ставку. В нашем примере ставка стандартная, поэтому поле не заполнено.

Из следующих трёх страниц выбираем только одну, где указываем дополнительные сведения:

- штрих код 0920 9046 – при выборе направления организации перевозки грузов и пассажиров;

- штрих код 0920 9053 – для розничной торговли, общепита и аренды;

- штрих код 0920 9039 – для остальных направлений бизнеса.

В нашем случае ИП ремонтирует обувь в мастерской. Адрес заполняется в соответствии с Государственным адресным регистром (ФИАС).

При заполнении заявления на патент для других видов деятельности (торговля, общепит, перевозки) есть свои особенности. Рекомендуем в этом случае следовать официальной инструкции.

Нулевая ставка

Обычная ставка для ПСН – 6%, но в рамках налоговых каникул впервые зарегистрированные ИП вправе работать по нулевой ставке. Длительность налоговых каникул может достигать двух лет, но для того, чтобы попасть под этот льготный режим, надо соответствовать ряду условий:

- быть зарегистрированным после вступления в силу соответствующего регионального закона;

- выбрать вид деятельности из тех, что установлены региональным законом (каждый субъект РФ устанавливает свой ограниченный перечень);

- соблюдать другие возможные ограничения (по количеству работников или получаемому доходу).

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Порядок подачи

Перейти на ПСН можно сразу при регистрации ИП. Для этого заполненная форма 26.5-1 подаётся вместе с другими регистрационными документами. Однако здесь есть нюанс, о котором знают не все заявители.

Дело в том, что патент действует только на определённой территории. Раньше такой территорией признавался субъект РФ (область, край, республика). При этом для всех населённых пунктов одного региона патент стоил одинаково, независимо от того, где предприниматель ведет бизнес – в областном центре, райцентре или селе. Сейчас же территорией действия является муниципальное образование, за исключением таких направлений, как автоперевозки и развозная (разносная) розничная торговля.

Предприниматель может работать по всей России, но на учёт его ставят в инспекцию той местности, где он прописан. Предположим, регистрация в ИФНС происходит в Рязани, а вести бизнес ИП планирует в Московской области. В этом случае заявить о переходе на ПСН надо в любую инспекцию муниципального образования по месту деятельности, и только после того, как будет выдано свидетельство о регистрации ИП.

А вот если место регистрации и деятельности совпадает, то патент вам выдадут вместе со свидетельством ИП. Указание на такой порядок постановки на учёт есть в НК РФ.

В случае, если физическое лицо планирует со дня его государственной регистрации в качестве ИП осуществлять деятельность в субъекте РФ, на территории которого такое лицо состоит на учёте в налоговом органе по месту жительства, заявка на получение патента подаётся одновременно с документами, представляемыми при государственной регистрации. В этом случае действие патента, выданного индивидуальному предпринимателю, начинается со дня его госрегистрации. (из статьи 346.45 НК РФ).

Если же, как в примере выше, вы планируете работать на ПСН не по месту прописки, то обратиться в налоговую надо не позднее, чем за 10 рабочих дней до начала предполагаемой работы. Подготовьте два экземпляра, на одном инспекция оставит отметку о принятии. Стоит знать, что в выдаче откажут, если:

- в заявке указано направление бизнеса, в отношении которого ПСН не применяется;

- срок действия не соответствует требованиям НК РФ (указан за пределами календарного года, например, с 1 марта 2022 года по 1 февраля 2023 года);

- у ИП есть недоимка по оплате других патентов;

- в текущем году право на спецрежим уже утрачено;

- в форме 26.5-1 не заполнены обязательные поля.

Если всё в порядке, то разрешение работать на ПСН вы получите через 5 рабочих дней.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

- Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Регистрация ИП в 2022 году Полная инструкция по регистрации ИПРегистрация ИП онлайнАдрес ИПНазвание ИП Образцы документов Документы для регистрации ИПФорма Р21001 Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ИПКонсультация по подбору кодов ОКВЭД Услуги Регистрация ИП «под ключ»

- Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Изменения в ООО Форма Р13014Смена директора ОООСмена юридического адресаДобавление кодов ОКВЭД для ОООИзменение уставаУвеличение уставного капиталаЛиквидация ООО Изменения в ИП Форма Р24001Добавление ОКВЭД для ИПСмена прописки ИПКак ИП стать самозанятымЗакрытие ИП

- Услуги Изменения ИП «под ключ»Изменения ООО «под ключ»

- Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

- Счёт для ИП Нужен ли расчётный счёт для ИПИспользование личного счёта вместо расчётногоКак открыть расчётный счётВ каком банке лучше открыть расчётный счёт для ИПКак выгодно снять наличные со счёта ИП Счёт для ООО Открытие расчётного счёта для ОООГде лучше открыть расчётный счёт для ОООЛегальный вывод прибыли для ООО Банки Открытие расчётного счёта в СбербанкеАльфа-банк для юридических лиц

- Помощь Калькулятор РКО

- Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

- ОСНО Основная система налогообложения УСН УСН доходыУСН доходы минус расходыВиды деятельности ИП на УСНПереход на УСН ПСН Патентная система налогообложенияВиды деятельности ИП на патентеОбразец заявления на патент Самозанятые Налог на профессиональный доходВиды деятельности для самозанятыхМожет ли ИП быть самозанятымЧитать все статьи

- Налоговый календарь 2021Налоги ОООНалоги ИПВзносы ИПКак выбрать систему налогообложенияНалоговые каникулы ИП Налоговые калькуляторы Калькулятор УСНКалькулятор ЕНВДКалькулятор ПСНКалькулятор НДСКалькулятор страховых взносов Помощь Консультация по налогообложению

- Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

- Бухгалтерия ИП самостоятельноБухгалтерия ООО самостоятельноОтчётность за работниковНулевая отчётностьДекларация ЕНВД Отчётность на УСН Декларация УСНОтчёты ИП на УСН с работникамиОтчёты ИП на УСН без работниковНулевая отчётность по УСНДекларация УСН при закрытии ИПЧитать все статьи

- Помощь Бесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса Сервисы Декларация УСН онлайнДекларация ЕНВД онлайнКалькулятор страховых взносовБесплатная проверка контрагентов

- Сервис подготовки деклараций УСН/ЕНВД Расчёт платежей УСН/ЕНВД Автоматическое заполнение Актуальные бланки Подготовить декларацию

- Регистрация ООО и ИПДекларация УСН/ЕНВДВыставить счёт онлайнПодбор кодов ОКВЭДКалькулятор тарифов РКОПоиск по базе ЕГРЮЛ/ЕГРИПЗакрытие ИПКалькулятор страховых взносовПредложения партнёров

- Налоговые калькуляторы Калькулятор НДСКалькулятор УСНКалькулятор ЕНВДКалькулятор ПСН

- Регистрация бизнеса Консультация по регистрации ОООКонсультация по регистрации ИПКонсультации по кодам ОКВЭД Банки Калькулятор РКО Бухгалтерия и налоги Консультация по налогообложениюБесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса

- Книги по бизнесу Кафе/Бар/ПиццерияСалон красотыРозничный магазинОптовая торговляЮридические услугиИнтернет магазин

- Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Новая форма заявления на получение патента: образец 2022

С 2021 года действует новая форма заявления на получение патента. Ее утвердили из-за расширения списка видов деятельности, в отношении которых может применяться ПСН. Мы разобрали, кто может работать на патенте в 2022 году, как заполнить заявление и куда его подавать.

Кто может выбрать ПСН

На патенте могут работать только ИП, компаниям применять этот режим запрещено. Список видов деятельности, на которых можно применять ПСН, перечислен в статье 346.43 Налогового кодекса. В 2021 году он из обязательного стал рекомендованным. Это значит, что каждый регион может сам решать, на каком виде деятельности можно работать на патенте.

Узнать виды деятельности ПСН можно из регионального закона. Если там нет какого-то пункта из ст. 346.43 НК, получить патент на это нельзя. Разъяснения можно получить в ИФНС.

ИП, чтобы работать на патенте, должны соблюдать условия:

- Работников у предпринимателя не должно быть больше 15. Здесь учитывается численность сотрудников только по видам деятельности на ПСН, а не суммарно на всех налоговых режимах, если предприниматель их совмещает.

- Годовой доход ИП не должен превышать 60 миллионов рублей. При совмещении с другими налоговыми режимами доходы учитывают в сумме.

Сколько стоит перейти на ПСН

На ПСН налог рассчитывается исходя из потенциально возможного дохода. То есть считается, сколько предприниматель может получить, занимаясь тем или иным видом деятельности. Размер потенциального дохода определяет каждый регион, поэтому он может сильно различаться даже в соседних субъектах.

Стоимость патента на год: потенциальный возможный доход (ПД) × 6%.

При расчете стоимости патента в некоторых случаях учитывают и такие показатели, как численность работников, площадь торгового зала или зала обслуживания, количество транспортных средств, арендная площадь.

Для парикмахерских потенциально возможный доход в год на ПСН в Москве составляет 990 тысяч рублей в 2022 году, а в Ярославле — 143 тысячи. Соответственно, в столице патент будет в разы дороже. В Москве стоимость патента на год составит 54 355 рублей, в Ярославле — 5 496 рублей.

С 2021 года страховые взносы, которые ИП платят за себя и работников, можно учитывать при расчете стоимости патента. Принцип уменьшения налога такой же, как на УСН Доходы:

- если ИП работает сам, он вправе учесть всю сумму перечисленных для себя взносов,

- если у ИП есть работники, уменьшить стоимость патента можно не более чем на 50%.

Как перейти на патентную систему налогообложения

Перейти на ПСН можно не только с начала года, но и в середине. Предприниматели, которые только собираются зарегистрировать ИП, могут подать заявление на патент вместе с документами на регистрацию. Подать заявление в налоговую надо за 10 рабочих дней до начала применения ПСН. Сделать это можно лично в ИФНС, по почте, ТКС или через личный кабинет ИП на сайте ФНС.

Патент можно получить на любой срок в пределах года. Но минимальный период действия патента не может быть меньше месяца.

В 2022 году действует только один бланк заявления на патент по форме 26.5-1.

ИП может работать по всей стране, но на учет он должен встать в ИФНС по месту прописки. Например, предприниматель встал на учет в Туле, а работать будет в Подмосковье. В этом случае подать заявление о переходе на патент нужно в любую налоговую по месту ведения бизнеса. Сделать это можно будет только после того, как будет выдано свидетельство о регистрации ИП.

Как заполнять заявление на получение патента — смотрите в нашем образце.

Новая форма заявления на получение патента состоит из пяти страниц, на которых указываются:

- Сведения о физлице и сроке действия.

- Название вида деятельности.

- Данные о месте ведения бизнеса.

- Информация о транспортных средствах, если предприниматель выбирает перевозку грузов или пассажиров.

- Данные об объектах, которые используют в бизнесе, если ИП сдает помещения в аренду, занимается розничной торговлей или оказывает услуги общепита.

Первые две страницы заполняют все, а страницы, содержащие информацию о транспорте или об объектах торговли и общепита, только при выборе соответствующего вида деятельности.

Обычно патент выдают в течение пяти рабочих дней с даты подачи заявления. Если вы подавали документы ПСН одновременно с документами для регистрации ИП, патент выдадут в день госрегистрации.

До 31 марта 2021 года ФНС сократила срок перехода на ПСН. Если подать заявление через личный кабинет ИП или по ТКС, патент выдадут не позднее следующего дня.

Когда в выдаче патента могут отказать

В некоторых случаях налоговики могут отказать в выдаче патента:

- В заявлении указан вид деятельности, на котором на патенте работать нельзя.

- Срок действия не соответствует требованиям НК. Например, указан период за пределами календарного года: с 1 марта 2021 года по 1 февраля 2022 года.

- У ИП есть недоимка по оплате других патентов.

- В форме 26.5-1 не заполнены обязательные поля.

Налоговый вычет за патент в 2022 году

С 2021 года предприниматели могут вернуть стоимость патента полностью или частично, если обратятся в ИФНС за налоговым вычетом. Сроки обращения в налоговую не установлены. Если патент уже был оплачен без учета вычета, образовавшуюся переплату вернут или зачтут в счет предстоящих платежей.

Чтобы получить вычет, надо подать в налоговую, в которой ИП состоит на учете как плательщик патента, уведомление по специальной форме.

Предприниматель вправе заявить к вычету на патенте взносы на обязательное пенсионное, социальное и медицинское страхование, уплаченные за ИП и его работников, больничные за счет ИП, а также платежи по добровольному личному страхованию сотрудников.

Скачайте бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Заявление на получение патента

Некоторым предпринимателям бывает выгоднее выбрать патентную систему налогообложения (далее — ПСН) и купить патент, чем воспользоваться другими режимами. У ПСН есть свои преимущества. Чтобы зарегистрироваться в налоговой как налогоплательщик на данном режиме, нужно подать заявление на получение патента. Разберемся, как правильно внести сведения в бланк.

Внимание! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

Коротко об особенностях ПСН

Режим предназначен только для ИП, срок действия — от 1 до 12 месяцев. ПСН заменяет сразу несколько налогов, и сумма его фиксированная. Применятся для 63 видов работ.

Важно! Вся информация о ПСН указана в главе 26.5 НК РФ.

Ограничения для получения патента таковы: не больше 15 сотрудников у ИП, прибыль не выше 60 млн рублей в год, и оплата должна поступить в ФНС в необходимые сроки. Не запрещено покупать патент на несколько видов деятельности.

Стоимость можно рассчитать по такой формуле: сумма= 6%*потенциально возможный доход ИП. Как понятно, 6% — размер налоговой ставки на патенте. Потенциальный доход устанавливают власти в регионах, и он может меняться с каждым годом.

Для перехода на этот режим налогообложения ИП должен подать заявление в ИФНС. Его форма определена законодательно приказом ФНС России от 11.07.2017 №ММВ-7-3/544@. Это форма №26.5-1, по КНД — №1150010. Ее можно заполнить от руки черной ручкой печатными буквами, ставя прочерки в пустых клетках, а можно на компьютере, в том числе в специальной программе.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы.

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

Как и куда следует подавать заявление

Заявление нужно подавать по месту регистрации бизнеса ИП. Если предприниматель будет работать по месту проживания, то и подавать надо в ИФНС по месту проживания. Можно это сделать через личный кабинет с использованием ЭЦП, прийти и передать заявление лично, послать по почте или действовать через доверенное лицо.

Можно подавать документы одновременно с бумагами на регистрацию ИП.

Могут ли отказать в выдаче патента?

ФНС в течение 5 дней со дня получения документов должна принять решение об одобрении патента или отказе. Последний может быть в случаях, если вид деятельности не соответствует тем, что могут осуществляться на патенте, не оплачена нужная сумма, заявление заполнено неверно и т.д.

Поэтому, перед тем как писать заявление на получение патента, необходимо уточнить, подходит ли ваш бизнес под критерии для работы на ПСН.

Порядок заполнения заявления на патент: образцы и примеры

В ряде случаев применение ПСН запрещено:

- оптовая торговля и продажи по договорам поставок

- розничная торговля товарами, не подпадающими под определение «розница» в рамках ПСН (самодельная продукция, некоторые маркируемые изделия и т.п.)

- розничная торговля через стационарные торговые объекты, площадь торгового зала которых превышает 150 кв. м.

- оказание услуг общественного питания через объекты зала обслуживания с площадью, превышающую 150 кв. м.

- наличие в собственности (пользовании, владении, распоряжении) больше 20 автомобилей, предназначенных для перевозки пассажиров или грузов

- средняя численность сотрудников ИП по всем видам деятельности, подпадающим под ПСН, составляет больше 15 человек

Предпринимателю на ПСН в общем случае не придётся уплачивать:

- (кроме импорта)

- налог на имущество физлиц (кроме имущества, налоговая база по которому исчисляется из кадастровой стоимости) с выручки

- торговый сбор

Однако спецрежим не освобождает от обязанностей налогового агента, перечисления фиксированных платежей за себя и страховых взносов с зарплаты работников.

Заявление на патент

Заявление о переходе на ПСН подаётся по форме № 26.5-1. В приказе ФНС от 09.12.20 № КЧ-7-3/891@ установлен порядок его заполнения и приведён действующий бланк.

Как подать заявление

Подать заявление можно тремя способами:

- Передать лично или через представителя.

- Направить по почте с описью вложения.

- Направить в электронном виде (по ТКС или через личный кабинет на сайте ФНС).

Заявление нужно подать:

- если ИП планирует осуществлять деятельность в субъекте РФ по месту жительства, в соответствующую инспекцию

- если ИП планирует осуществлять патентную деятельность в другом регионе РФ, по особым правилам

Таблица. Подача заявления ИП, планирующим вести деятельность не по месту жительства

- Москва

- Санкт-Петербург

- Севастополь

Заявление должно быть подано не позднее чем за 10 дней до начала указанного в заявлении срока.

Если физлицо только регистрируется как ИП и планирует работать на ПСН по месту жительства, применяется особое правило. Будущий предприниматель вправе подать форму № 26.5-1 вместе с документами на регистрацию. Тогда ему одновременно присвоят статус ИП и выдадут патент.

Чтобы правильно составить заявление на патент, понадобятся следующие документы:

- паспорт

- ОГРНИП (если вы уже зарегистрированы как ИП)

- арендный договор, выписки из ЕГРН, свидетельства о праве собственности на объекты, используемые в бизнесе

- документы на транспорт, который будет задействован при осуществлении патентной деятельности.

Код вида объекта в заявлении

В приложении № 3 к приказу ФНС от 09.12.2020 № КЧ-7-3/891@ содержится порядок заполнения формы на получение патента № 26.5-1 и код вида объекта, который следует проставить в строке 010 Листа В. Значение кода определяется видом патентной деятельности.

- Розничная торговля через стационарные торговые объекты, имеющие торговые залы:

09 – магазин

10 – павильон

- Розничная торговля через стационарные торговые объекты, не имеющие торговых залов:

11 – розничный рынок

12 – ярмарка

13 – киоск

14 – палатка

15 – торговый автомат

В 2021-ом перечень стационарных торговых объектов, не имеющих торговых залов, расширился. По подп. 7 п. 3 ст. 346.43 НК РФ к ним добавились иные аналогичные объекты, но отдельные коды ещё не созданы. В письме ФНС от 15.02.2021 № СД-4-3/1846@ указано о том, что к иным объектам пока следует применять код 14 – палатка.

- Розничная торговля через объекты нестационарной торговой сети:

16 – автомобиль

17 – автолавка

18 – автомагазин

19 – тонар

20 – автоприцеп

21 – передвижной торговый автомат

22 – разносная торговля

- Услуги общественного питания:

24 – бар

25 – кафе

26 – столовая

27 – закусочная

28 – услуги питания предприятий других типов

29 – объект организации общественного питания, у которого нет зала обслуживания посетителей

- Сдача объектов в аренду:

05 – жилое помещение

06 – нежилое помещение

08 – земельный участок

- Стоянка для транспортных средств – код 30

Порядок действий при отказе в выдаче патента

По п .4 ст. 346.45 НК РФ в выдаче патента может быть отказано, если:

- указанный в заявлении вид деятельности не подпадает под ПСН в данном субъекте РФ

- в заявлении указан некорректный срок действия патента (например, превышающий 12 месяцев)

- ИП ранее применял специрежим, однако в текущем году утратил указанное право или перестал осуществлять патентную деятельность (нарушение п. 8 ст. 346.45 НК РФ)

- у предпринимателя имеется задолженность по налогам, уплачиваемым на ПСН

- обязательные поля заявления не заполнены

При получении отказа ИП может:

- Устранить недочёты и снова подать заявление. Например, погасить задолженность по налогам или указать корректный срок действия патента.

- Применить другую систему налогообложения. Например, УСН (единый упрощённый налог) или ОСНО (НДС и налог на доходы физлиц). Сельхозпроизводители могут выбрать ЕСХН.

Образец заполнения заявления

Обратим внимание на основные моменты, которые следует учитывать при заполнении заявления на патент.

Страница 001

Если заявление подаётся при регистрации физлица в качестве ИП, дату начала действия патента указывать не нужно.

Страница 002

Налоговую ставку нужно указывать лишь тогда, когда предприниматель применяет пониженную ставку (значение 6% проставлять не нужно).

Ссылка на норму регионального закона проставляется лишь в том случае, когда предприниматель применяет пониженную налоговую ставку.

Лист А

Данный лист заполняется для всех видов предпринимательской деятельности, однако исключение составляют:

- сдача в аренду земельных участков и помещений

- розничная торговля

- автотранспортные услуги и услуги перевозки

- деятельность стоянок транспортных средств

Для каждого вида патентной деятельности необходимо заполнить свой лист А (например, для пяти видов оформляются пять листов).

Лист Б

Данный лист нужно заполнять лишь тогда, когда ИП планирует применять специальный режим в сфере автотранспортных услуг или услуг перевозки. Для каждого транспортного средства заполняется свой лист Б (например, для трёх ТС оформляются три листа).

Лист В

Данный лист нужно заполнять лишь тогда, когда предприниматель планирует применять специальный режим в отношении:

- сдачи в аренду земельных участков и помещений

- розничной торговли

- общественного питания

- деятельности стоянок транспортных средств

При этом для каждого объекта заполняется свой лист В (например, для семи объектов оформляются семь листов).

Обратите внимание: в листах А, Б и В запрещено указывать коды двух и более регионов. Для каждого субъекта РФ нужно подать отдельное заявление.

Если место жительства ИП не совпадает с местом осуществления патентной деятельности, при этом поле с адресом ведения бизнеса не заполнено, в листах А, Б и В необходимо проставить код налоговой службы по месту осуществления деятельности.

Ещё материалы по теме

Изменения для ИП в 2022 году

Заполнение декларации по УСН при переходе на повышенную ставку налога

Новая форма транспортной накладной 2022 года

Leave a Reply Отменить ответ

Отчетность

Последнее

Ошибки налоговой при истребовании документов

ФНС в письме от 23.12.2021 № СД-4-2/18103@ рассказала о нарушениях, которые допускают налоговики, составляя требования предоставить документы и направляя их плательщикам налогов. Ведомство отметило, что это нарушение прав налогоплательщиков.

Приближается срок сдачи РСВ за 2021 год

Все организации обязаны не позднее 31 января 2022 года представить в налоговый орган расчет по страховым взносам за 2021 год.

Минимальный размер пособий с 1 февраля 2022 года

С 2022 года увеличился размер минимального и максимального пособия по беременности и родам, по уходу за ребёнком до 1,5 лет, на погребение и в связи с несчастным случаем на производстве и профессиональным заболеванием.