Компенсация за просрочку выплаты отпускных в 2021 году

Если работодатель нарушил срок выплаты отпускных отбывающему в отпуск сотруднику, последний имеет право на дополнительную выплату в качестве компенсации за несвоевременность получения отпускных. В материале рассказываем о порядке расчета и выплаты компенсации за нарушение срока выплаты отпускных.

Когда надо выплачивать отпускные — в какие сроки?

Обязанность работодателя произвести выплату отпускных в срок не позднее 3 дней до начала времени отдыха закреплена в ст. 136 ТК РФ. Речь идет о календарных днях с включенными выходными, нерабочими и праздниками.

В трехдневный срок лучше не включать день фактической выплаты отпускных, если вы не готовы отстаивать свое мнение в суде. Да и позиции судей в этом вопросе расходятся.

Как рассчитать компенсацию

Если допущено нарушение срока выплаты отпускных, готовьтесь к компенсационной выплате. Минимальный размер компенсации за несвоевременность выплаты отпускных работнику зависит от (ст. 236 ТК РФ):

- размера не выплаченных вовремя средств;

- количества дней опоздания с выплатой;

- действующей ключевой ставки ЦБ РФ.

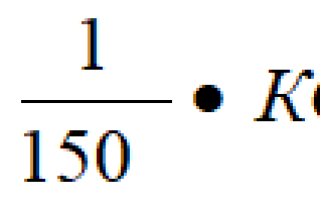

Расчет произведите по формуле:

- О — величина причитающихся отпускных;

- КС — ключевая ставка ЦБ РФ, ее величину можно найти на официальном сайте Центробанка России;

- Д — количество дней просрочки выплаты.

Причем в расчет берется сумма отпускных работника «на руки», то есть после удержания подоходного налога. А расчет дней просрочки ведется со дня, следующего за днем окончания срока выплаты по законодательству, по день фактического перечисления (выдачи из кассы) включительно.

Пример

Юрисконсульт ООО «Вспышка» Лопухов Л. В. уходит в отпуск с 24 мая 2021 года на 14 дней. Отпускные к начислению составили 50 000 рублей. Фактически выплата на картсчет Лопухова Л. В. прошла 24 мая.

Бухгалтер ООО «Вспышка» должна была перечислить отпускные в размере 43 500 рублей (50 000 рублей — 13% * 50 000 рублей) 20 мая. Таким образом, выплата задержана на 4 дня (21, 22, 23, 24 мая). С 26 апреля 2021 ключевая ставка установлена на уровне 5%.

Компенсация = 43 500 руб. * 5%/150 * 4 дня = 58 рублей.

Зачастую работодатель идет навстречу работнику, когда тот экстренно просит предоставить отпуск, при этом обе стороны понимают, что правило выплаты отпускных за 3 дня до начала отдыха соблюдено не будет. Например, сотрудник в понедельник 24 мая 2021 пишет заявление на отпуск со вторника 25 мая.

Такая ситуация не освобождает работодателя от обязанности выплатить компенсацию помимо самих отпускных. Но расчет дней задержки будет начинаться со дня предоставления работником заявления. То есть, если выплата пройдет 25 мая, то задержка составит 1 день.

Работодатель вправе выплачивать компенсацию в большем размере. Разработанный в компании порядок расчета компенсации за нарушение сроков выплаты отпускных (зарплаты, расчетов при увольнении и т. д.) отражается в коллдоговоре, трудовом договоре и иных внутренних документах работодателя.

Порядок выплаты компенсации

Причинами несвоевременной выплаты отпускных могут быть:

- умышленная задержка;

- отсутствие средств у компании;

- если работник поздно написал заявление на внеплановый отпуск;

- технический сбой;

- изменение в режиме работы банка (если ведется зарплатный проект) и т. д.

Неважно, по чьей вине произошла задержка: работодатель обязан ее компенсировать. Если работодатель отказывается от выплаты компенсации, сотрудник вправе обратиться в суд.

Чтобы выплатить сотруднику компенсацию за невовремя выплаченные отпускные, никаких заявлений не требуется. Как правило сумма компенсации незначительна, поэтому добровольная выплата подтвердит добросовестность работодателя и должностного лица.

Налогообложение компенсации за задержку отпускных

Нужно ли удерживать НДФЛ с компенсации за задержку выплаты отпускных? Нет, не нужно. Компенсационные выплаты не подлежат обложению подоходным налогом (п. 3 ст. 217 НК РФ, Письмо ФНС от 04.06.2013 № ЕД-4-3/10209, Письмо Минфина от 23.01.2013 № 03-04-05/4-54.

А вот страховые взносы на компенсацию просрочки выплаты отпускных работодатель начислить обязан, так как объектом обложения страхвзносами являются все выплаты в пользу работников. (письма Минфина от 06.03.2019 № 03-15-05/14477, от 24.09.2018 № 03-15-05/68049.

А Письмо Минфина от 31.10.2011 № 03-03-06/2/164 поясняет, что для целей налога на прибыль компенсацию за несвоевременно выплаченные отпускные учитывать в расходах нельзя, так она не отвечает условиям, установленным ст. 255 НК РФ и, соответственно, не может быть отнесена к расходам на оплату труда.

Опоздали с выплатой отпускных, как избежать штрафа?

Разберём, почему возникают задержки с выплатой отпускных, и как действовать бухгалтеру, чтобы спасти компанию от штрафов.

Почему возникают задержки с выплатой отпускных

Ситуация с задержкой выплат происходит часто. Причинами могут быть неопытность и нерасторопность бухгалтера, перерасчёт отпускных в сторону увеличения, отсутствие денежных средств на счету или в кассе фирмы. В свете пандемии и финансовых проблем бизнеса последнее становится частым явлением. Опоздать с оплатой можно и по вине сотрудников. Не будем забывать про категорию лиц, которые могут уйти в отпуск в любое время:

- многодетные мамочки (ст. 262.2 ТК РФ);

- работники в возрасте до 18 лет (статьи 122, 267 ТК);

- усыновители малолетних детей (ст. 122 ТК);

- сотрудники, ухаживающие за ребёнком-инвалидом (ст. 262.1 ТК);

- инвалиды войны, ветераны боевых действий (п. 17 ст. 14, п. 11 ст. 16 Федерального закона от 12.01.1995 № 5-ФЗ «О ветеранах»);

- супруги военнослужащих (п. 11 ст. 11 Федерального закона от 27.05.1998 № 76-ФЗ «О статусе военнослужащих»);

- внешние совместители ( ст. 286 ТК ).

Получив от них заявление вне графика отпусков, работодатель обязан предоставить ежегодный оплачиваемый отпуск. Поэтому складывается ситуация вынужденного опоздания с выплатой отпускных.

Но какая бы ни была причина задержки, работодатель обязан её устранить, и выплатить сотруднику отпускные и компенсацию.

Как посчитать компенсацию

Напомним, выплатить причитающиеся отпускные работодатель обязан не позже, чем за три дня до начала отпуска работника (ч. 9 ст. 136 ТК РФ). Всё остальное время считается опозданием.

Однако, в ТК нет точной формулировки, в каких днях следует отсчитывать период для оплаты отпускных сотруднику: в рабочих или же в календарных. Приходится каждому бухгалтеру разбираться в этом вопросе самостоятельно, опираясь на пояснения от Роструда (письмо № 1693-6-1 от 30.07.14, № ТЗ/3464-6-1 от 06.06.2018) и арбитражную практику.

Не знаете как правильно поступить? Обратитесь к экспертам компании «КАМИН» , которые могут дать ответ на вопрос любой сложности, провести аудит или полностью взять на себя ведение учёта по расчётам с работниками.

Согласно разъяснениям для отсчёта берутся календарные дни, таким образом, чтобы первый день отпуска работника не включался в эти три календарных дня. Свои отпускные работник должен получить не позднее, чем за три полных календарных дня до своего отпуска. Допустим, первый день отпуска у работника приходится на понедельник, то получить деньги на руки он должен не позднее четверга.

Если срок пропущен, то вместе с выплатой отпускных следует рассчитать и выплатить компенсацию за каждый календарный день просрочки оплаты (ст. 236 ТК РФ).

Размер компенсации не может быть меньше, чем

Сумма = 1/150 Ставки рефинансирования * Невыплаченная сумма отпускных * Количество дней просрочки.

За ключевой ставкой Центрального Банка следите на его официальном сайте.

Так, если сотрудник из льготной категории просит отпуск со следующего дня, рассчитайте компенсацию со следующего дня после даты, когда приняли заявление на отпуск.

Бухгалтерские проводки оформления отпускных и компенсации

Перед тем как рассчитать компенсацию, надо начислить задержанные отпускные.

В организациях, где специфика вида деятельности и учётная политика позволяют не создавать резервы предстоящих расходов, бухгалтерские проводки будут следующими:

Дт 20, 26, 44 Кт 70 — начислены отпускные.

Дт 70 Кт 68— удержан НДФЛ.

Дт 20, 26, 44 Кт 69 — начислены страховые взносы.

Дт 70 Кт 50, 51 — выплачены отпускные.

Дата фактического получения дохода в виде отпускных — это день выплаты этих отпускных, в том числе их перечисления на счёт работника в банке (подп. 1 п. 1 ст. 223 НК РФ).

Если вы работаете с резервами, то начисление резерва производится следующими проводками:

Дт 20, 26, 44 и др. Кт 96 (96 «Резервы предстоящих расходов»).

Дт 96 Кт 70 — начислены отпускные за счёт средств резерва на отпуска.

Дт 96 Кт 69 — начислены страховые взносы за счёт средств резерва.

Дт 70 Кт 68— удержан НДФЛ.

Следующим действием будет начисление компенсации за просроченную выплату выпускных:

Дт 91-2 Кт 73 — начислена компенсация за задержку зарплаты.

Дт 73 Кт 50,51 — выплачена компенсация.

Счет 73 «Расчеты с персоналом по прочим операциям» используем, потому что начисление компенсации не связано с расчётами по оплате труда. Возникшие расходы не относятся к расходам по обычной деятельности, поэтому учитываем компенсации на счёте 91.2. (п. 11 ПБУ 10/99). Компенсация является санкцией за нарушение условий трудового (коллективного) договора.

Последний штрих в оформлении — сумму компенсации за задержку выплаты отпускных отразите в расчётных листках (ст. 136 ТК).

Какими налогами и взносами облагается компенсация за задержку отпускных

Статья 236 ТК РФ регулирует только минимальный размер, а значит работодатель вправе выплатить компенсацию и в большем размере. От оформления такой компенсации будет зависеть порядок ее обложения НДФЛ.

Сразу скажем, что минимальный размер, исходя из 1/150 ставки рефинансирования, не облагается НДФЛ. Также освобождены от налогов компенсации, размер которых больше расчетного и прописан в коллективном или трудовом договорах. В противном случае с суммы, превышающей минимальный размер, вы должны удержать НДФЛ и перечислить его за сотрудника. В поддержку данной позиции выступают письма Минфина России от 18 апреля 2012 г. № 03-04-05/9-526, от 28 ноября 2008 № 03-04-05-01/450, от 6 августа 2007 № 03-04-05-01/261 и ФНС России от 4 июня 2013 № ЕД-4-3/10209.

Сумма компенсации облагается не всеми видами страховых взносов. Взносы в ФСС РФ на травматизм остались за бортом, так как начисляются только в рамках трудовых отношений. Оплата неустойки за отпускные не входит в состав закрытых перечней выплат, не облагаемых страховыми взносами. То есть все прочие страховые взносы, кроме травматизма, заплатить придется.

Как предотвратить задержку и устранить последствия

- Дело в том, что кроме неустойки должностные лица и организация могут быть подвержены штрафным санкциям со стороны трудовой инспекции. Избежать штрафа при проверке поможет письменное заявление сотрудника, в котором он согласен получить отпускные позднее нужного срока. Это не снизит риск привлечения к ответственности, но поможет оспорить штраф.

- Установите авансовый способ расчёта отпускных, чтобы потом не пришлось начислять неустойку с доплаты к отпуску.

- Если бухгалтерия опаздывает с перечислением отпускных, то попробуйте попросить сотрудника сдвинуть начало отпуска на три календарных дня от срока выплаты. Но в итоге нужно переписать заявление и приказ.

- Предложите на пару дней написать заявление на отпуск за свой счёт, а на оставшееся время — на ежегодный оплачиваемый.

Какие бы сложные ситуации не возникали в организации, всегда старайтесь найти общий язык с работниками. А ваши решения и действия должны всегда быть в рамках трудового законодательства.

Новый штраф за невыплаченную компенсацию за неиспользованный отпуск в 2022 году

Для начала давайте разберемся, что вообще из себя представляет компенсация, кому она положена, в каких ситуациях ее можно получить. Читайте также статью ⇒ Компенсация за неиспользованный отпуск в 2022.

Каждый работник, который официально трудоустроен, имеет право на оплачиваемый ежегодный отпуск, в размере двадцати восьми дней, а также существует отдельная категория граждан, которая помимо обычного отпуска получает дополнительный. К ним относятся:

- Жители северных районов, в связи с суровыми климатическими условиями

- Работники тяжелого и опасного труда на вредном производстве

- Сотрудникам с ненормированным рабочим днем

Эти работники имеют право получить компенсацию за дополнительный отпуск без увольнения со своего рабочего места, все остальные же могут на нее рассчитывать, лишь покидая работу.

Порядок выплаты компенсации при увольнении

Если сотрудник решил уволиться по собственному желанию, то ему необходимо:

1.Подать заявление в отдел кадров либо напрямую работодателю

2.Затем начальник визирует и передает в бухгалтерию

3.Бухгалтер организации производит расчет компенсации за неиспользованный отпуск, а в случае, если он был отгулен авансом, то пересчитывает за счет заработной платы

4.Отдел кадров составляет приказ на увольнение, делает запись в личной карточке и трудовой книжке

5.Компенсация вместе с заработной платой не должна быть уплачена позже дня увольнения с рабочего места

6.Затем вдается под роспись трудовая книжка, в которой работник должен расписаться, а также поставить подпись в журнале учета книжек

Какое предусмотрено наказание за невыплату компенсации работнику

В случае нарушения прав работника на получение компенсации при увольнении, работодатель может быть строго наказан по Закону. Грозит ему три вида ответственности:

- Материальная

- Административная

- Уголовная

Материальная ответственность предусмотрена в случае несвоевременной выплаты компенсации, ее размер в процентном соотношении составляет не менее одной трехсотой от ставки рефинансирования ЦЕНТРАЛЬНОГО БАНКА за каждый день просрочки, начиная со следующего дня после задержки, если иное не предусмотрено нормативными актами организации.

Важно!! Работник имеет право подать в суд на возмещения морального вреда за невыплату и будет прав.

Моральный вред возмещается денежными средствами предусмотренными трудовым договором либо в судебном порядке.

Административная ответственность : какие предусмотрены штрафы

Административная ответственность за несоблюдение трудового законодательства и ущемление прав работников подразумевает наложение штрафа на саму организацию и на ее ответственных работников:

| Кому причитается штраф | Его размер |

| Должностные лица | От тысячи до пяти тысяч рублей |

| Индивидуальные предпринимателя | От 1000-5000, или приостановление деятельности на срок до девяносто суток |

| Юридическое лицо | От тридцати до пятидесяти тысяч или приостановление деятельности до девяносто дней |

Если данное нарушение возникает не первый раз, то оно может повлечь дисквалификацию с рабочего места на срок от одного до трех лет.

Уголовная ответственность, на кого возлагается

Уголовная ответственность за нарушения прав сотрудников предусмотрена Уголовным кодексом РФ. В случае, если работодатель или должностное лицо намерено в своих корыстных интересах не выплачивают заработную плату, различные пособия и в том числе положенную за отпуск компенсацию в течении двух месяцев, за это предусмотрено :

1.Штраф до ста двадцати тысяч рублей

2.Могут лишить права заниматься данным видом деятельности либо занимать должность на срок до пяти лет

2.Лишение свободы до двух лет

Если данные действия повлекли тяжелые последствия, то мера наказания может быть иной:

1.Штраф от ста до пятисот тысяч

2.Лишение свободы на срок от трех до семи лет и дисквалификация с работы и должности до трех лет

Ликвидация организации и невыплата компенсации

В период нестабильности в стране зачастую возникают ситуации, когда предприятиям, их фондам и подразделением приходится закрываться, а иногда и ликвидироваться.

Процесс ликвидации заключается в прекращении функционирования юридического лица без назначения правопреемников. Сотрудников необходимо известить об этом не позднее, чем за два месяца по бессрочному трудовому договору, а тех, кто работает по срочному не менее чем за три дня.

Ликвидация подразумевает увольнение по инициативе работодателя, увольняются все категории работников, в том числе и беременные, и находящиеся в декретном отпуске, на больничном, по уходу за детьми.

Здесь и возникает вопрос о причитающихся размерах и выплатах компенсаций при увольнении за неиспользованный отпуск.

Порядок един для всех: сотрудники имеют право на данную компенсацию и получить ее должны не позднее последнего рабочего дня. А также на заработную плату и выплату пособия по безработице.

Рассчитывается она по общей формуле, за каждый полный отработанный месяц полагается два дня отпуска, в случае если сотрудник отработал менее двух месяцев- ему ничего не положено.

Важно! Если вы отработали менее пятнадцати дней в месяце, то он в расчет не идет

Так, например, отработав 6 полных месяцев, вам положено двенадцать дней отпуска, ваш доход за этот период составил 63000, среднедневной заработок составит 350.00 руб.. таким образом 350 *12 =4200 сумма нашей компенсации

В случае, если работодателем не выполнено начисление компенсации, то сотрудник имеет полное право обратиться в инспекцию по труду либо в районный суд с жалобой и иском, а также подать на возмещение не только компенсации , но и морального вреда.

Ответы на часто возникающие вопросы

Вопрос №1: Положена ли компенсация отпуска работнику, если с ним заключен срочный трудовой договор на 2 месяца и что будет работодателю, если ее не выплатить?

Ответ: Сотруднику, который отработал менее двух месяце в организации компенсация не положена, соответственно если вы ее не выплатили, никаких нарушений не возникло и вам ничего не грозит

Вопрос №2: Я нахожусь в декретном отпуске, моя организация ликвидируется, что мне положено по Закону получить и что ждет начальство за невыплату?

Ответ: К сожалению , находящиеся в отпуске по уходу за ребенком тоже не имеют льгот при ликвидации организации, поэтому в случае, если у вас до ухода в декрет остались дни отпуска, которые вы не отгуляли, вам должна быть начислена компенсация за него. Руководству за несоблюдение законодательства может грозить материальная, административная и уголовная ответственность, в зависимости от допущенных нарушений, от штрафа до отстранения от работы и заключения под стражу.

Штраф за несвоевременную выплату отпускных в 2022 году

Работодателю следует помнить о том, что законодательством Российской Федерации предусмотрен штраф за несвоевременную выплату отпускных. Данная статья позволит разобраться в причинах назначения штрафа, его размерах и предотвращении.

В какой срок необходимо произвести выплату отпускных?

В соответствии со ст. 136 ТК РФ оплата отпуска производится не позднее чем за три дня до его начала.

Федеральная служба по труду и занятости в своём письме от 06 июня 2018 г. № ТЗ/3464-6-1 пояснила что в срок, исчисляемый в календарных неделях или днях, включаются и нерабочие дни (часть третья статьи 14 ТК РФ). При этом необходимо учитывать, что в соответствии с частью 8 статьи 136 ТК РФ при совпадении дня выплаты с выходным или нерабочим праздничным днем оплата отпуска производится накануне этого дня.

Вместе с тем ТК РФ не запрещает производить выплату отпускных в более ранний срок.

Петров П.П. уходит в отпуск с 29.04.2022 г. (понедельник). Согласно ст. 136 ТК РФ отпускные выплаты должны быть произведены не позднее 25.04.2022 г. В случае задержки в выплате денежных средств у Петрова П.П. возникает право в требовании компенсации за несвоевременную выплату согласно ст. 236 ТК РФ, в соответствии с которой при нарушении работодателем установленного срока выплаты оплаты отпуска работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной сто пятидесятой действующей в это время ключевой ставки Центрального банка Российской Федерации от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. При неполной выплате в установленный срок заработной платы и (или) других выплат, причитающихся работнику, размер процентов (денежной компенсации) исчисляется из фактически не выплаченных в срок сумм.

Как правильно рассчитать отпускные?

Для расчёта отпускных выплат необходимо в первую очередь определить размер среднего дневного заработка. С этой целью используется следующая формула:

СДЗ = (ЗП / 12) / СМЧ

СДЗ – средний дневной заработок

ЗП – заработная плата, фактически начисленная за отработанный период, включая премии и вознаграждения

СМЧ – среднемесячное число календарных дней (29,3)

Воронин В.В. принят на работу с 01.09.2018 г. С 01.05.2022 г. он уходит в отпуск на 14 дней.

Размер заработной платы составляет 46000 рублей в месяц.

За отработанный период Воронин В.В. заработал 368000 рублей.

Средний дневной заработок составит (368000/12)/29,3 = 1046,64 рублей.

Для расчёта отпускных выплат используется следующая формула:

ОВ = СДЗ * ЧДО

ОВ – отпускные выплаты

СДЗ – средний дневной заработок

ЧДО – число дней отпуска

Воронину В.В. предоставлен отпуск с 01.05.2022 г. продолжительностью 14 дней. Размер заработной платы составляет 46000 рублей в месяц.

За отработанный период (с 01.09.2018 г. по 30.04.2022 г.) Воронин В.В. заработал 368000 рублей.

Средний дневной заработок составит (368000/12)/29,3 = 1046,64 рублей.

Отпускные выплаты составят 1046,64*14=14653,01 рублей.

В случае, если в предыдущие 12 месяцев работник не имел дохода, то необходимо следовать следующим рекомендациям:

Штраф за несвоевременную выплату отпускных

Несвоевременная выплата отпускных работнику относится к категории нарушения трудового законодательства и влечёт за собой административные санкции (ст.5.27 КоАП РФ):

| Категория нарушителя | Административное наказание |

| Должностное лицо | Предупреждение или штраф 1000-5000 рублей. |

| Индивидуальный предприниматель | Штраф 1000-5000 рублей |

| Юридическое лицо | Штраф 30000-50000 рублей |

| При повторном нарушении | |

| Должностное лицо | Штраф 10000-20000 рублей или дисквалификация на 1-3 года |

| Индивидуальный предприниматель | Штраф 10000-20000 рублей |

| Юридическое лицо | Штраф 50000-70000 рублей |

Уголовная ответственность за несвоевременную выплату отпускных

Несвоевременная выплата отпускных может быть чревата наступлением уголовной ответственности:

· лишение права занимать определенные должности или заниматься определенной деятельностью на срок до одного года;

· принудительные работы на срок до двух лет;

· принудительные работы на срок до трех лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового;

Следует учесть, что в отношении одного недобросовестного работодателя могут применяться административная и уголовная ответственность одновременно.

Вопросы и ответы

- У нас произошла задержка в выплате отпускных по причине программного сбоя в банке. Будут ли в отношении нас обеспечены какие-то взыскания?

Ответ: В соответствии со ст. 136 ТК РФ указанная норма носит императивный характер и исключений не имеет, в связи с чем проблемы вполне вероятны. Не стоит затягивать с выплатой отпускных до критических сроков – законодательство РФ не запрещает их выплатить гораздо раньше.

- Могу ли я подать в суд на работодателя, т.к. мне задержали выплату отпускных на 5 дней?

Ответ: Да, Вы вправе требовать компенсацию за несвоевременную выплату согласно ст. 236 ТК РФ, в соответствии с которой при нарушении работодателем установленного срока выплаты оплаты отпуска работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной сто пятидесятой действующей в это время ключевой ставки Центрального банка Российской Федерации от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно.

Срок выплаты отпускных в 2022 году: изменения, за сколько дней платить

Лето – пора отпусков. При этом у бухгалтеров работы прибавляется – нужно рассчитать оплату отпуска каждому сотруднику, не пропустить срок перечисления отпускных, а также правильно отразить все выплаты в отчетности. О том, как это сделать с соблюдением всех законодательных требований, расскажем в статье.

Как выплатить отпускные: правила трудового законодательства

Дату начала отпуска можно узнать:

- из графика отпусков;

- из заявления работника на предоставление отпуска;

- из приказа о предоставлении отпуска.

Именно на эту дату нужно ориентироваться, определяя крайний срок выплаты отпускных.

В соответствии с ч. 9 ст. 136 ТК РФ, отпускные должны быть выплачены не позднее, чем за 3 дня до начала отпуска. Причем учитываются календарные дни – если отпуск начинается в понедельник, отпускные нужно перечислить уже в четверг (ч. 3 ст. 14 ТК РФ). Если день выплаты отпускных приходится на нерабочий или праздничный день, перечислить деньги нужно накануне этого дня ( ч. 8 ст. 136 ТК РФ ).

Выплатить отпускные после установленной даты нельзя, даже если работник сам не против того, чтобы деньги были перечислены ему непосредственно перед началом отпуска, во время отпуска или после его окончания. За нарушение требований законодательства руководителя могут оштрафовать, а также обязать его выплатить работнику компенсацию за каждый день просрочки платежа.

Правило о выплате отпускных в определенные трудовым законодательством сроки действует в отношении всех категорий работников – от госслужащих до работников, которые трудятся в штате у ИП.

Когда платить отпускные, если отпуск начинается сразу после длинных праздников?

Иногда работники продлевают ежегодный отдых, совмещая отпуск с длинными праздничными днями, предоставленными Правительством РФ. Такое бывает, например, на Новый год – каникулы начинаются 1 января и заканчиваются 9-11 января (в зависимости от того, какая продолжительность праздников установлена производственным календарем на текущий год).

В этом случае выплатить отпускные нужно в последний рабочий день перед каникулами. Если 31 декабря организация работает, деньги нужно перечислить в этот день. Если 31 декабря – выходной (по производственному календарю или в соответствии с внутренним распоряжением руководства компании), отпускные нужно зачислить 30 декабря, а если и в этот день организация не работает – 29 декабря.

Можно ли выплатить деньги за отпуск вместе с зарплатой?

Законодатель устанавливает дату, позже которой отпускные выплатить нельзя; при этом провести выплату раньше не запрещено. Например, отпускные можно выплатить вместе с зарплатой или авансом, даже если они выплачиваются за неделю до предстоящего отпуска.

На предприятии установлен день выплаты зарплаты – 11 число месяца, следующего за отработанным. Работник уходит в отпуск 16 августа, значит, отпускные должны быть выплачены не позднее четверга, 12 августа. Если работодатель перечислит деньги вместе с зарплатой, 11 августа, права работника нарушены не будут.

Если бы зарплата на предприятии выплачивалась 13 числа, отпускные пришлось бы перечислить отдельно – 12 августа или раньше. При этом работодатель может выплатить вместе с отпускными и зарплату – отдельно от остальных работников. Но принятие такого решения – его право, а не обязанность: зарплату он может выплатить и после отпускных, и считаться нарушением это не будет.

Новые сроки перечисления отпускных: что изменилось в законе

Никаких изменений в трудовом законодательстве в отношении сроков выплаты отпускных в последние годы не произошло. Изменились лишь разъяснения государственных ведомств, руководствуясь которыми работодатели принимали решение о том, когда перечислять деньги работнику.

Раньше руководители предприятий опирались на разъяснения Роструда (письмо от 30.07.2014 года и письмо от 06.06.2018 года), согласно которым деньги за отпуск, первый день которого приходится на понедельник, можно было выплатить как в четверг, так и в пятницу.

При этом судебная практика была противоречивой – если отпускные выплачивались в пятницу, некоторые суды вставали на сторону работодателя, а некоторые поддерживали позицию работника.

В сентябре 2018 года вышло письмо Минтруда, разъясняющее, что в подобной ситуации отпускные нужно выплатить не позднее четверга – выплата в пятницу нарушает права работника. Несмотря на то, что подобные разъяснения не являются нормативным актом и не имеют законной силы, лучше их не игнорировать – если дело дойдет до суда, работник может выиграть, а работодателю придется заплатить штраф.

Что делать, если работнику срочно нужно уйти в отпуск?

Все идет по плану не всегда – бывает, что по семейным обстоятельствам работнику срочно нужно уйти в отпуск вне установленного и согласованного графика. Если до предполагаемой даты отпуска в момент его оформления остается меньше 3 дней, возникает вопрос – как перечислить деньги, чтобы не нарушить закон?

К сожалению, ответа на него законодательство не содержит, поэтому бухгалтерам и руководителям приходится использовать разные «лазейки»:

на первые три дня отдыха работник уходит в отпуск без сохранения заработной платы – за это время бухгалтерия успеет перечислить деньги;

формально работник уходит в отпуск на 3 дня позже, чем ему нужно, а на время отсутствия на работе берет отгулы; отработает эти отгулы он после отпуска, который формально закончится на 3 дня позже, чем работник выйдет на работу.

Как заплатить НДФЛ и страховые взносы?

Отпускные облагаются налогом так же, как обычный доход работника. Это значит, что НДФЛ нужно удерживать со всей начисленной суммы. Крайний срок уплаты налога – последнее число месяца, в котором деньги были выплачены работнику. Если этот день выпадает на выходной, налог нужно уплатить в первый следующий за ним рабочий день.

Страховые взносы также нужно рассчитать одновременно с отпускными, а вот уплатить их можно в следующем месяце – не позднее 15 числа.

Как отражать отпускные в отчетности?

Сведения о доходах работников, а также о суммах удержанного с них НДФЛ работодатель отражает в отчетной форме 6-НДФЛ. В ней, в числе прочих доходов, должны быть приведены и сведения об отпускных, начисленных и выплаченных работнику.

Вам также будет интересно:

Суммы отпускных и налоговых выплат указывается в отчете в том случае, если дата их выплаты попала в отчетный период. В поле 021 нужно указать последний день месяца, в котором были выплачены деньги: например, для июля – 31.07, для августа – 31.08, для сентября – 30.09.

Если произошел перерасчет отпускных, информация о начислениях отражается в отчете следующим образом:

- если отпускные начислены в прошлом отчетном периоде, в текущем отчете отражается только сумма доплаты;

- если отпускные начислены в текущем периоде, в отчете указывается полная сумма выплаты – сами отпускные и доплата к ним.

Как рассчитать размер компенсации за нарушение срока выплаты отпускных?

За задержку выплаты работодатель должен выплатить работнику денежную компенсацию.

Размер компенсации рассчитывается по следующей формуле (ст. 236 ТК РФ):

- К – компенсация, причитающаяся работнику;

- КС – ключевая ставка Центробанка, действующая в те дни, когда должны были быть выплачены отпускные;

- В – размер отпускной выплаты, не перечисленной работнику в установленные сроки;

- Д – количество дней задержки выплаты.

Пример:

Работник ушел в отпуск 28 июня. Получить отпускные он должен не позднее 24 июня, однако работодатель выплатил деньги только 2 июля. Сумма отпускных – 27 340 рублей. Размер компенсации в этом случае составит: 1/150 х 5,5% х 27 340 х 8 = 80 рублей 20 копеек. Сумма небольшая, но работодателю стоит помнить, что выплата компенсации – лишь часть той ответственности, которую он несет за нарушение установленных сроков выплаты отпускных.

Ответственность за несвоевременную выплату отпускных

Работодателя, нарушившего правило «трех дней», могут привлечь к административной ответственности. Если нарушение законодательства произошло впервые, штраф составит:

- для должностного лица – от 10 тыс. до 20 тыс. рублей;

- для ИП – от 1 тыс. до 5 тыс. рублей;

- для юридического лица – от 30 тыс. до 50 тыс. рублей.

Если работодатель нарушает сроки выплаты отпускных не первый раз, размер штрафа может существенно вырасти:

- для должностного лица – от 20 тыс. до 30 тыс. рублей (штраф может быть заменен дисквалификацией на срок от 1 года до 3 лет);

- для ИП – от 10 тыс. до 30 тыс. рублей;

- для юридического лица – от 50 тыс. до 100 тыс. рублей.

Должностные лица могут быть привлечены не только к административной ответственности – законодатель предусматривает для них дополнительные меры наказания:

- дисциплинарное взыскание – замечание, выговор или увольнение (ст. 192 ТК РФ);

- уголовная ответственность (в случае, если будет доказано, что отпускные не были выплачены из-за личных корыстных мотивов должностного лица) – от штрафа в размере до 120 тыс. рублей до реального лишения свободы на срок до 1 года (ст. 145.1 УК РФ).

Итоги

Выплатить отпускные необходимо не позднее, чем за три календарных дня до начала отпуска. При этом сам день выплаты в расчет лучше не включать – если придет проверка, доказать правильность расчетов с работниками будет проще. За нарушение сроков выплаты отпускных работодателя ждет ответственность – материальная (перед самим работником), административная (перед государством), а в особо сложных случаях – даже уголовная, предусматривающая серьезный штраф или лишение свободы.

Задержка зарплаты в 2022 году

Задержка зарплаты — неприятная ситуация, при которой работник, по сути, должен выпрашивать честно заработанные деньги. Впрочем, есть несколько способов урегулировать конфликт и наконец-то получить свои кровные. Разбираемся с опытным юристом, как это сделать

Что делать, если вам задерживают зарплату

Итак, если начальник все время «кормит завтраками» и обещает вот-вот выплатить зарплату, терпеть это не стоит. Конечно, от разовой задержки никто не застрахован, но если вы понимаете, что деньги не выплачивают системно или вас пытаются обмануть, смело начинайте активно решать вопрос. Есть три основных способа это сделать.

1. Заключение добровольного соглашения с работодателем. Это мирный способ, при котором вы приходите к начальнику и предлагаете решить все в досудебном порядке, тем самым сэкономив время и силы. Если руководитель согласен выплатить вам накопившуюся задолженность, заключите между собой «джентльменский договор», чтобы не иметь претензий друг к другу. Кстати, вы можете попросить и компенсацию морального вреда — возможно, вам пойдут навстречу.

Помните, что при задержке зарплаты более 15 дней вы можете не выходить на работу до выплаты денег. Перед этим надо письменно уведомить руководство о том, что вы приостанавливаете работу. Средний заработок за это время будет сохранен. Приостановление работы запрещено в ряде организаций (например, в компаниях, производящих особо опасные виды оборудования), у государственных служащих и у сотрудников, которые имеют прямое отношение к жизненно важным вопросам (например, обеспечение теплом, водоснабжением или оказание скорой медицинской помощи).

2. Обращение в прокуратуру или трудовую инспекцию. Напишите заявление и подробно опишите в нем всю ситуацию — за вас непременно заступятся. Как минимум инспектор поговорит с вашим руководством, припугнув его внушительными штрафами. Но тут есть нюанс: в прокуратуру эффективнее обращаться, если задержка зарплаты массовая, а страдает от этого целое предприятие. Если же задержана выплата небольшой суммы, причем только у вас, оптимальнее будет обратиться в суд.

3. Обращение в суд. Напишите исковое заявление — в нем должны быть подробно описаны все обстоятельства дела и приложены доказательства вашей работы в компании (приказ о приеме на работу, трудовой договор, зарплатные квитки и так далее). Если документов нет, нужно будет еще и установить факт работы в компании. Для этого вы можете принести журналы посещений, показать пропуски на предприятие, приложить значимые переписки и даже пригласить свидетелей.

— Не стоит бояться обращаться в суд — сотрудника не накажут за работу без правильно оформленных документов, — говорит Андрей Кацайлиди, адвокат, управляющий партнер Адвокатского бюро «Кацайлиди и партнеры». — А вот руководителя могут. В моей практике был случай, когда компании выписали сразу четыре штрафа на разные суммы и за разные нарушения. Например, за то, что в договоре не был прописан районный коэффициент. Руководителя это разорило, и ему пришлось закрыть компанию. Важно помнить, что спор о взыскании может длиться только в течение года с момента возникновения задолженности, поэтому не стоит тратить время на разные инстанции, лучше сразу обращаться в суд. Тем более что сейчас истец может обратиться в суд и по своему месту жительства, и по месту работы, и по месту жительства ответчика.

Если решение суда будет в вашу пользу, дождитесь его вступления в законную силу и идите с исполнительным листом к судебному приставу — он поможет получить ваши кровные. Кроме того, вы можете передать исполнительный лист самому должнику или обратиться с документом в банк, где он обслуживается.

Важный нюанс: по закону, человек, который обращается в суд из-за задержки зарплаты, освобожден от уплаты госпошлины.

Расчет компенсации за задержку зарплаты

Компенсация рассчитывается по формуле:

Сумма задолженности по зарплате х 1/150 ключевой ставки ЦБ РФ¹ х количество дней задержки = сумма компенсации.

Разберемся подробнее. Сейчас действующая ключевая ставка ЦБ РФ — 8,5%. Для того чтобы было удобнее считать, переведите проценты в десятичную дробь: 8,5% = 0,085.

Представим, что начальник на 10 дней задержал выплату зарплаты в размере 10 тысяч рублей. Чтобы понять, на какую компенсацию вы имеете право, проведите нехитрый расчет: 10 000 х 0,085 х 1 : 150 х 10 = 56,6. Получается, в этой ситуации можно рассчитывать на компенсацию в размере 56,6 рублей.

— Обратите внимание на то, что вы можете получить не только саму зарплату и компенсацию за ее задержку, но и положенные вам социальные выплаты, если вы их не получали, — отмечает Кацайлиди. — Например, если вы беременны, дополнительно пропишите в иске каждую выплату, которую хотите получить. Также вам положены и отпускные за дни, которые вы не успели отгулять. Добиться можно и компенсации морального вреда — на практике эта сумма варьируется от 10 до 30 тысяч рублей.