Возврат страховки по кредиту в Сбербанке: пошаговая инструкция

При возврате страховой премии в Сбербанк многие заемщики сталкиваются с рядом проблем. Проблемы появляются после отказа Банка в возврате страховки из-за неправильно составленного заявления, а также способа его подачи, поэтому необходимо детально изучить все нюансы, связанные с возвратом платы за участие в программе добровольного страхования в Сбербанке.

Информация из статьи актуальна только для клиентов Сбербанка, которые оформили потребительский кредит и автокредит.

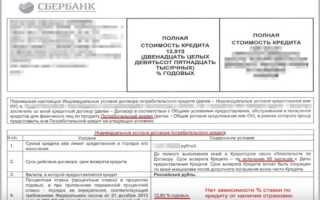

Изучение кредитного договора: подробный разбор

При изучении кредитного договора заемщик должен ответить на главный вопрос: поднимется ли процентная ставка по кредиту при отказе от страховки в Сбербанке?

Важные пункты кредитного договора, на которые стоит обратить внимание:

- Пункт 4 «Процентная ставка»

Именно в этом пункте Банк указывает заемщику на зависимость процентной ставки по кредиту от наличия, либо отсутствия договора страхования при оформлении кредита.

Процентная ставка из примера составляет 12,90% годовых. В данном пункте не содержится информация об изменении процентной ставки.

В этих пунктах могут быть прописаны обязанности заемщика заключить дополнительные договора с кредитором при оформлении кредита. При изучении 9-10 пунктов в примере видно, что нет ни слова об увеличении процентной ставки по кредиту.

Нет ни одного слова о договоре страхования, следовательно, в данном примере, страховку Сбербанка можно вернуть без увеличения процентной ставки по кредиту.

Обязательно проверьте свою редакцию кредитного договора по пунктам: 4, 9, 10 и 15, т.к. Банки активно внедряют повышение процентной ставки от наличия или отсутствия договора страхования при оформлении кредита.

Таким образом, при изучении кредитного договора (из примера) можно сделать вывод, что зависимости процентной ставки и участия в страховании нет, следовательно, можно вернуть плату за страховку без увеличения процентной ставки по кредиту.

Изучаем документы на участие в Программе страхования ПАО Сбербанк и ООО СК «Сбербанк страхование жизни»

При оформлении страховки в Сбербанке заемщику предлагается ознакомиться и подписать следующие документы:

- Условия участия в программе страхования;

- Памятка;

- Заявление страхования.

Условия участия в программе страхования

При детальном изучении Условий участия в программе страхования можно сказать, что с заемщиком заключается коллективный договор страхования, где страховщиком является ООО СК «Сбербанк страхования жизни», страхователь ПАО Сбербанк, а заемщик — застрахованное лицо.

В п. 4 «Условий участия в программе страхования» указана информация как прекратить участие в программе страхования.

Т.е. сделать это можно с помощью письменного заявления в течение 14 календарных дней при личном обращении в то подразделение Сбербанка, где был оформлен кредит.

В п. 4.1. четко указано Банком, что заемщик не может направить свое заявление об отказе от страхового полиса по почте или иным способом связи, поэтому следует это учитывать.

Срок подачи заявления начинает исчисляться на следующий день с даты подписания заявления.

Только при соблюдении пунктов 4.1 и 4.2 (о сроке) заемщик имеет право на возврат денежных средств в полном объеме.

Однако, если Вы пропустили срок (14 календарных дней после оформления договора страхования) Банк, может рассмотреть Ваше заявление в индивидуальном порядке (п. 4.1.2), т.е. есть шанс вернуть хотя бы часть денег.

Памятка

Согласно п. 1 Памятки, которая идет в комплекте с Заявлением и Условиями страхования ПАО Сбербанк обращает внимание заемщика, на то, что «участие в программе страхования осуществляется на правах добровольности и не является необходимым условием для выдачи кредита», следовательно, заемщик может не опасаться, что Банк откажет в кредите, по причине отказа заемщика от страховки.

Однако существует человеческий фактор, а именно менеджеру по кредитам платят премию от количества и стоимости заключенных договоров страхования, поэтому именно менеджер навязывает часто клиенту страховку и может отказать от лица Банка в выдаче кредита.

Также в Памятке в п. 3 указывается, что участие в Программе страхования может быть прекращено досрочно с помощью заявления при личном обращении в Банк в течение 14 календарных дней.

Статья по теме: Возврат страховки в Сбербанке при досрочном погашении: подробный разбор условий страхования

Поэтому при оформлении кредита заемщику необходимо изучить кредитный договор и документы на участие в страховании, чтобы разобраться в зависимости процентной ставки от согласия на страхование, если такой зависимости нет, то во избежание отказа в кредите от сотрудника Банка заемщику проще согласиться на страховку, а на следующий день, написать заявление о ее возврате.

Заявление на участие в программе страхования

При изучении заявления на участие в программе добровольного страхования жизни и здоровья, важно обратить внимание на следующие пункты:

- п. 4 «Плата за участие»

В этом пункте указана стоимость участия в программе, которую оплатил заемщик при заключении кредитного договора, в примере это формула.

Становится не совсем понятно, а сколько это в рублях? Зачем Банк так сложно ее указывает? Какую точно сумму все таки, оплатил заемщик?

Найти ее можно на странице 5 Заявления на страхования, она была скрыта ранее и рассчитана индивидуально для каждого кредитного договора, в примере стоимость участия составляет 151 702, 96 рублей.

Таким образом, перед подписанием Заявления на возврат страховки в ПАО Сбербанк заемщик после изучения документов по страхованию должен знать:

3. каким способом – способ возврата страховой премии прописан в Условиях участия в программе страхования и отличается от других Банков, а именно, заемщик должен обратиться с письменным заявлением лично в то подразделение Банка, где был оформлен кредит.

Не нашли ответ на свой вопрос? Звоните на телефон горячей линии: 8 (800) 555-67-55 доб. 761. Это БЕСПЛАТНО!

Заявление на возврат страховки Сбербанк: пошаговая инструкция по заполнению

В Условиях Банк подробно указывает какая информация должна обязательно присутствовать в заявлении на отказ от участия в программе страхования.

Заявление должно содержать следующую информацию:

- ФИО клиента, получившего кредит и оформившего страховой полис

- его паспортные данные

- подразделение Банка, указанное в заявлении на участие в программе страхования (т.е. подразделение Сбербанка, где оформлялся кредит);

- подпись заемщика с расшифровкой;

- дата подписания отказа от страховки.

Пошаговая инструкция составления заявления и его бланк

1. Заявление пишется на адрес Страхователя: 117997, г. Москва, ул. Вавилова, д. 19 ПАО Сбербанк. Также в шапку заявления необходимо внести адрес подразделения Банка, где взят кредит.

Статья по теме: Возврат страховки в Сбербанке при досрочном погашении: подробный разбор условий страхования

2. Далее указываем данные заемщика полностью.

3. Открываем кредитные договор и вписываем дату заключения, ФИО заемщика полностью, сумму кредита, срок и процентную ставку.

4. В следующем абзаце указываем отделение Банка, где был оформлен кредитный договор.

5. Теперь необходимо внести информацию из Заявления страхования: дату подписания, ФИО заемщика полностью и плату за участие (сумма должна быть написана цифрами и прописью во избежание ошибок).

Ниже идут основания, при которых заемщик может получить деньги за страховку в полном объеме.

6. Потом пишем свои требования (отказ), стоимость страховки и реквизиты, куда необходимо вернуть денежные средства, потраченные на страховку.

Реквизиты могут быть любого Банка, в том числе и Сбербанка. Реквизиты счета для возврата денег за страховку должны принадлежать только заемщику, который брал кредит, указывать третьих лиц не допускается.

7. Кроме того, при подаче заявления необходимо приложить копию паспорта (главную страницу и прописку), копию документов (Заявление, Памятка и Условия) по страхованию.

8. В конце заявления обязательно ставим дату его подачи и подпись с расшифровкой.

При подаче документов на отказ от страховки в отделение Сбербанка заемщик должен предоставить заявление в двух экземплярах.

Один экземпляр с приложениями (копиями) остается в Сбербанке, а на втором сотрудником Банка ставится печать и подпись с датой его принятия.

Это необходимо для того, если вдруг Банк неправомерно откажет в возврате денежных средств за включение в программу страхования, то заемщик сможет обратиться в суд. Второй экземпляр с печатью Банка и датой принятия заявления, будет служить в таком случае доказательством.

Итак, вернуть страховку в Сбербанк не сложно, однако важно соблюсти требования Банка к заявлению и способу его подачи (нарочно лично в отделение, в котором брал кредит.)

Как вернуть страховку по кредиту в Сбербанке

Как вернуть страховку по кредиту в Сбербанке? Алгоритм действий в течение «периода охлаждения»: 1. Убедиться, что страховой договор является индивидуальным, а не коллективным. 2. Подать заявление в страховую компанию. 3. Дождаться решения. 4. Получить сумму (если не наступил страховой случай). О том, как действовать, если «период охлаждения» истек, — в статье.

При оформлении займа нередко выясняется, что банк готов выдать денежные средства, но при условии, что клиент воспользуется услугой страхования. Подписывая бумаги, люди иногда даже не подозревают, что страховка — дело добровольное, и от нее можно отказаться. Также возможно вернуть назад уплаченные за нее деньги.

Сотрудники Сбербанка предлагают оформить страховку при заключении кредитного договора в целях получения дополнительных гарантий возврата кредита. Причем от того, будет ли заключен договор страхования, может зависеть, примет ли Сбербанк положительное решение по выдаче кредита. И это не решение конкретного отделения, а политика банка. Но стоимость страховки нередко составляет значительную сумму. Обязательна ли страховка по закону и как ее вернуть?

Зачем нужно страхование кредита в Сбербанке

Обращаясь за кредитом, граждане желают получить деньги на максимально выгодных для них условиях: под невысокий процент и с незначительной переплатой. Поэтому услугу страхования, которую предлагают оформить кредитные специалисты, многие клиенты расценивают как нежелательные дополнительные расходы.

Да, не исключено, что вы благополучно выплатите заем и страховкой не воспользуетесь. Но дополнительная защита еще никому никогда не мешала. Страховая выплата избавит заемщика от финансовых проблем и неприятных разбирательств с банком, если по каким-либо причинам он не сможет своевременно погашать кредит в соответствии с графиком и в полном объеме.

Страховка по кредиту в Сбербанке является хорошей гарантией возврата средств и влечет для кредитной организации множество преимуществ, позволяя обеспечивать выплаты даже в непредвиденных ситуациях:

- финансовая защита пригодится в случае невозврата долга заемщиком в связи с потерей источника дохода;

- страховка жизни и здоровья позволит клиенту не выплачивать кредит при наступлении у него серьезных проблем с самочувствием. Также родственникам не нужно будет погашать долги заемщика, если тот уйдет из жизни;

- если было оформлено страхование залогового объекта или имущества, приобретаемого в кредит, банк получит непогашенный заем в случае его порчи или безвозвратной потери.

В случае оформления потребительского кредита гражданам чаще всего предлагается застраховать свою жизнь и финансовые риски. При оформлении ипотеки в Сбербанке кредитный эксперт посоветует клиенту застраховать не только свою жизнь, но и закладываемое имущество.

Обязательна ли страховка

Необходима ли страховка и имеет ли банк право не предоставлять кредит при ее отсутствии? Как быть, если кредитный специалист всеми силами пытается навязать клиенту страховку, запугивая тем, что если он не воспользуется услугой, банк откажет в предоставлении займа?

Сразу отметим, что эти действия сотрудников Сбербанка незаконны, и валюта договора значения не имеет. Руководствоваться тут нужно ст. 958 ГК РФ. Она гласит, что банки не имеют права навязывать услуги страхования, а также штрафовать заемщиков в случае отказа от них. Страхование — дело добровольное. Если банк нарушает данную норму, клиент вправе обратиться в суд за восстановлением справедливости

Правило, описанное нами выше, действует, если только речь не идет о залоговом кредитовании (ипотеке). Дело в том, что законодательство обязывает заемщика страховать закладываемую недвижимость. Об этом говорится в ст. 31 ФЗ от 16.07.1998 № 102-ФЗ (ред. от 31.12.2017). Поэтому отказаться от страховки в данной ситуации не получится.

Есть и еще два случая, когда страховка обязательна:

- при получении кредита под залог имущества: страхование займа осуществляется в обязательном порядке, согласно ст. 343 ГК РФ ;

- при заключении ипотечного договора в рамках программы господдержки (ипотека под 6 %) понадобится страхование жизни и страхование от несчастного случая и болезни, согласно п. 4 Постановления Правительства РФ от 30.12.2017 № 1711.

Не только Сбербанк, но и любой другой банк вправе в этих случаях требовать заключения соответствующего договора страхования, и вернуть уплаченную сумму в счет страховой премии не получится.

Отказ от страховки после получения кредита в Сбербанке

Как отказаться от нежелательной услуги:

- В стадии оформления займа клиент может предупредить кредитного эксперта о том, что страховаться он не намерен. На все уговоры следует ответить выдержкой из норм ГК РФ. Как правило, банковский работник после этого перестает быть чересчур настойчивым.

- Заявить об отказе от страховки заемщик может после оформления займа, если только кредитование не предусматривает обязательность страхового покрытия (например, при оформлении ипотеки). Для этого нужно обратиться к кредитному специалисту и написать соответствующее заявление.

Если ваша жизненная ситуация складывается не лучшим образом (например, имеются серьезные проблемы со здоровьем или финансовые сложности), есть смысл взвесить все «за» и «против». Иногда лучше сохранить полис без изменений, так как страховая компания выплачивает компенсацию при наступлении страхового случая.

Как вернуть страховку за кредит в Сбербанке

Популярный вопрос: возвращают ли уплаченные за страховку деньги при отказе от нее? Рассмотрим две наиболее распространенные ситуации.

1. Как забрать страховку в течение «периода охлаждения»

Отказаться от ненужной страховки и вернуть свои деньги полностью клиенты могут в так называемый «период охлаждения», срок которого, в соответствии с Указанием ЦБ РФ № 4500, вступившем в силу с 01.01.2018, составляет 14 дней.

Для этого нужно подать в страховую компанию соответствующее заявление. После чего в течение 10 дней оно должно быть рассмотрено. Далее клиенту должна быть возвращена полная страховая сумма, если не наступил страховой случай. Но нужно уточнить, что период охлаждения действует только на индивидуальные добровольные страховые договоры. Если договор заключен в форме присоединения к коллективной программе страхования банка, то условия страхования и, соответственно, отказа от страховки и возврата денег регламентированы правилами программы страхования.

2. Как забрать страховку по кредиту в Сбербанке после полного досрочного погашения кредита

При досрочном погашении кредита рекомендуется сразу сообщить банку о своем желании вернуть средства, заложенные при расчете суммы кредита на страхование. Иногда банки идут навстречу даже в случае коллективного договора страхования.

Сложнее вернуть деньги, если заемщик обратился в банк по прошествии значительного количества времени после досрочного погашения займа. Нередко банки при этом ссылаются на п. 3 ст. 958 ГК РФ. По статье, возможность возврата зависит исключительно от страховщика, если условие о возможности возврата не прописано в договоре.

При досрочном погашении заемщику нередко приходится доказывать свою правоту в суде. При этом можно ссылаться на то, что кредитный и страховой договоры связаны, из чего следует, что страховка должна прекращаться вместе с выплатой кредита, в том числе и досрочной.

Поскольку после закрытия кредитного договора исчезают страховые риски, то расторжение страхового договора регламентирует ст. 958 ГК РФ (абз. 1 п. 2). Однако решение о возврате и возвращаемой сумме зависит от содержания договора. Дело в том, что иногда договор составляется так, что его положения обходят ст. 958 ГК РФ. Тогда вернуть страховку не представляется возможным. Совет тут один: читайте внимательно договор и вносите изменения до его подписания.

При наличии соответствующего пункта в договоре для обращения с заявлением в страховую компанию или для подготовки иска в суд потребуются следующие документы:

- паспорт, то есть документ, удостоверяющий личность;

- оригинал договора о предоставлении кредита;

- документы, подтверждающие заключение договора страхования (непосредственно сам договор или полис);

- подтверждение оплаты страховой премии, страховых взносов;

- справка об отсутствии задолженности по кредитному договору (выдает Сбербанк).

Заявление в страховую компанию подается на утвержденном страховщиком бланке или в простой письменной форме с указанием имени заявителя, обстоятельств заключения договора и произведенных выплат, просьбы о возврате страховки. Вернуть можно часть уплаченной страховой премии, в соответствии со ст. 958 ГК РФ. Если последует отказ страховщика, есть возможность оспорить его решение в суде. Необходимо руководствоваться положениями договора: страховая компания может предусмотреть исполнение определенных обязанностей для возврата уплаченных в счет страховой премии сумм (обращение только в течение месяца для расторжения договора с момента его заключения и т. д.). Судебная практика, вплоть до Верховного суда, неоднозначная, единая позиция пока не сформировалась.

3. После погашения займа

В этом случае можно вернуть всю страховую премию, если будет доказано, что страховка по кредиту была навязана. Однако для этого потребуется солидная доказательная база. Сбербанк в возврате, скорее всего, откажет, и придется обращаться в суд. Для рассмотрения дела потребуется кредитный договор и договор страхования, а также иные документы, подтверждающие навязывание услуги.

Ожидаемые изменения в законе

Госдумой приняты в первом чтении два законопроекта, которые закрепляют на законодательном уровне возможность досрочного отказа от договора страхования с возвратом части страховой премии. Предполагается внести дополнительную статью 11 в закон о займе, где конкретно будет описан процесс отказа и возврата страховой премии.

Как вернуть страховку по кредиту Сбербанка?

Возврат денег за страховку возможен при расторжении договора страхования или при досрочном погашении кредита. Однако не все знают, что от полиса можно отказаться. В статье мы узнаем, как вернуть страховку по кредиту Сбербанка.

Что такое страховка по кредиту?

Страховка – это финансовая защита заемщика. В Сбербанке ее предоставляет дочерняя компания «Сбербанк. Страхование». При наступлении несчастного случая она будет выплачивать долг за клиента.

Какие риски покрывает страховая фирма:

- смерть;

- получение 1 или 2 группы инвалидности;

- временная потеря трудоспособности, влекущая за собой невозможность заемщика работать и получать доход.

Выгодна ли эта услуга?

При страховом случае кредит продолжает выплачиваться за счет страховой компании.

Клиент может бесплатно воспользоваться дистанционной консультации врача-терапевта через специальный сервис Сбербанка.

Пустая трата денег, если за все время действия соглашения несчастный случай так и не наступил.

Вероятность одобрения заявки выше (хотя банк всячески отрицает связь решения по заявкам и согласие человека на страховку).

Ограниченный перечень страховых случаев.

Ставка по кредиту меньше.

Существует много условий, при которых компания может отказать в выплате компенсации в случае потери клиентом трудоспособности или его смерти: отравление алкоголем, причинение вреда здоровью в результате военных действий и пр.

Такая услуга защищает и заемщика, и финансовое учреждение. Например, если клиент уйдет на длительный больничный, то платежи в течение этого времени будет вносить страховая компания. Если заемщик умирает, то кредитный долг не вешается на его родственников – за долговые обязательства отвечает страховщик. Банк при этом не понесет убытков в связи с болезнью или смертью своего клиента. Он получает сумму с процентами в полном объеме.

Страхование жизни и здоровья – необязательное условие для получения кредита. Покупка полиса – добровольное решение человека. Однако нередко сотрудники Сбербанка навязывают эту услугу, пугая тем, что заявку могут не одобрить без финансовой защиты.

Условия и стоимость страхования

Тариф составляет 1% в год от суммы, взятой в банке. Условия предоставления этой услуги следующие:

- Соглашение заключается на сумму, равную той, что человек берет в банке.

- Компания берет на себя долговые обязательства, если случай клиента попадает под компенсируемые риски.

- Сумма страховки в течение периода действия соглашения не изменятся.

В договоре указано, что клиент может отказаться от страховки по кредиту, расторгнуть соглашение и вернуть деньги. Правда, условия довольно жесткие, и финансовое учреждение очень часто не хочет идти навстречу клиентам.

Как вернуть страховку по кредиту после подписания договора?

Уточним, что обязательному страхованию подлежит только ипотека. Все остальные кредитные продукты клиенты банков страхуют на добровольной основе. Есть одно «но». В период подачи и рассмотрения заявки на кредит, менеджеры кредитных отделов тонко намекают, что без страховки кредит могут не одобрить и многие подписывают кредитный договор на условиях банка. На самом деле это грубое нарушение Закона РФ «О защите прав потребителей», где прописано, что отказ от страховки не является поводом для отказа в кредитовании.

Существует два механизма возврата страховки, уплаченных за приобретение страхового полиса по кредиту:

- возможность возврата денег после погашения кредита. Сюда относиться досрочное погашение кредита;

- возможность возврата денег в период действия договора кредитования.

Деньги за страховку по кредиту в Сбербанке можно вернуть в первые 14 дней после оформления в 100% объеме.

Возврат страховки после погашения кредита в Сбербанке

Клиент вправе досрочно погасить кредит в любое время и этом случае можно вернуть страховку по кредиту Сбербанка. Cмысла в страховке нет, ведь финансовые риски банка по конкретному кредиту в прошлом. Для начала, нужно изучить договор страхования и убедиться что аккредитованная страховая компания, с которой заключен договор, предусматривает такой ход событий. Если в договоре все прописано, то страховка возвращается заявителю, но не в полном объеме. Перестает полис действовать при:

- наступлении страхового случая;

- одностороннем отказе от страховки после истечения 14 дней;

- заявление на расторжение договора предъявлено не позднее 6 месяцев с момента покупки полиса.

В 2022 году возврат денег за страховку Сбербанка по кредиту происходит пропорционально сумме полиса на оставшийся срок кредита

Какую сумму можно вернуть?

Компенсация зависит от того, когда было подано заявление на возврат страховки по кредиту Сбербанка:

- В течение 14 дней. Человек получает 100% оплаченного взноса.

- До полугода. Отказаться от страховки по кредиту Сбербанка можно в размере 57,5% от суммы.

- Если со дня подписания документа прошло более полугода, то компания откажет в предоставлении компенсации.

Представим в виде таблицы процент компенсации стоимости страховки в зависимости от срока подачи заявления.

Время подачи заявления, прошедшее со дня подписания договора

от 30 дней до полугода

Правила возврата страховки Сбербанка досрочное погашение кредита иные: если клиент погашает долг досрочно, то может расторгнуть соглашение и получить сумму, пропорциональную остатку срока действия соглашения.

Таким образом, после страхования кредита в Сбербанке возврат страховки лучше начать как можно раньше. Так у вас будет больше шансов на быстрый результат и получение средств в полном объеме.

Заявление на возврат страховки

Деньги предоставляются только при условии, что клиент подал заявление по форме и предоставил необходимые бумаги:

- паспорт;

- кредитный договор;

- полис;

- чек об оплате.

В документе нужно указать:

- ФИО, данные паспорта, место проживания и контакты.

- Данные полиса, год, число и месяц подписания договора.

- Причину.

- Реквизиты для возврата средств.

Документ должен быть подготовлен в количестве 2-х экземпляров. Первый остается в страховой компании (или передается работнику банка, представляющему «Сбербанк. Страхование»). Вторую копию с отметкой о принятии заемщик оставляет себе.

Подается заявление лично или отправляется заказным письмом. Дата отправки будет основанием для определения периода отчуждения. Рассматривается заявление в течение 3-5 рабочих дней. Выплаты же по нему будет совершены в течение 10 дней со дня рассмотрения заявления на возврат страховки. Выплаты производятся наличными и безналичным переводом на указанный расчетный счет заявителя. Если по истечении 10 дней со дня подачи претензии в банк на возврат страховки банк «не выходит на связь», это дает заявителю право подать иск и готовиться к судебным разбирательствам.

Как вернуть страховку Сбербанка?

- Заемщик пишет заявление.

- Подает его вместе с документами в «Сбербанк. Страхование» или в отделение финансового учреждения.

- Дожидается решения. Срок рассмотрения – до 5 рабочих дней.

- Получает на указанные в заявлении реквизиты деньги. Средства перечисляются в течение 10 дней с момента обращения.

Следует отметить, что легче всего вернуть деньги в течение первых 14 дней и при досрочном погашении. Если же вы по своему желанию хотите расторгнуть договор до истечения срока кредитного соглашения после 14 дней, то можете столкнуться со сложностями: неправомерный отказ, увеличенные сроки рассмотрения заявки и пр.

Как вернуть страховку по ипотеке Сбербанка?

Ипотечникам предлагают два вида страховки:

- Приобретаемого жилья.

- Жизни и здоровья.

Первый вариант является обязательным условием при оформлении ипотечной ссуды. Отказаться от нее или расторгнуть договор во время выплаты долга нельзя. Вернуть деньги в этом случае можно только при досрочном погашении ипотеки.

Страховка жизни и здоровья при ипотеке – дело добровольное. Возврат взноса производится точно также и на таких же условиях, как и в случае возврата страховки по потребительскому кредиту.

Как отказаться от страховки Сбербанка, если ее навязали?

Если клиент не хотел оформлять полис, но ему его навязали, то в течение 14 дней он может обратиться в финансовое учреждение с заявлением и документами по кредиту и страхованию. В этом случае компания вернет полную стоимость взноса. Такие условия прописаны в договоре страхования Сбербанка.

Что делать, если банк отказывается возвращать деньги за страховку?

Если банк ответил отказом, а вы уверены в своей правоте, то вопрос придется решать на более высоком уровне. Итак, что можно сделать:

- Написать в жалобную книгу. Обращения всегда рассматриваются, и сотрудники, следующие за качеством предоставления услуг всегда отвечают написавшему в книге отзывов и предложений.

- Обратиться в Роспотребнадзор.

- Обратиться в суд.

Свое обращение в контролирующие или судебные органы, необходимо аргументировать законами:

- : клиент вправе отказаться от услуг по уже заключенному договору в любой момент. : не допускается обуславливать приобретение услуг обязательным приобретением дополнительных услуг. Это относится к случаю, когда сотрудник банка навязывает страховку и пугает клиента отказом в случае, если тот на нее не согласится. Также статья применима в том случае, если сумма страховки была включена банком в стоимость кредита. гласит, что страхование обязательно в том случае, если оно предусмотрено законом. Страховка жизни и здоровья по потребительскому кредиту не является обязательной по закону, а значит навязывать ее никто не имеет права.

Перед тем, как начать процедуру возврата денег, нужно внимательно перечитать договор и, если нужно, обратиться к юристу.

Отзывы клиентов Сбербанка говорят о том, что проще всего вернуть средства в течение 2 недель после заключения договора. За выплаченный кредит досрочно вернуть страховку гораздо сложнее, но вполне реально. Главное – не останавливаться на одном только заявлении.

Если вы получили стандартную отписку от сотрудника финансового учреждения о невозможности выплаты средств, то нужно действовать дальше: писать в книгу жалоб, слать претензии с намеком на дальнейшее обращение в суд и пр.

Обращаясь за услугами в банк, помните, что страховка Сбербанка при получении кредита – дело добровольное. Можно ли отказаться от страховки сразу? Да, и отказ, согласно закону и условиям договора, не может быть причиной отказа учреждением в предоставлении финансовых услуг клиенту. Поэтому при оформлении ссуды о необходимости защиты лучше подумать заранее.

62

2

3

7

Часто задаваемые вопросы

Да. Текст полиса обязательно должен быть заполнен Страхователем, чьи карты будут застрахованы.

Что делать, если я при заполнении полиса оферты допустил ошибку в ФИО или адресе объекта страхования?

Если в полисе-оферта при заполнении была допущена ошибка в ФИО Страхователя (не совсем другое ФИО/адрес, а действительно очевидная ошибка), то вам необходимо уведомить об этом страховая компания с помощью заявления («в связи с допущенной ошибкой в полисе, прошу считать верным. »). Заявление необходимо направить по адресу: г. Москва, ул. Павловская. д. 7 115093

Надо ли подписывать полис плательщику

Полис не требует подписи Страхователя.

Надо ли какие-то документы относить в страховую компанию после покупки полиса?

Нет, этого делать не нужно.

Можно ли расторгнуть договор страхования и вернуть страховую премию?

Вы можете расторгнуть договор страхования.

- Возврат 100% премии возможен при подаче документов о расторжении в течение первых 14 календарных дней. в случае, если прекратилась вероятность наступления страхового риска (возврат производится пропорционально сроку, оставшемуся до конца срока действия договора страхования. При одностороннем отказе от договора страхования после истечения 14 календарных дней с момента вступления полиса в силу, но при этом возврат страховой премии не производится

Как расторгнуть договор страхования?

В течении 14 календарных дней Вам необходимо посетить офис Сбербанка и заполнить типовой бланк Заявления о расторжении договора страхования. В Заявлении необходимо будет указать банковские реквизиты счёта (лицевой счёт получателя и БИК банка), на который поступит сумма возврата страховой премии. При себе также необходимо иметь:

- паспорт гражданина РФ коробку со страховой документацией чек об оплате страховой премии.

Как 2-й вариант: Для расторжения договора страхования В течении 14 календарных дней Вам необходимо направить в страховую компанию письмо с Заявлением о расторжении. Адрес для направления Заявления:

ул. Павловская д. 7, г. Москва, 115093 (документы те-же, что и при подаче через отделение банка)

В Заявлении необходимо указать:

- ФИО Заявителя; паспортные данные Заявителя; контактные данные Заявителя (телефон и/или адрес эл. почты); номер договора страхования и дата его оформления; банковские реквизиты (лицевой счёт получателя и БИК банка) на которые страховая компания может перевести денежные средства страховой премии.

Обязательно укажите их, иначе страховая компания не сможет вернуть Вам средства страховой премии.

К Заявлению приложите копию паспорта и копию, документ подтверждающего оплату полиса

Срок возврата денежных средств — не более 7 рабочих дней с даты поступления Заявления в страховую компанию.

Можно ли расторгнуть договор страхования? (Я решил, что он мне больше не нужен/больше не пользуюсь картой и т.п.)

Да, страховой полис подлежит расторжению, но возврат страховой премии полагается в случае обращения в течении 14 календарных дней (до тех пор, пока полис не вступил в силу). Т.е. при подаче заявления после начала срока действия полиса (начиная с 15-го кал. дня даты оплаты страх. премии) возможно расторжение без возврата страховой премии. (в этом случае сообщаем о нецелесообразности расторжения.)

При расторжении я могу дать банковский реквизиты любого счёта?

Да, Вы можете предоставить реквизиты любого счёта/ банковской карты любого Банка или сбер. книжки

Что будет, если я потерял квитанцию об оплате?

Операция по оплате привязана к ФИО плательщика и номеру полиса. Нужно обратиться в отделение ПАО Сбербанк где была произведена оплата страховой премии для получения выписки о транзакции.

Так-же вы можете запросить в СБОЛ (Сбербанк Онлайн) выписку по счету. Она содержит информацию, за оплату какой услуги списаны денежные средства.

Я потерял/утратил страховой полис, что мне делать?

Вам необходимо направить письмо на электронную почту ks@sberins.ru. В письмо необходимо вложить заявление на имя ООО СК «Сбербанк страхование» за Вашей рукописной подписью и датой написания с просьбой восстановить утраченный полис. Заявление должно содержать максимальную информацию, которой Вы обладаете об утраченном страховом полисе (номер, дата покупки), а также почтовый адрес для отправки дубликата.

На какой территории застраховано имущество?

Полис действует на территории РФ.

Могу я произвести оплату за полис (договор страхования) в рассрочку?

Нет, рассрочка по оплате страховой премии не предусмотрена.

Что будет, если премию заплачу я, а страхователем напишу другого человека или я могу оплатить коробку, а данные в Полис вписать другого человека.

По условиям страхования Страхователем должен являться плательщик страховой премии.

У меня есть в договоре франшиза?

Нет, в рамках продукта франшиза не предусмотрена

Можно застраховать имущество на срок менее года?

Полис действует только в течении 12 месяцев.

Будет ли застрахована моя зарплатная карта?

Если карта выпущена в ПАО Сбербанк, то она будет застрахована.

У меня есть студенческая банковская карта, которая также является дебетовой. Будет ли она застрахована?

Если она выпущена в ПАО Сбербанк, то она будет застрахована.

Моя карта является дополнительной картой, а держателем основной мой папа (любой другой человек). Будут застрахованы деньги только на моей карте? Или карта основного держателя и все карты, выпущенные в дополнение к ней, также будут застрахованы?

Денежные средства на дополнительных банковских картах застрахованы в привязке к счету держателя основной банковский карты. Поскольку держателем счета является другой человек, деньги на доп. карте могут быть застрахованы им самим. Поэтому банковские карты выпущенные в ПАО Сбербанк на имя Страхователя, но привязанные к счёту другого человека, застрахованными не являются.

Я являюсь держателем основной банковской карты. К моей карте была выпущена дополнительная карта, которой пользуется моя девушка (кто угодно). Будет ли она застрахована?

Поскольку дополнительная карта имеет привязку в счету открытому на ваше имя, то да она также будет являться застрахованной.

Уменьшится ли страховая сумма, на которую застрахованы карты после получения выплаты по моему обращению?

Да, страховая сумма уменьшается на величину выплаты. При этом страховая сумма считается уменьшенной с даты выплаты страхового возмещения.

Я купил полис, кого необходимо указать в поле Страхователь?

В качестве Страхователя следует указать свое ФИО.

Сколько раз я могу обратиться в страховую компанию?

Вы можете обращаться в страховую компанию неограниченное количество раз в течение срока действия договора страхования. При этом, выплата страхового возмещения может быть произведена не более, чем по трем событиям в случае несанкционированного снятия денежных средств и Хищения у Держателя Банковской карты наличных денежных средств. По риску «Утрата банковской карты» установлен лимит 500 рублей на 1 страховой случай. Все выплаты производятся в пределах страховой суммы, предусмотренной Вашим Полисом страхования.

В каких случаях я могу обратиться в страховую компанию?

Вам необходимо обратиться в страховую компанию в случае утраты карты вследствие хищения, различных механических повреждений или размагничивания, а также в случае утраты из-за неисправной работы банкомата, в случае несанкционированного снятия денежных средств с карты, снятия средств третьими лицами.

Что нужно предпринять, если что-то случится с картой?

При хищении банковской карты Вам необходимо немедленно позвонить в Банк для блокировки карты и заявить о произошедшем в компетентные органы (ОВД) и позвонить в страховую компанию. Более подробно необходимые действия описаны в Памятке по действиям при наступлении страхового случая. С ней Вы можете ознакомиться на сайте страховой компании.

Могу я застраховать кредитную карту?

Да, на страхование принимаются как дебетовые (расчётные), так и кредитные карты

Для каждой карты нужен отдельный договор страхования?

Страховое покрытие распространяется на все карты, выпущенные в ПАО Сбербанк на имя Страхователя, а также дополнительные карты, выпущенные Банком к основной Банковской карте на имя самого Страхователя. Карты застрахованы от всех актуальных рисков — утрата, незаконное списание ден. средств, грабеж и разбой.

Что делать, если карта прекратила своё действие, а страховка на неё ещё действует?

Если по договору страхования застрахована одна карта, то полис прекращает свое действие. В этом случае вы можете осуществить возврат часть страховой премии пропорционально времени, в течение которого действовал договор. Если застрахована не одна карта, то договор страхования продолжает свое действие в отношении действующих банковских карт, выпущенные на имя Страхователя в ПАО Сбербанк.

Как долго рассматривается моё обращение о страховом событии? Когда я получу выплату?

В течение 10 рабочих дней после получения от Вас всех необходимых документов, подтверждающих факт наступления страхового случая, причину и размер убытка, подписывается страховой акт. Страховая выплата производится в течение 5 рабочих дней после подписания Акта о страховом случае.

Что делать, если карта нашлась (вернули)?

Вам необходимо позвонить нам и сообщить об обнаружении карты.

Если мне откажут в выплате, как я узнаю об этом?

В течении 7 раб. дней с момента принятия страховой компанией решения об отказе в выплате, Вам будет направлено по почте письмо с обоснованием причин отказа. Если страховая компания располагает адресом Вашей электронной почты, дополнительно будет направлено сообщение на этот адрес.

Можно ли страховую программу оформить нерезиденту (иностранному гражданину)?

Иностранный гражданин может являться Страхователем.

Является ли страховым событием утрата наличных денежных средств в результате кражи (не грабеж, не разбой) в течении 2-х часов с момента получения из банкомата?

Например: украден/утерян кошелек со снятыми наличными в метро

Нет, такое событие не покрывается данным страховым полисом.

Если позвонили мошенники, представились сотрудником банка, попросили подойти к банкомату, набрать пин-код и провести еще какие-то действия, что привело к переводу денег мошенникам. Данный случай будет являться страховым в рамках продукта «Защита денег»?

Событие не может быть рассмотрено как страховой случай, т.к. Клиент добровольно совершил действия по перечислению денежных средств.

Если позвонили мошенники, представились сотрудником банка и попросили продиктовать данные карты и пин-код, что привело к возможности совершения мошеннических действий третьими лицами. Данный случай будет являться как страховой?

Событие не может быть рассмотрено как страховой случай, поскольку Вы добровольно сообщили конфиденциальные данные о Вашей БК.

Если произойдет мошенническое действие в системе Сбербанк онлайн и деньги спишутся со вклада. Будет ли действовать защита?

Страхование по продукту «Защита денег» распространяется только на средства на банковской карте. В случае, если к вкладу открыта дебетовая карта, через которую, например, Вы пополняете свой вклад, и денежные средства будут списаны мошенническим путем именно с этой банковской карты, то событие может на основании комплекта документов быть рассмотрено, как страховое.

Что мне делать, если заграницей наступило страховое событие — куда обращаться?

На страховом полисе указаны международные телефоны, по которым необходимо обращаться в случае наступления страхового события. Оператор, на вашем родном языке, окажет полную консультацию.

Страховые услуги в рамках Программы «Защита денег» оказывает ООО СК «Сбербанк страхование» (лицензия СИ № 4331 от 05.08.2015 г., адрес: Россия, 115093, г. Москва, ул. Павловская, д. 7, этаж 4 )

Возвращаем деньги за страховку от Сбербанка: шаг за шагом

Российские банки зарабатывают не столько на процентах, сколько на том, что смогут «продать» клиенту, и страховка – самое дорогое из этого. Ее могут называть «финансовой защитой», могут утверждать, что она обязательна и влияет на одобрение кредита. Это не так – от страховки можно (а часто и нужно) отказываться. В том числе и после того, как кредит с включенной в него страховкой уже оформлен.

Чем отличается страховка по кредиту?

Услуга страхования жизни и здоровья заемщика по кредиту всегда добровольная и обычно оформляется вместе с кредитным договором (кроме ипотеки, где полис нужно оформлять отдельно каждый год). Страховка в теории позволяет заемщику избежать проблем с выплатой кредита при наступлении непредвиденных событий, связанных с его жизнью и здоровьем.

Если наступает страховой случай, платить по кредиту будет страховая компания. Страховые случаи зависят от приобретаемого полиса и поэтому включают в себя:

- смерть в результате несчастного случая или болезни;

- инвалидность I и II группы, приобретенные в результате несчастного случая или болезни;

- временная потеря трудоспособности;

- увольнение заемщика по независящим от него причинам (сокращение численности штата, ликвидация компании и т.д.).

Как правило, при оформлении потребительского кредита заемщику навязывают страхование жизни и здоровья. Банки пользуются юридической неграмотностью и растерянностью клиентов и просто «продают» страховку вместе с кредитом. Но как показывает практика, перечисленные выше страховые случаи наступают крайне редко, поэтому заемщик просто-напросто тратит деньги на приобретение полиса страхования, а стоит он весьма недешево.

Каждый банк сотрудничает с какой-то одной страховой компанией. Что касается Сбербанка, то страхование осуществляет дочерняя компания Сбербанк Страхование.

Какие существуют виды страховых продуктов

Всего выделяют два вида страхования – это добровольное и обязательное:

- Добровольное страхование включает в себя страхование жизни и риски потери работы. Страхование жизни и здоровья является самым популярным видом страхования при оформлении потребительского кредита. Если наступит страховой случай, платить по кредиту будет страховая компания, но если заемщик решил сэкономить и приобрел кредит без страхования, то, например, в случае смерти заёмщика, по кредиту будут платить его наследники.

Чаще всего, банки идут на хитрости, и предлагают более выгодные условия по кредиту, если заёмщик приобретает полис страхования. Как правило, ставка становится ниже на 1-5%.

Страхование жизни и здоровья заёмщика – добровольное.

Можно ли вернуть деньги за страховку?

На самом деле, если услуга клиенту была навязана, от нее можно отказаться. Сделать это можно несколькими способами, о которых пойдет речь ниже.

Возврат суммы за страховку в период охлаждения

После заключения кредитного договора со страховкой у клиента есть 14 дней на то, чтобы отказаться от участия в программе страхования. Это время называется «периодом охлаждения». В течение первых двух недель заёмщик может легко и быстро вернуть деньги за навязанную услугу.

Вернуть деньги в первые 14 дней проще, чем по истечении периода охлаждения:

- Написать заявление на возврат уплаченной за страховку суммы. Единого бланка нет, лучше всего обратиться в страховую компанию и написать заявление у них.

- Заявление следует передать страховщику лично или отправить заказным письмом на адрес компании. Заявление составляется в двух экземплярах.

- На одном из экземпляров сотрудник компании ставит отметку о приеме заявления.

К заявлению дополнительно прикладывается паспорт заемщика и застрахованного лица, сам договор страхования, чек, который подтвердит факт уплаты страховой премии, а также реквизиты счета, куда нужно вернуть деньги.

Согласно законодательству деньги должны быть возвращены страхователю в течение 10 дней после того, как страховая получила все необходимые документы.

По истечении двух недельного срока

Если 14 дней истекли, то вернуть деньги будет сложнее. Возможно, придется обращаться к юристу. Если услуга по страховке включена в ежемесячный платеж, отказаться от навязанной опции будет легче. Некоторые страховые компании предусматривают возможность частичного возврата средств, если страховой случай становится уже неактуальным. Если вдруг клиент уже умер, а причина смерти не входит в перечень установленных договором страховых случаев.

Таким образом, можно написать в страховую компанию и приложить ряд документов:

- копию паспорта человека, оформившего кредит, или же свидетельство о его смерти, если клиент ушел из жизни;

- справку или свидетельство , подтверждающие, что причина смерти не является страховым случаем.

Также страхования компания может дополнительно еще запросить некоторые документы. Когда компания получит все необходимые документы, сумма пересчитывается, и ее возвращают в срок не позднее 15 дней.

Как вернуть сумму при досрочном погашении

Финансовая защита по кредиту приобретается на весь период, на который оформляется кредит. В случае досрочного погашения кредита, страховка продолжает действовать и при наступлении страхового случая заёмщик может ей воспользоваться. Если заемщик желает вернуть потраченные средства на страховку, то сумма рассчитывается по следующей схеме:

Например, кредит был заключен на 36 месяцев, а стоимость страхования составила за это время 20 000 руб. Застрахованный погасил кредит за 18 мес., то есть, получается, что он может вернуть деньги в размере 10 000 рублей.

Для этого заёмщику необходимо получить справку о досрочном погашении ссуды и написать заявление в СК.

Если же кредитный договор был оформлен, например, на 30 месяцев, а страхование только годовое и оформлено на 36 месяцев, то после погашения кредита заёмщик может вернуть сумму страховой премии за 6 месяцев.

Банки и страховые компании не хотят терять деньги, поэтому будут стараться всеми силами навязать страховку. Однако не стоит забывать, что страхование добровольное, поэтому при желании от него можно всегда отказаться.

Главное – знать свои права и алгоритм действий. Даже если придется обращаться в суд, не стоит этого бояться. Как показывает судебная практика, часто суд выносит решение не в пользу страховой компании.

Как расторгнуть договор страхования в Сбербанке

Получая кредит в Сбербанке, каждый заемщик должен знать, от каких видов страховки он сможет отказаться и как это сделать. Может ли банк отказать в выдаче кредита, если заемщик отказался от страховки. Как можно расторгнуть действующий договор страхования, к каким последствиям это может привести.

- Можно ли расторгнуть договор страхования в Сбербанке

- Какие виды страховок можно вернуть

- Срок возврата

- Возврат страховки по кредиту в Сбербанке

- В течении 14 дней

- При досрочном погашении

- Заявление о расторжении договора страхования

- Отправка заказным письмом

- Онлайн Заявление через “Сбербанк Страхование”

Можно ли расторгнуть договор страхования в Сбербанке

Заключение договора страхования при оформлении потребительских кредитов, кредитов на покупку товаров, автокредитования, ипотеки, кредитов под залог недвижимого имущества, помогает банку снизить риск сделки, и одновременно заработать самим и своим дочерним компаниям. Поэтому кредиторы настаивают на оформлении договора страхования по каждой выдаче кредита.

Сбербанк не является исключением. При оформлении потребительского кредита, заемщику очень настойчиво рекомендуют оформить страховку жизни и здоровья. Рекомендации проходят путем убеждения, иногда небольшого психологического давления, навязывания услуги. Если клиент твердо отказывается от оформления страховки, менеджер банка постепенно снижает сумму страхового покрытия и, соответственно, величину страховой премии. Часто заемщики соглашаются на заключение договора, после уменьшения страхового взноса.

Заемщику может быть предложено участие в договоре коллективного страхования, когда страховщиком выступает не СК, а банк. Ему предлагается войти в число застрахованных лиц за дополнительную плату, которая обычно составляет 1,5-2% от суммы займа в год, умноженная на срок кредита.

Важно знать, что заемщик имеет право не заключать договор добровольного страхования при получении любого вида кредита. Банк не откажет в выдаче по этой причине. Результат рассмотрения заявки зависит от других факторов: уровня доходов заемщика, качества кредитной истории, статуса в банке, и т. д. Решать нужен ли договор страхования должен только сам заемщик. Определить, насколько велик риск наступления страхового события, не будет ли лучшим вариантом застраховать свою жизнь и не боятся его наступления, пользуясь заемными средствами.

Программы потребительского кредитования Сбербанка не содержат условия увеличения процентной ставки, при отказе заемщика от страхования, но, как показывает практика, процент устанавливается выше, чем по застрахованным кредитам.

Если сотрудник банка настойчиво требует оформления страховки, клиент может написать заявление в свободной форме об отказе. Оно составляется в 2-х экземплярах, на одном экземпляре уполномоченное лицо банка обязано расписаться в получении. Документ может служить основанием для обращения в суд, как ущемление прав потребителя, поэтому обычно сотрудник банка перестает настаивать и навязывать страховку.

Если договор страхования уже заключен, можно отказаться от услуги и расторгнуть договор, соблюдая установленные законом и страховщиком требования.

При получении ипотеки, заемщик кроме здоровья и жизни страхует приобретаемое имущество. Отказаться от этого вида страховки невозможно. Договор должен быть заключен до выдачи кредита.

Обычно страхование заемщиков в Сбербанке осуществляет ООО «Сбербанк страхование», но клиент может обратиться в другую компанию, если она аккредитована в банке. Практика показывает, что обращение в дочернюю СК является лучшим вариантом. Своим клиентам предлагаются индивидуальные условия страхования.

Какие виды страховок можно вернуть

Расторгнуть договор можно только по добровольному страхованию граждан. Он включает следующие риски:

Здоровье и жизнь заемщика. Условиями договора предусматриваются выплаты в случае смерти заемщика, временной нетрудоспособности или получения им инвалидности в связи с наступлением страхового события.

Потеря титула. Заемщик будет застрахован от риска утраты права собственности на приобретенное имущество. Применяется при получении кредита на покупку недвижимости, если жилье приобретается не от прямого производителя.

Утрата источника дохода. Заемщик страхуется от риска остаться без работы при сокращении штатов, ликвидации предприятия, наступлении форс-мажорных обстоятельств.

Возврат страховой премии

Проще всего отказаться от страховки можно на стадии оформления заявки на кредит, тогда заемщику не придется писать заявления, обращаться в банк и к страховщику, чтобы расторгнуть договор и вернуть деньги.

Будьте убедительны с сотрудником банка, принимающим заявку, спокойно и вежливо откажитесь от предложения в связи с ненужностью. Причины отказа можно не объяснять.

Когда договор уже заключен, для его расторжения необходимо будет написать заявление. Получить 100% возврат можно в течение 14 дней с момента заключения договора.

Возможно расторгнуть договор при досрочном погашении кредита. В этом случае возврат страховки производится пропорционально сроку, оставшемуся до конца срока действия договора страхования в связи с прекращением вероятности наступления страхового риска.

Обратите внимание, отказаться можно только от тех видов страхования, которые являются добровольными.

Невозможно отказаться от обязательного страхования при ипотеке или кредите под залог имеющегося имущества. Требованиями Федерального Закона №102 «Об ипотеке» установлено, что заемщик обязан застраховать предмет залога от порчи или уничтожения. Выдача кредита будет произведена только после заключения договора страхования и уплаты страховой премии (или включения выплат в график погашения кредита).

Обязательно должны быть застрахованы конструктивные элементы недвижимости. Это касается несущих и ненесущих стен, перегородок, окон, входных дверей. Если страхуется частый дом дополнительно включаются крыша и фундамент.

Имущество страхуется от риска повреждения, гибели, утраты в следствии наступления страхового события (например, удар молнии, пожар, взрыв газа, стихийные бедствия, и т. д.)

Срок возврата

Срок возврата страховки будет зависеть, от того, каким способом подано заявление. Если документы подаются в офисе Сбербанка или онлайн, оно будет рассмотрено в течение 7 дней с момента регистрации заявления в системе, при условии, что поданы все необходимые документы. Если отправка произведена через Почту России, потребуется дополнительное время на доставку пакета с документами в СК. В зависимости от удаленности, это может занять дополнительно 3–5 дней.

Возврат страховки по кредиту в Сбербанке

Вернуть страховку можно в первые 14 дней после оформления договора или при досрочном погашении. Расторгнуть договор после периода охлаждения можно, только это не имеет смысла, т. к. премия возвращена не будет.

В течении 14 дней

От любого вида добровольного страхования, заемщик Сбербанка сможет отказаться в течение первых 14 дней с момента заключения договора. Эта возможность предусмотрена на законодательном уровне, указанием Банка России от 20 ноября 2015 г. N 3854-У.

СК вправе увеличить этот срок по своему усмотрению, однако обычно страховщики этого не делают. В договоре СК «Сбербанк страхование» предусмотрен стандартный период в 14 дней.

Он предоставляется застрахованному лицу в соответствии с Законом защиты потребителей. После приобретения полиса он должен изучить содержание договора, проанализировать некоторые юридические положения, просчитать насколько страховка необходима, баланс плюсов и минусов сделки. Затем, если сделан вывод, что страховка не является заемщику необходимой и нужной, договор расторгается.

Инициатором расторжения договора выступает застрахованное лицо. Расторжение оформляется официально. Чтобы оформить отказ от страховки, действуют следующим образом:

Собирается пакет документов;

Подготавливается заявление установленной формы;

Заявитель обращается в банк или в СК с заявлением и документами;

После рассмотрения документов, страховщик производит выплату.

В случае, когда в период охлаждения наступает страховое событие, вернуть страховку будет невозможно.

При досрочном погашении

Когда кредит погашен досрочно, вероятность наступления страхового риска будет нулевой, поэтому допускается частичный возврат страховки. Он будет рассчитан в соответствии со сроком, который остался до конца действия договора.

Например, заемщик застраховал жизнь и здоровье по потребительскому кредиту сроком на 7 лет, полученному в апреле, соответственно ежегодно в апреле производились выплаты страховой премии. Полис действовал 1 год и далее пролонгировался на следующий. Через 5 лет заемщик погасил кредит полностью в ноябре. Заемщику будет возвращена страховая премия за 6 месяцев, с мая по октябрь.

Контрольной датой заключения договора является 15 число, т. е. если договор заключен до этой даты, то период будет округлен в меньшую сторону, после – в большую.

Сделать предварительный расчет возврата премии можно при помощи следующей формулы:

Количество дней до конца действия договора страхования в днях/ Общий срок договора в днях*величину страховой премии.

Чтобы уточнить сумму, можно обратиться в службу поддержки СК по телефону 8 800 555 55 95. Линия бесплатная. Дополнительно можно задать вопрос, обратившись в компанию по электронной почте [email protected] .

Возвращение всей рассчитанной суммы страховки возможно не всегда. В договоре может быть ограничение по выплате определенного процента от неиспользованной страховой премии. Часто возвратить получается только половину от расчетной величины.

Порядок действий по возвращению страховки при досрочном возврате кредита, такой же, как при подаче заявления в период охлаждения. Только к документам следует обязательно приложить документ, свидетельствующий об окончательном погашении кредита и процентов по кредитному договору.

Следует знать, что полученная сумма будет считаться доходом физического лица и на нее должен быть начислен налог НДФЛ.

Заявление о расторжении договора страхования

Бланк отказа от страховки есть на сайте СК «Сбербанк страхование». Ссылка для скачивания и печати в формате PDF.

Прежде чем подавать заявление, убедитесь, что срок для отказа еще вышел, и в договоре отсутствуют дополнительные ограничения по условиям выплаты.

Порядок составления заявления:

В преамбуле указывается номер и дата страхового договора, дата фактического получения договора, дата оплаты премии;

Сведения о заявителе-страхователе. Заполняются личные данные (ФИО, паспортные данные, ИНН, гражданство), контактная информация;

Раздел «Сведения о страхователе» не заполняется, если заявление формируется самим заемщиком;

Выбирается причина обращения: отказ от страхования;

Заполняются реквизиты счета для перечисления выплаты. Если выплата будет произведена на счет ПАО Сбербанк, потребуется заполнить графы «Наименование», БИК, номер счета. Когда деньги должны быть перечислены в другой банк, необходимо заполнить все реквизиты: Наименование банка, адрес и телефон, БИК, ИНН банка, расчетный и корсчет, номер счета получателя средств или номер карты. Перечислить деньги можно только на свой счет, а не на счет третьего лица;

Заявление подписывается собственноручно клиентом (или его официальным представителем) на каждой странице, ставится дата;

В разделе «Служебные отметки» уполномоченный сотрудник должен проставить дату заявления, наименование ТБ, номер ВСП и завизировать документ.

Как расторгнуть договор

Для расторжения договора сначала необходимо собрать пакет документов.

Договор страхования с квитанцией об оплате премии.

Если заявление подается через представителя, на него должна быть оформлена нотариальная доверенность с соответствующими полномочиями.

Подавать заявление можно напрямую в страховую компанию, через отделение банка, при помощи почтовой службы.

В офисе Сбербанка

Это самый надежный и удобный способ. Заявитель сможет получить подробную консультацию по вопросам последствий отказа от страховки, сотрудник банка поможет с составлением заявления, проверит наличие всех необходимых документов. Ведь, если обнаружены ошибки в заявлении или представлен неполный пакет документов, подавать заявление придется повторно, что дополнительно продлит срок принятия решения СК.

После визирования сотрудником банка заявления и регистрации его в системе, клиент сможет быть уверен в принятии документов на рассмотрение и начале действия сроков возврата страховки.

Отправка заказным письмом

Данный вариант возможен в том случае, если клиент не может посетить банк или воспользоваться дистанционным способом подачи документов. Порядок действий в этом случае будет следующим:

Скачивается и распечатывается бланк заявления;

Заполняется печатными буквами или на компьютере;

Формируется пакет документов: заявление в оригинале, копия паспорта (главной страницы и регистрации), копии документов по страхованию;

Составляется опись, заверяется отправителем и почтовым работником;

Документы отправляются заказным письмом с уведомлением о вручении по адресу: ул. Павловская д. 7, г. Москва, 115093. Обратите внимание, решение об отказе от страховки должны принимать не в подразделении компании, а лица, наделенные соответствующими полномочиями. Поэтому адрес направления письма лучше уточнить, позвонив на горячую линию СК.

Если в заявлении допущена ошибка или представлены не все требуемые документы, в принятии заявления может быть отказано. Это может грозить тем, что клиент не может уложиться в 14-дневный срок возврата и не сможет вернуть деньги.

Онлайн Заявление через “Сбербанк Страхование”

Подать заявление онлайн через сайт «Сбербанк Страхование», в личном кабинете можно только, если наступил страховой случай.

Дистанционно подать заявление можно, отправив пакет документов на адрес электронной почты [email protected] . Для этого клиент должен иметь электронную подпись.

Порядок действий будет следующим:

Подготовить заявление на расторжение договора и другие необходимые документы;

Сфотографировать все документы;

Сформировать файл для отправки;

Подписать документы ЭЦП;

Отправить по указанному электронному адресу.

Подводные камни

Отказываясь от страховки, заемщик должен понимать, что увеличивает риск сделки не только для кредитора, но и для себя и своих близких.

Банк предлагает следующие виды добровольного страхования:

Жизни и здоровья;

В связи с недобровольной потерей работы;

Страхование жизни на случай диагностирования критического заболевания;

Страхование с выбором параметров.

Насколько велик риск наступления каждого страхового события – заемщик должен решить самостоятельно.

К чему может привести отказ от страховки:

Увеличение процентной ставки по кредиту;

Снижение вероятности одобрения сделки;

Если у заемщика произошла потеря трудоспособности, могут возникнуть проблемы с выплатой долга;

Если заемщик умер, выплачивать кредит придется наследникам.

По мнению пользователей, отказ от заключения договора страхования будет более выгодным, если кредитный договор заключен на небольшой срок, до 5–7 лет. За это время риск наступления страхового события будет небольшим. При получении ипотеки, сроком до 25–30 лет, наоборот, для снижения риска стоит застраховаться.

Ставка по ипотеке будет увеличена на 1%, по потребительскому кредиту индивидуально, в совокупности с другими параметрами. В сравнении с минимальными тарифами СК, стоимость полиса будет стоить заемщику дороже.

При ипотечном кредитовании договор заключается сроком на 12 месяцев, поэтому заемщик может отказаться от добровольной страховки, не перезаключив договор на следующий срок. Это можно сделать у своего страховщика, воспользовавшись другим пакетом услуг или обратиться в другую страховую компанию с более выгодными условиями. Тогда сумма страховой премии на следующий год будет меньше.

Отказ от страховки имеет подводные камни, которые следует знать:

Подтверждением расторжения договора считается поступление возврата страховой премии на счет застрахованного, но эксперты рекомендуют запрашивать дополнительный документ, где будет написано, что договор расторгнут. Получить такую справку можно по запросу в представительстве банка, направлением запроса по электронной почте или позвонить на горячую линию СК и оформить заявку на получение справки. Хранить документ следует до полного погашения кредита. Это поможет избежать возможных конфликтов с компанией.

Важным является определить с какого момента начинает действовать договор страхования, чтобы успеть отказаться в период охлаждения.

Отказывайтесь от страховки в соответствии с условиями договора страхования. В противном случае можно получить не всю премию, а только часть, например, не будет учтена плата за присоединение к договору коллективного страхования.

Написание заявления не гарантирует, что деньги будут возвращены. СК может расторгнуть договор страхования, но отказать в выплате.

Если страховая компания отказала в возвращении страховой премии, обязательно следует получить письменное объяснение причин.

Чтобы все было оформлено правильно, необходимо подать соответствующее заявление в СК. После получения объяснения, необходимо изучить причины, при необходимости обратиться в юридическую компанию и уточнить нюансы у специалистов.

Если вы уверены, что отказ СК не обоснован, можно составлять претензию:

Какие мнения у клиентов Сбербанка, которые оформляли отказ от страховки

У клиентов банка, которые сталкивались с оформлением возврата страховки по кредиту, мнения в основном удовлетворительные. Расторгнуть договор в период охлаждения можно совершенно реально и достаточно просто. После написания заявления, деньги приходят на счет через 2–3 дня. Однако, банк штрафует (есть случаи увольнения) сотрудников, допустивших, чтобы клиент сначала заключил договор страхования, а после получения кредита написал заявление о расторжении.

Пользователи в основном высказываются о том, что при оформлении кредита страховка почти навязывается, сотрудник банка тянет до последнего, предлагает разные варианты. Особенно настойчиво требуют оформить полис, если заемщик предпенсионного или пенсионного возраста.